Las predicciones económicas son prácticamente imposibles. Un mundo muy complejo en el que aplicar las ciencias naturales se me revela como un imposible. Nos lo mostraba Pablo J. Vázquez cuando, hace unos meses, mostraba cómo hace previsiones el Banco de España. Los economistas tienden a hacer predicciones positivas cuando la tendencia es positiva y negativas cuando es negativa, pero ése no es el comportamiento de los mercados. Al final de un mercado alcista casi ningún economista dirá que la recesión está cerca; al final de un mercado bajista el pesimismo es extremo y ningún economista recuerda que de las recesiones se tiende a salir.

Como no creo en las previsiones económicas complejas, para entender el ciclo económico me valgo de una serie de indicadores líderes que han funcionado razonablemente bien para señalar las entradas y salidas de las recesiones. Son indicadores que no son increíblemente precisos ni sirven para comprar el último mínimo o vender el último máximo. No. Hay decenas de datos que se pueden usar como indicadores líderes, tal y como señalé en mi anterior artículo.

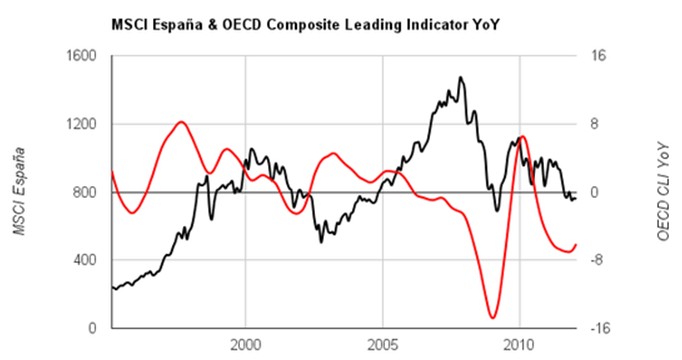

Para resumir, vamos a utilizar un indicador líder agregado como es el OECD Leading Indicator (tasa de cambio interanual) y lo vamos a comparar con el índice bursátil MSCI España:

Cuando el indicador de la OECD (escala derecha) baja de cero (tasa interanual negativa) y en algún momento gira al alza, sería una señal de que las condiciones económicas empiezan a mejorar o, dicho de otro modo, señalarían lo que es un brote verde. Esos giros de las condiciones económicas de medio plazo suelen coincidir en el tiempo con suelos del mercado de acciones. No matemáticamente, no siempre de forma precisa, pero sí razonablemente bien a lo largo del tiempo.

Observe en el anterior gráfico cómo en 1995 hubo un giro al alza y el mercado subió. A finales de 2001 hubo otro giro al alza. Ésa fue una de las peores señales, ya que la renta variable mundial no haría suelo hasta unos cuantos meses después. Lo cierto es que todos los indicadores adelantados fueron imprecisos en aquella ocasión. Nada es perfecto ni funciona siempre bien. En cualquier caso, a los pocos meses y a pesar de esa caída durante los meses de 2002, el mercado encontraría suelo y se daría un gran mercado alcista de 5 años.

En 2009, en enero, el indicador adelantado giró al alza y a los dos meses (tras una intensa pero corta caída en febrero-marzo de ese año) el mercado haría suelo antes de subir de forma vertical en uno de los rallyes más poderosos de todos los tiempos. Y, finalmente, en enero pasado el giro al alza volvió a ocurrir.

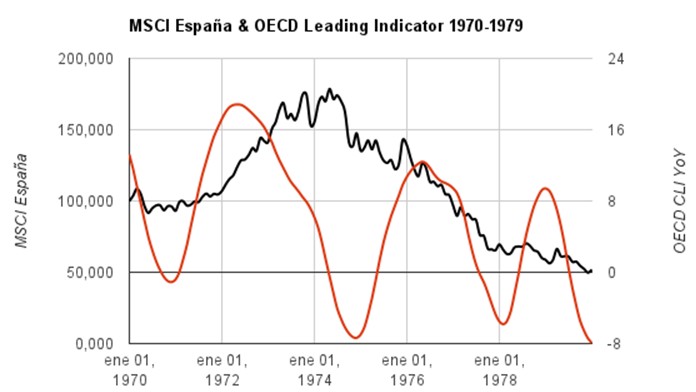

Hemos visto cómo han funcionado las tres señales (no cuento la actual) que ha dado el indicador en los últimos 17 años. Pero ¿cómo ha funcionado en el pasado? Vamos a verlo:

En la década de los 70, fue cuando este indicador funcionó peor. La señal de 1971 fue excelente, pero la de 1974-75 fue un horror. En 1975 las bolsas de los países desarrollados harían suelo y formarían un poderoso rally, pero no la bolsa española.

¿Por qué a pesar de que el indicador señalaba cambio de las condiciones económicas la bolsa no subió sino que caería durante varios años? La respuesta es que el dictador Franco moría y la incertidumbre sobre España era máxima. De hecho, en esos momentos España era un Estado fallido con un futuro absolutamente incierto. Muchos pueden argumentar que la situación actual es parecida y la incertidumbre sobre España tan grande como entonces.

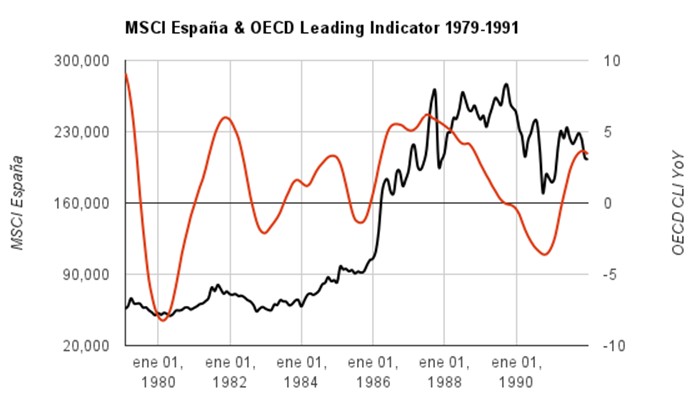

Por fin, cuando España dejó atrás la transición y las elites españolas (que no la soberanía popular) "nos dieron" una Constitución homologable a la europea y dejamos de parecernos a la primavera árabe para parecernos más (por imitación más que otra cosa) a las democracias europeas, la profunda incertidumbre sobre un posible Estado fallido se evaporó y los ciclos económicos y bursátiles volvieron a rimar.

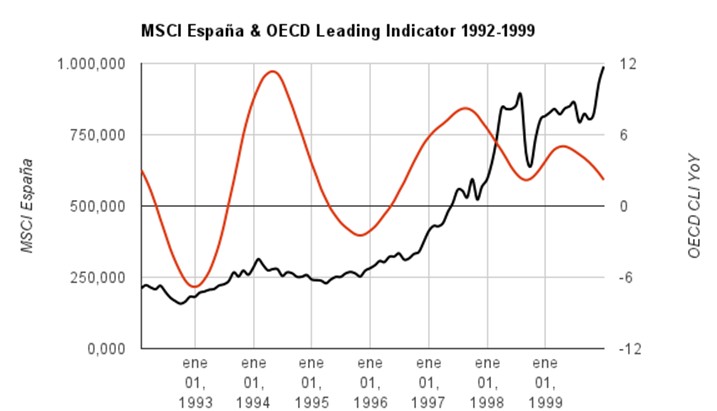

Así, vemos cómo en 1980, 1982, 1985 y 1990 el indicador líder de la OECD señaló puntos de giro en momentos en que la bolsa paraba la tendencia bajista para, inmediatamente, ascender formando una nueva tendencia alcista de importancia. Igualmente, el indicador líder funcionaría razonablemente bien en 1992 y en 1995:

Y ya comenté los casos de noviembre de 2001 y de enero de 2009, aunque volveremos a ellos. Lo que quiero que se entienda, por el momento, es que las previsiones económicas las ignoro y prefiero sintetizar y entender el ciclo económico en base a una serie de indicadores que razonablemente te indican los cambios de las condiciones económicas subyacentes que, a su vez, coinciden aproximadamente con los cambios de las tendencias bursátiles. Si hiciera caso a todo lo que se dijera hubiera comprado empresas puntocom en el año 2000 o hubiera huido de la bolsa en el año 2009, antes de uno de los rallyes más impresionantes de todos los tiempos.

Y éste es el tipo de predicción que hice en el anterior artículo. Una predicción bursátil de medio plazo (1 a 3 años) basada en indicadores macroeconómicos que, a la fuerza, no revisten de la precisión a la que muchos están acostumbrados porque son practicantes del análisis técnico en la que la precisión lo es todo.

Nótese que mi artículo no mencionaba niveles exactos y ni siquiera había un solo gráfico con algún indicador técnico. Las predicciones macro de medio plazo no están buscando la precisión de la entrada, o el último mínimo, lo cual es altamente improbable de cazar. No. Lo que hace esa predicción es exactamente decir:

Oye, hay una serie de indicadores que están indicando la vuelta al alza de las condiciones económicas subyacente y que, históricamente, han señalado suelos bursátiles dentro de un periodo de unos pocos meses, así que ha llegado la hora de tener una mentalidad muy alcista y buscar los giros al alza del mercado, se produzcan ya o se produzcan incluso tras una rotura de la zona de soportes actual.

La predicción no es una señal de compra per se, es el disparo de salida para empezar a buscar oportunidades alcistas. Siempre y cuando uno crea una serie de premisas:

- La historia se repite.

- Los mercados alcistas, a sensu contrario, no nacen en el optimismo sino en el pesimismo.

- Lo que digan los periódicos no tiene ningún valor como herramienta predictiva.

- Lo normal es que las mejores oportunidades de compra se den cuando todo el mundo habla de décadas perdidas o de lo mal que está España o cuando todos los medios anglosajones, amarillistas todos, ponen a caldo a España.

Ahora, parar acabar, vamos a observar los dos últimos casos en que este indicador reflejó señal. Dos casos que, aparte del de la transición, son de los más desfavorables e imperfectos de toda la serie, pero que sirven como ejemplos adecuados para ilustrar aún más qué tipo de predicción formulé en el anterior artículo y cómo se debería proceder:

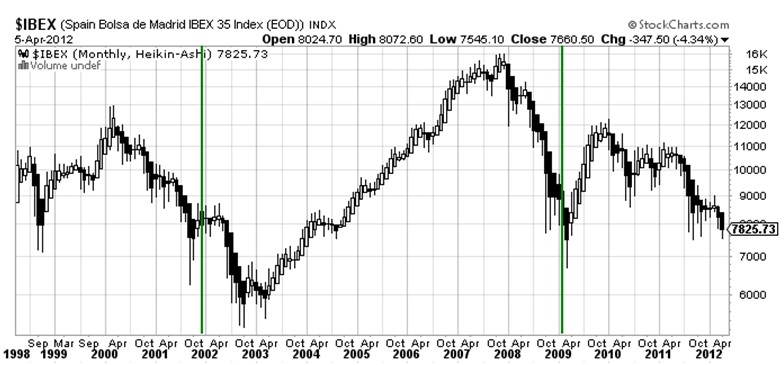

Aquí tenemos el gráfico mensual en velas Heiken Ashi del IBEX 35, el selectivo español. Las dos líneas verticales verdes corresponden a los puntos de giro al alza de nuestro indicador líder. En noviembre de 2001 el indicador dio señal y, sin embargo, la bolsa, después de unos meses en lateral, se desplomaría durante el año 2002 para, finalmente, encontrar suelo.

Lo cierto es que todos los indicadores macro fallaron en todos los mercados desarrollados. Fallaron porque la bolsa caería demasiado durante demasiado tiempo como para decir que la señal fue correcta. Desde luego, para un inversor de largo plazo no fue mal punto de entrada, ya que éste no espera pillar el suelo del mercado. Pero sí sería un problema para un trader... Y recordemos que, la gran mayoría, incluso los que se autodenominan inversores, no son más que traders.

¿Quiere decir que el indicador líder no es válido para un trader porque a veces es impreciso? Ni mucho menos. Primero porque nada funciona increíblemente bien todo el tiempo. Y segundo, porque como traders pueden utilizar este indicador como una señal de medio plazo que indica razonablemente bien los cambios de ciclo económicos y de las tendencias bursátiles. Y una vez que el trader se ayuda de este tipo de indicadores para hacerse una idea de "la gran imagen", puede desarrollar sus ideas de trading en torno a ella, siempre teniendo en cuenta cuál es la tendencia de fondo más probable.

Como ya señalé, este tipo de señales te dicen dónde está el potencial y, a partir de ahí, hay que buscar los giros, se den ya o se den después de más caídas. Nunca vas a saber cuál es el giro bueno y último, pero confías, por los datos históricos, que el último giro está cerca. Y, de hecho, las señales suelen ser generalmente muy precisas y cuando no lo son del todo, el siguiente giro en velas mensuales suele funcionar.

Observe el anterior gráfico: en noviembre de 2001 el indicador dio señal, el mercado después de meses de pura lateralidad caería fuertemente, pero cuando las velas Heiken Ashi (muy útiles para observar giros del mercado) dieron señal de giro, ése fue prácticamente el giro verdadero.

Lo mismo ocurrió en 2009: el indicador dio señal en enero, pero el mercado caería hasta el 9 de marzo. Imposible haber previsto eso. Imposible pillar el suelo mismo del mercado, pero cuando las velas Heiken Ashi giraron al alza, marcaron el fin del mercado bajista.

Puedes no saber cuál será el último mínimo, pero puedes saber que está cerca y que hay que apostar para el lado con mayor potencial según los indicadores macroeconómicos que en el pasado han indicado razonablemente bien los giros económicos y de la bolsa.

Ahora mismo considero que el gran potencial es al alza, pero es evidente que el IBEX está cayendo y coger cuchillos que caen es altamente peligroso, más cuando la renta variable mundial está en "modo corrección". Tengo una pequeña exposición de hace días al IBEX, pero cuando vea un giro decente, un gran giro en semanal o incluso mensual es entonces cuando hay que apostar por ese gran potencial que veo en el mercado.

Y dicho lo dicho, un par de puntualizaciones: jamás debería poner su fe absoluta en nada que nadie diga, leer las opiniones de los demás no son recomendaciones de compra o venta sino que sirven para hacer reflexionar. Si quiere señales de compra o venta contrate un servicio financiero o un fondo de inversión; y no ponga todo su dinero en España. Como mostré el otro día, el giro de las condiciones no sólo era para España sino para el conjunto de Europa. Puede que esta vez sea un evento fatal y que estamos condenados a ver el IBEX a 2000. En este mundo no hay certezas, por eso es necesario diversificar por otros países y regiones económicas.

Ken Fisher señalaba al respecto lo siguiente:

Si aciertas el 50% de las veces eres un buen inversor, si aciertas el 60% eres un excelente inversor y si aciertas el 70% de las veces eres una leyenda vida.

Hugo Ferrer, Global Macro & Contrarian Trader. Fundador de Ferrer Invest. Si estás interesado en los mercados financieros, puedes consultar todos los artículos del autor en su blog Contrarian Investing. Puedes suscribirte aquí para no perderte futuros artículos. También puedes seguirle en twitter.