El fuerte deterioro fiscal de España, tras aflorar un desvío de 2,5 puntos porcentuales del PIB respecto al objetivo de déficit (hasta el 8,5% del PIB en 2011), y las crecientes dudas acerca de la solvencia del sistema financiero español se han materializado en un nuevo repunte del riesgo país, hasta alcanzar máximos históricos.

Los CDS (credit default swaps), un seguro para proteger a los inversores del impago de deuda, alcanzó este jueves un nuevo máximo, tras superar la barrera de los 515 puntos básicos. Y este viernes, volvió a batir su récord, tras superar los 520 puntos básicos, lo cual implica desembolsar 520.000 dólares para asegurar una inversión de 10 millones en deuda pública española. Este indicador se ha disparado un 30% en lo que va de año y más de un 100% en los últimos 12 meses -se ha duplicado-

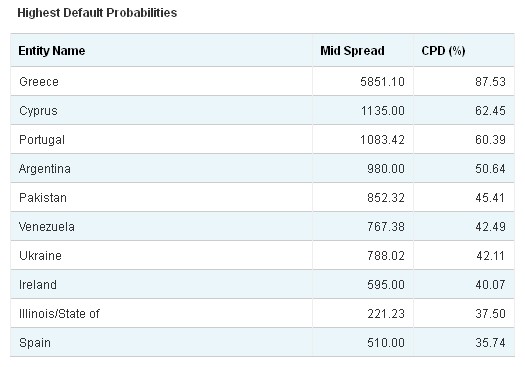

En base a estos datos, según la firma de análisis CMA Vision, España registra una probabilidad de impago (default) del 36%, aunque se mantiene como el décimo país con mayor riesgo de quiebra. De este modo, España está hoy en una situación similar a la de Portugal poco antes de ser rescatada por la troika -Comisión Europea (CE) y Banco Central Europea (BCE) Fondo Monetario Internacional (FMI)-.

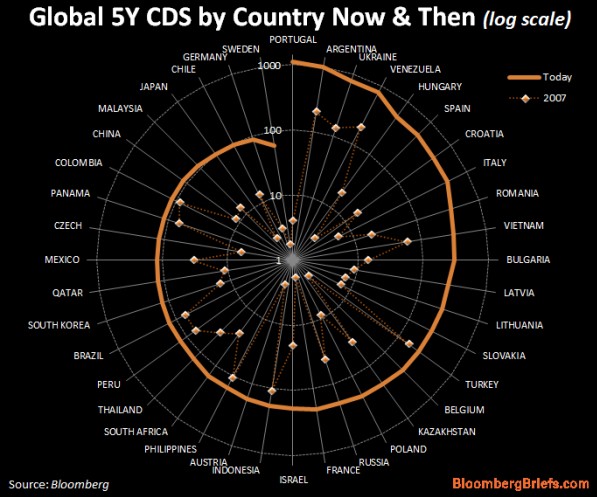

De hecho, España es uno de los países que ha sufrido uno de los mayores deterioros en su solvencia soberana desde el estallido de la crisis internacional en 2007, tal y como refleja el siguiente gráfico elaborado por Bloomberg.

Rebaja de rating

En este sentido, el mercado, como es habitual, va muy por delante de la mayoría de agencias de rating. Hace escasas semanas, Standard & Poor's (S&P) rebajó en dos escalones del rating a largo plazo de España, hasta 'BBB+' con perspectiva 'negativa', abandonando así el grupo de países con mayor calidad crediticia. De hecho, otorga una probabilidad de "alrededor del 30% ó más" a una nueva rebaja de la nota soberana de España "en los dos próximos años".

Sin embargo, los propios directivos de esta firma admiten que el rating real del país es muy inferior a la nota oficial. Myriam Fernández de Heredia, directora general de ratings soberanos de Europa y África de S&P, señalaba en una entrevista con la emisora Business TV que, en realidad, los "ratings implícitos" que se derivan de la prima de riesgo de la deuda española en el mercado corresponderían a una calificación por debajo de los niveles de inversión, es decir, una categoría de bono basura (alto riesgo de impago).

Más allá de las grandes agencias de rating, algunas firmas independientes, como la estadounidense Egan Jones, ya se aproxima a esta valoración, otorgando a España una nota de BBB-, tan sólo un escalón por encima del bono basura. Las razones de fondo para esta degradación son similares entre los expertos: la recaída en la recesión económica; el fuerte déficit fiscal y el rápido aumento de la deuda pública; y la debilidad del sistema financiero. Todo ello genera dudas entre los inversores acerca de la capacidad del Estado español para hacer frente a sus pagos.

En este sentido, poco a poco se van cumpliendo los peores pronósticos. Bruselas admite ya abiertamente que el Gobierno español tampoco logrará cumplir con el objetivo de déficit este año, fijado en el 5,3% del PIB (estima que alcanzará el 6,4%). Asimismo, la crisis bancaria se ha agudizado en las últimas semanas, hasta el punto de que el Gobierno, tras nacionalizar Bankia, prepara una nueva reforma financiera que implicará más rescates públicos y avales, lo cual presionará aún más la delicada situación de las finanzas públicas.

Alemania cree que es activo tóxico

Y para muestra de dicha desconfianza, un botón. El pasado mes de enero, tras el estallido de la crisis financiera internacional, numerosos países pusieron en marcha mecanismos de rescate público para apuntalar la solvencia de sus respectivos sistemas financieros. Uno de ellos fue Alemania, que creó bancos malos para que sus entidades aparcaran los activos tóxicos que acumulaban en balance, por una cuantía inicial de 200.000 millones de euros.

El pasado mes de enero, el Gobierno alemán aprobó un proyecto de ley para reactivar los mecanismos de rescate bancario ante el recrudecimiento de la deuda pública europea. Así, a través de su mecanismo de banco malo, amplió las garantías públicas a la banca hasta un total de 400.000 millones de euros y su capacidad para inyectar capital en las entidades en problemas hasta los 80.000 millones.

Sin embargo, una de las grandes novedades de este fondo de rescate bancario -que estará en funcionamiento hasta finales de 2012- es que, por primera vez, aceptará deuda pública de los países de la zona euro. Es decir, el Gobierno alemán considera ya como tóxicos (deuda basura) los bonos de los países periféricos. La medida está destinada a que los bancos germanos reduzcan su elevada exposición a la deuda pública de Italia y España.

Prima de riesgo en máximos

La prima de riesgo, que mide el diferencial entre la rentabilidad de la deuda española a 10 años y la alemana al mismo plazo, se mantiene en niveles máximos, por encima de los 450 puntos básicos. El interés de la deuda española a largo plazo ha vuelto a superar esta semana el umbral del 6%, impulsado en parte por la incertidumbre en cuanto a si Grecia permanecerá o no en el euro, tras el caos político surgido a raíz de las recientes elecciones generales para formar gobierno.