A los bancos se les reclama que fluya el crédito, pero están en vías de una reestructuración lenta y poco eficiente, y un saneamiento difícil. Mientras, aquellos que piden prestado son relativamente insolventes. Una realidad que indica la lentitud con la que se saldrá de la crisis.

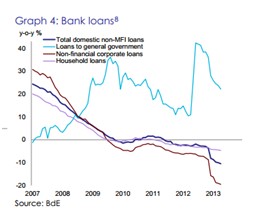

Lo cierto es que los préstamos a empresas y familias cayeron durante el 2012 casi un 19,5% y un 4,5% respectivamente. No así la financiación de las Administraciones Públicas, que se incrementó fuertemente (24% interanual). El nivel de aceptación de solicitudes de préstamos bajó de un 45% en 2006 al 30% durante la crisis.

De acuerdo al último informe del BCE en el que se examina la reestructuración de la banca tras la ayuda financiera recibida, los bancos que menos prestan son los nacionalizados y más débiles, mientras que son las pymes los demandantes de crédito más castigados. Pero en general, es un problema tanto de la oferta (bancos) como de demanda (empresas y familias) de crédito.

Ligera mejoría

Según los exámenes realizados por el instituto emisor europeo, la solvencia de los bancos españoles (sin contar los nacionalizados) ha decrecido ligeramente en diciembre de 2012 con respecto al año anterior. Por otra parte, el proceso impuesto políticamente de integración de bancos buenos y malos, en lugar de dejar quebrar éstos últimos, hace que no se estén reestructurando todo lo rápidamente que sería deseable. No obstante, el BCE sí certifica que la calidad del capital básico de la banca (acciones ordinarias, reservas...) sí habría mejorado en los últimos trimestres.

Además del endurecimiento de las condiciones para conceder créditos, motivadas en parte por nueva regulación, se constata también la existencia de una presión en el mercado para que los bancos españoles mantengan una capitalización incluso superior a la exigida legalmente. El objetivo sería que puedan afrontar posibles incrementos de las exigencias de capitalización o futuros incrementos de los créditos fallidos. Y esto es algo que afecta negativamente a la concesión de nuevo crédito.

Es cierto que los bancos están teniendo algo más de acceso a la financiación en los mercados exteriores, pero esto no modifica su creciente aversión a prestar a la economía real. En su lugar, prefieren limitar su provisión de crédito y mantener o incrementar los márgenes en los intereses a los que prestan en un entorno de bajos tipos, tal y como atestigua el propio FMI en su último informe.

Por todo ello, la lógica estrategia de los bancos es reservar parte de sus beneficios para capitalizarse, no para conceder más crédito, algo que también se nota en la distribución de beneficios: aquellos bancos que han mantenido el pago de dividendos lo ha efectuado a través de scrip dividends (mediante acciones), que no supone una salida de recursos.

Menos demandantes

También se observa una reducción en la demanda de préstamos por parte de las empresas (grandes y pequeñas) por el declive en las necesidades de financiar activos fijos, fondos de maniobra o fusiones y adquisiciones (véase el gráfico 4, las líneas más bajas son las de familias y empresas).

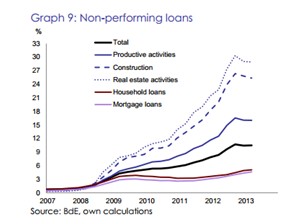

Además de una menor demanda de crédito, la calidad de la demanda que sí existe también está cayendo. Así lo muestra el continuo incremento de los créditos fallidos (véase el gráfico 9), especialmente protagonizado por las pymes, de ahí la reticencia a concederles préstamos.

Las pymes, las peor paradas

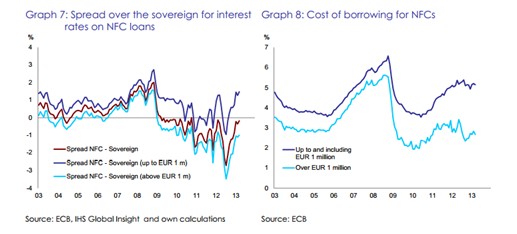

A la contracción del crédito al sector privado por el mayor riesgo de hacer negocios en España hay que añadir, sin embargo, que el coste de la nueva financiación para las empresas que sí reciben nuevos préstamos está siendo relativamente bajo y se acerca al que había antes de la crisis.

Como se ve en el gráfico 7 (abajo), el coste al que deben financiarse las empresas para préstamos de más de un millón de euros es similar al del Estado (incluso mejor cuando hubo más riesgo de quiebra soberana durante 2012). Mucho peor se encuentra la financiación de menos de un millón de euros, que se relaciona con las pymes, que refleja los niveles de insolvencia y créditos fallidos que acarrea prestar a las empresas pequeñas, la mayoría de nuestro tejido industrial de nuestro país.

Con todo, el coste de la financiación para las empresas más grandes se ha reducido hasta niveles equiparables al 2003-2005. Para aquellas pocas pymes que sí reciben financiación, su coste no es tan elevado como en otras crisis pero ha crecido en 2012 y sigue haciéndolo en 2013 (es 100 puntos básicos superior al promedio de 2003-2005), reflejo de su deterioro. En todo caso, de acuerdo con el BCE el coste de la financiación de las empresas españolas es superior al promedio de las empresas europeas.

Es decir que se está elevando el coste de financiación para la mayoría de las empresas, con lo que supone una pérdida más de competitividad a la que, además, habría que añadir los incrementos de impuestos, del coste de la energía, la burocracia y las regulaciones...

¿Cuándo volverá el crédito?

De acuerdo con el FMI, la contracción del crédito se ha estado recrudeciendo y se agravará, dado que las entidades nacionalizadas han restringido el crédito más rápidamente de lo esperado. Esta disminución no está siendo compensada por un incremento de la cuota de mercado y del crédito concedido por las empresas no intervenidas (las del denominado Grupo 0, Santander, BBVA, Caixabank...).

Sin embargo, el BCE mantiene una visión algo optimista pues cree que la restricción del crédito tocará fondo en 2014, y experimentará tasas de crecimiento a mediados de 2015, sobre todo por aquellos bancos más sanos. Esta previsión se basa básicamente en la menor necesidad de financiación de las Administraciones Públicas, que eliminaría los incentivos de no prestar al sector actualmente más arriesgado de la economía, el sector privado.

Es decir, que esta previsión algo más optimista dependerá en gran medida de las cuentas públicas gubernamentales, cuya evolución no es objeto de muchas alabanzas por parte de los analistas. Sobre todo porque se asienta en políticas que precisamente ralentizan la reestructuración bancaria (la oferta) y machacan y degradan la solvencia del sector privado (la demanda). Ambas partes son clave para que vuelva a fluir el crédito y la recuperación económica.

Lentitud de la amortización

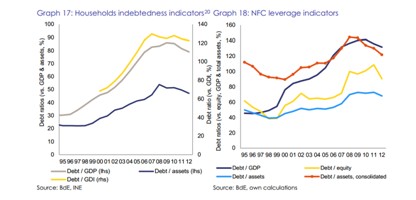

A pesar del desempleo, la caída de beneficios, la moderación salarial, las continuas subidas de impuestos y la caída de la actividad económica, el sector privado ha reducido en 20 puntos porcentuales del PIB su deuda desde el pico, pero aun así todavía mantiene niveles muy superiores a la época previa al boom. De acuerdo con la experiencia y los datos históricos, se espera un proceso de desendeudamiento prolongado, sobre todo si no se implementan medidas que ayuden a las empresas y familias a sanearse.

De hecho, como se observa en los gráficos, a finales del año pasado, la deuda de familias y empresas respecto al PIB había disminuido en 8 y 13 puntos porcentuales y se mantenía en niveles propios del final de la época del boom, lo que hace que las empresas y familias españolas sigan estando más endeudadas que el promedio europeo y con respecto a su evolución histórica.