El crecimiento del crédito corporativo en China ha sido excesivo durante los últimos cinco años. Este auge crediticio (credit boom) está relacionado con un incremento sustancial en inversión después de la Gran Recesión. En Estados Unidos la "crisis de la deuda", como la llamó Nassim Taleb, no se ha corregido con una estrategia inteligente que reduzca la deuda corporativa. Las empresas chinas, sin embargo, no se han quedado atrás. La rentabilidad se deteriora cada vez más. Algunos equiparan la deuda corporativa china a una montaña; otros, a una bomba de tiempo.

Quienes sugieren que el crecimiento de la deuda local es estable y obedece a que China está en una fase de desarrollo parecen olvidar que la eficiencia empresarial y la descentralización responsable son la clave para la sostenibilidad de una expansión crediticia. Vamos por partes.

¿Por qué China importa?

El volumen de la deuda en sí carece de importancia (o al menos no merece excesivo interés) si el sector financiero afronta sus pérdidas a pesar a la promesa de las autoridades monetarias de realizar cuantiosos "rescates". Una auténtica reestructura de la deuda corporativa en China, si se persiguen aumentos de productividad vía formación de capital, debería basarse en garantizar la estabilidad financiera para evitar situaciones de moral hazard (riesgo moral). Esta clase de garantías, que solo florecen en una economía de mercado, deberían ser el camino para reestructurar un gran número de empresas estatales de China que operan en sectores donde hay una evidente sobrecapacidad productiva.

La deuda china marea quizá no por el volumen (más de 34 billones de dólares), sino porque la cifra se cuadruplicó en siete años (2007-2014), según los cálculos de su Banco Central, con el agravante de que la información pública de sus autoridades carece de una reputación ejemplar (no es Suiza o Japón, para ser claros).

La deuda no es un problema baladí. Sin embargo, los métodos del presidente Xi Jinping son los de un líder político que intenta inhibir las fluctuaciones de una economía con "un plan". En el duodécimo proyecto quinquenal de estímulo (2011-2015), Xi anotó la necesidad de "un equilibrio económico y social" para garantizar las metas de desarrollo en el largo plazo, entre las cuales están incentivar el consumo, liberalizar las tasas de interés, detener los controles de capital y, lo que es crucial para la propaganda china, incrementar la oferta de servicios para los ciudadanos.

El plan de Xi parece estupendo hasta que constatamos que los datos, como es habitual, lo desmienten. El reto de desapalancar una economía de proporciones increíbles sin agravar una necesaria ralentización en el corto plazo es una empresa condenada al fracaso. Esta clase de ideas solo habita la mente de ingenieros sociales o "expertos en riesgo".

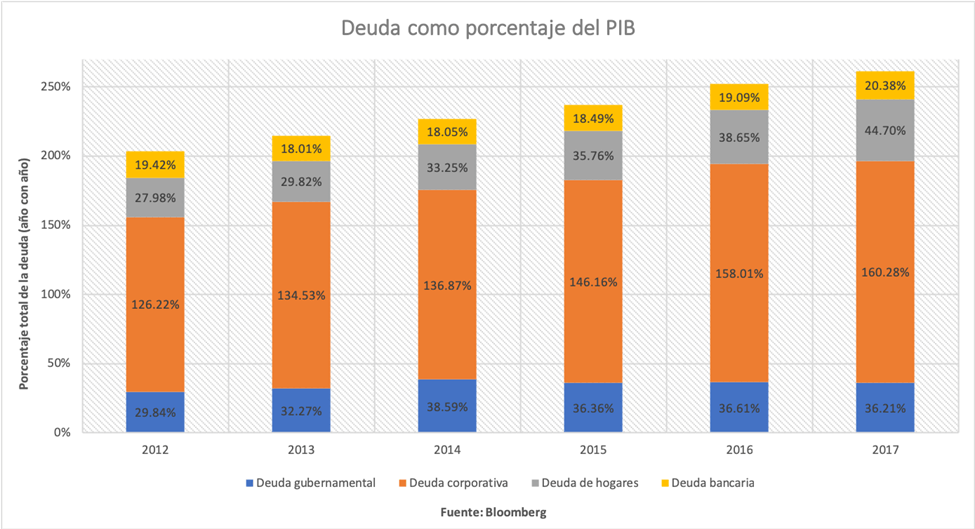

El anterior gráfico muestra cómo el modelo de crecimiento actual no es sostenible y, en el contexto de la sobrecapacidad en diversos sectores, implica que ha habido una mala asignación de los recursos. Solo en el último lustro el nivel general de la deuda como porcentaje del PIB ha crecido casi un 30%.

Eje de la economía mundial

En términos generales, la deuda global ha superado la barrera de los 60 billones y ningún país desarrollado ha conseguido reducir su ratio de endeudamiento respecto del PIB (debt-to-GDP ratio) desde la crisis inmobiliaria de 2008. Aunque se ha apuntado que el principal problema ha sido la deuda pública (el contexto es un crecimiento de 17% que ha superado incluso el ritmo de crecimiento del PIB mundial), la deuda inmobiliaria y el crecimiento que hemos mencionado de China son dos ejes que no debemos pasar por alto.

China ha pasado de ocupar un estatus de economía en "vías de desarrollo" en el período anterior a la Gran Recesión a tener el de una economía desarrollada una década después. Preocupa no solo la rapidez del crecimiento de la deuda, sino además su composición. Casi la mitad proviene del sector inmobiliario y otras industrias relacionadas y al menos otro 30% es producto del shadow banking, cuya discreción financiera es altamente dudosa.

El consumo se ralentiza

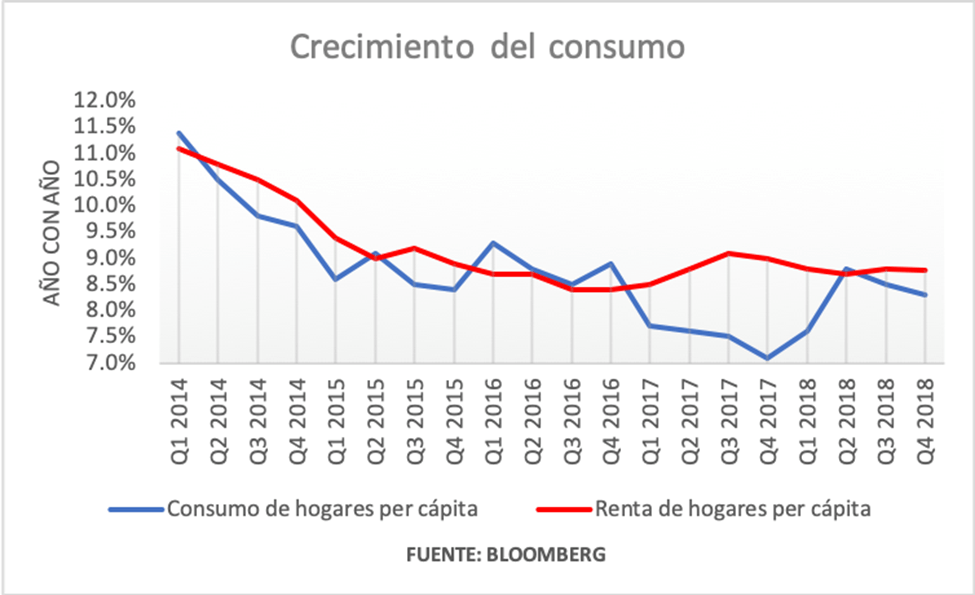

La "guerra comercial" entre China y Estados Unidos, cuya retórica agresiva parece haberse relajado en el último mes de 2018, también ha propiciado que los consumidores restrinjan todavía más su consumo. El principal efecto ha sido la ralentización económica del sector industrial, que ha favorecido el crecimiento del sector de servicios local. El crecimiento del consumo per cápita se estancó de nuevo en 8,3% durante el último trimestre del año pasado, aunque ha habido repuntes en comparación con los niveles de 2017 (7,1% en el último trimestre).

Es el séptimo mes en que el crecimiento del consumo per cápita se ubica por debajo del crecimiento de la renta. Esta tendencia ha propiciado que la tasa de ahorro no deje de crecer y haya cerrado 2018 con un promedio de 31,8% respecto de los últimos cuatro trimestres.

Desde la Gran Recesión y el colapso del comercio exterior hace una década, China no observaba siete trimestres seguidos con esta tendencia, lo que no deja de ser llamativo en un país que ha impulsado políticas de estímulo de la demanda doméstica sobre un colchón nada seguro de alto crecimiento del crédito –éste ha estado cerca de 20%, muy por encima del crecimiento del PIB nominal–.

Rápido crecimiento del crédito

Hay una relación menos evidente entre la acumulación del crédito y el aumento en los volúmenes de ahorro de los hogares chinos. Como señala el último informe de UFM Market Trends sobre la economía china, las ganancias corporativas no han cesado de caer. Sin embargo, las preferencias temporales de los hogares chinos (una gran cantidad de ahorro) han permitido que los ciudadanos financien a las corporaciones. Este flujo de capital requiere la intermediación del sistema financiero. Una vez más, esto explicaría el rápido crecimiento del crédito.

Como siempre, hay evidencia de que los auges en el crecimiento del crédito de ese tamaño son siempre peligrosos. Las expectativas de los agentes económicos chinos no se corrigen y la ralentización del consumo, junto con el aumento en las cuotas de ahorro, parecen ser también producto de las olas concéntricas que ha causado la peligrosa retórica de los gobiernos de Trump y Xi.

Una estrategia productiva que identifique las empresas que están en problemas financieros y una reestructura de las empresas estatales son meras recomendaciones teóricas, casi tópicos de economistas, pero, en el fondo, la premisa es reconocer que la planificación de una economía "robusta" con múltiples paquetes de estímulo para redoblar el gasto no equivale a beneficios en el largo plazo, sino todo lo contrario.

Conclusión

China puede, sí, preparar (parafraseando una vez más a Taleb) una estrategia anti-frágil, que consista en aprender de los errores de los demás (en especial de los de Estados Unidos). La premisa es aceptar un dolor económico de corto plazo para ganar una bonanza de largo plazo. Esta reducción en el crecimiento en el corto plazo se traduce en desempleo y menos outputs, uno de los miedos cuasi irracionales que parece provenir de la cuenta de Twitter de Trump. La cruda realidad económica es que esta temida volatilidad no es más que ensayo y error, emprendimiento puro, aumentos en la producción y en el empleo, mientras el trabajo se reasigna a sectores más productivos, en parte al de servicios.

No hay que dejar de observar a China, que deberá luchar contra la tentación fiscal de "reanimar" un crecimiento cada vez más lento de su PIB. Es una lucha constante contra la irracionalidad económica a las puertas de una nueva crisis financiera global.

Diego Santizo es analista de UFM Market Trends. Si quiere profundizar sobre éste y otros temas económicos suscríbase a los informes de UFM Market Trends.