El fracaso intervencionista europeo parece no tener fin. Basta echar la vista atrás para darse cuenta de que "el mayor período pacífico de prosperidad de la historia reciente del viejo continente", como algunos han bautizado a la Unión Europea, en realidad ha sido un reparto indiscriminado de recursos hasta que el sistema ha explotado.

Eso ocurrió, como todos ustedes saben, tras la quiebra de Lehman Brothers, en septiembre de 2008. ¿Recuerdan cuál fue la respuesta europea a la crisis política global? La aprobación de paquetes de estímulos fiscales sin precedentes, cuyo resultado fue una crisis sin precedentes. Especialmente, en países como el nuestro.

Ante el estrepitoso fracaso de la política fiscal, y tras un ligero ajuste en los presupuestos públicos, a nuestros gestores europeos se les ocurrió la segunda idea brillante de la historia del viejo continente: un programa de compras de bonos masivas por parte del BCE -Quantitativa Easing o QE, por sus siglas en inglés- "como ya han hecho en Estados Unidos o en Reino Unido", según decían entonces.

Cuando el Banco Central Europeo lanzó el QE, recordemos, el riesgo de ruptura en Europa era real, con países con serios problemas financieros, como España, Italia, Irlanda, Portugal, Grecia, etc. Problemas derivados, en gran parte, por cierto, de la bajada de tipos durante la primera década de los 2000, que generaron enormes desincentivos al crecimiento y burbujas a nivel nacional en el sector de la construcción.

O, lo que es lo mismo, el QE, una herramienta de política monetaria extraordinaria -es decir, no ordinaria-, nace como respuesta a las amenazas causadas en la Eurozona por políticas de estímulo, fiscal y monetario, durante los años anteriores. Estamos hablando del año 2015, cuando Europa, a pesar de la terrible crisis financiera y bancaria, crecía al 2% y su deuda se situaba en por debajo del 85% del PIB.

El BCE acudió a esta herramienta con el objetivo fundamental de estimular la inflación, que rozaba el 0%. Para lograrlo, pretendía incentivar la demanda doméstica vía crédito. Una apuesta loable, si no fuera porque partió del supuesto erróneo de que el problema europeo era de carencia en la demanda. Obvió, al igual que las políticas de estímulo fiscal anteriores, más de un 20% de capacidad productiva excedentaria existente en la Eurozona.

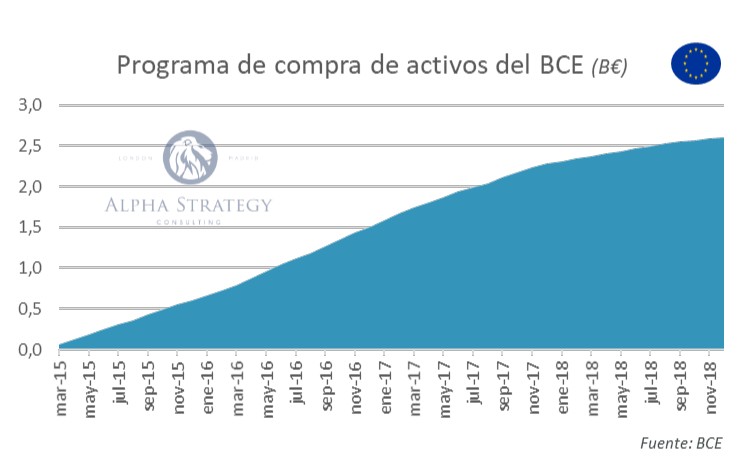

Una política, por tanto, que parte del mismo supuesto equivocado que las elaboradas en 2009 no podía tener un buen final. El crédito en la Eurozona sólo se ha recuperado parcialmente y la inflación sólo se acerca al 2% ante incrementos coyunturales del petróleo. Por el contrario, deja una Eurozona aún más fragmentada, repleta de desincentivos al endeudamiento improductivo y con mayores diferencias entre los Estados Miembros. El aumento del tamaño del BCE desde el lanzamiento del QE ha sido de 2,6 billones de euros. Hemos necesitado más de 3 euros de estímulo económico por cada euro de crecimiento del PIB.

Además, rompe la tendencia a llevar a cabo reformas estructurales dominante en Europa desde el 2012, dado que introduce deuda barata y un crecimiento económico artificial en el sistema. Una herramienta que ha sido capaz de abaratar en más de 1 punto porcentual sobre el PIB el coste de la deuda en países como Irlanda y España y que nació para dar oxígeno a los gobiernos mientras continuaban con su agenda reformista, en realidad, ha servido para incrementar gastos improductivos y una sensación de "hay margen" incremental adicional en los presupuestos públicos.

O, lo que es lo mismo, una fractura entre la Europa que sigue apostando por el Tratado de Maastricht, conformada por Alemania, Irlanda y los países del este y norte de la UE, y otra que continúa anclada en un pasado, el de la primera década de los 2000, que nunca volverá. Ahí están Italia, Francia y España, entre otros.

El mejor indicador para medir el estrepitoso fracaso del QE es la evolución de los depósitos intradía. Al inicio del programa ascendían a 125.000 millones de euros, y actualmente, superan los 1,8 billones de euros. Esto son recursos que los bancos comerciales tienen a su disposición para conceder créditos a los agentes económicos -familias y empresas-, y, sin embargo, deciden depositarlos en el BCE, a pesar de que tienen que pagar un tipo de interés -tasa de reserva- del 0,2%.

Debemos tener en mente que el negocio principal de un banco es prestar dinero para conseguir plusvalías mediante el tipo de interés. Si no lo presta es porque la demanda de crédito no es lo suficientemente solvente como para asumir el riesgo asociado a ese crédito. En caso de que, además, mantener esos recursos en el BCE cueste dinero, el mensaje transmitido es que la solvencia está en niveles extraordinariamente bajos.

Eso, justo, es lo que ha ocurrido en Europa. Ante una economía sobredimensionada y excesivamente intervenida, los proyectos rentables brillan por su ausencia. La única vía de incentivación de la demanda ha sido la que hemos visto: un sector público que se ha endeudado en exceso acudiendo a dinero barato y ejerciendo un efecto desplazamiento de la inversión privada. Afortunadamente, no ha sido en toda Europa, ya que cuatro años después del QE la deuda se ha reducido hasta el 81,6% del PIB, pero sí ha funcionado en economías que pueden suponer un riesgo sistémico como Italia, España, Francia, etc.

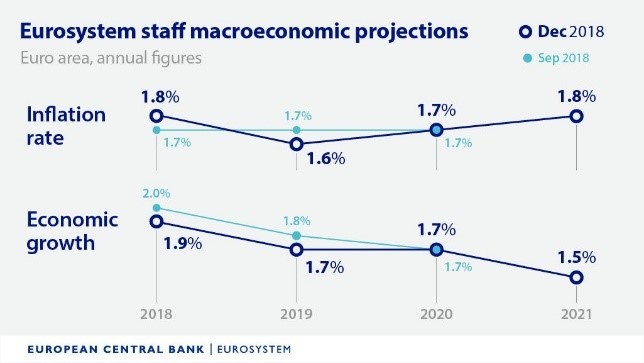

Ahora, además del problema persistente de la inflación, el BCE se enfrenta a un reto con la desaceleración económica y la fragmentación político-social en el Viejo Continente. Prácticamente ningún país de la Eurozona está preparado para la subida de tipos y mantenerlos bajos ha dejado de ser un estímulo económico.

Existe una corriente de opinión que afirma que el QE salvó a la Eurozona. No estoy de acuerdo. La supervivencia o muerte de la zona euro pasa por crear unas condiciones de prosperidad sostenibles en el tiempo. Todo lo que no sea eso es solamente un balón de oxígeno, una pausa en el camino hacia el abismo, un éxito político -nótese la ironía- de consecuencias difícilmente predecibles.