El conjunto del sistema financiero español cerró 2011 salvando los muebles in extremis, tras obtener unos pírricos beneficios contables de 82 millones de euros en el territorio nacional, según datos del Banco de España. Esta cifra contrasta con los 9.673 millones de beneficios obtenidos en 2010, lo cual supone un desplome del 99,1% en el último año, y se queda a años luz de los 25.112 millones logrados en 2007, justo antes de la crisis.

En concreto, la actividad bancaria en España registró unas pérdidas antes de impuestos de 2.822 millones de euros en 2011, un resultado que tan sólo fue compensado por un efecto fiscal favorable (descuento por el Impuesto de Sociedades) superior a los 2.900 millones.

De hecho, los bancos y cajas residentes en España llevan dos trimestres consecutivos registrando abultados números rojos -excluyendo el negocio exterior-: acumularon unas pérdidas contables de 4.650 millones de euros en el último semestre del pasado año.

Las grandes entidades salvan sus balances gracias a su actividad en el extranjero, pero todo indica que la brecha de resultados en el negocio nacional seguirá aumentando en 2012. Así, la agencia de calificación Fitch advertía la semana pasada de que el sistema financiero registrará números rojos en España este ejercicio, debido a la mayor presión que sufrirán las entidades de menor tamaño y centradas en el negocio doméstico. Algo más que probable tras los apenas 82 millones de ganancias que registró el sistema en 2011.

Según la firma, las grandes entidades con negocio internacional salvarán el ejercicio. Además, "los dos grandes bancos internacionales" -en clara alusión a Santander y BBVA- serán capaces de dar cumplimiento a las exigencias tanto de provisiones como de capital. Esto contrasta con las abultadas pérdidas que afloraron el pasado año en otras entidades ya adjudicadas, como la CAM (2.713 millones) o Unnim, o en proceso de subasta, como Banco de Valencia (887 millones) y, próximamente, Catalunya Caixa.

Pero una cosa es el análisis pormenorizado y otra distinta el del conjunto del sector a nivel nacional. Y es que, el negocio bancario en España empieza a arrojar ya un abultado agujero tras casi un lustro de crisis económica y financiera. Y ello, como resultado de la creciente morosidad y el deterioro de activos. Así, las pérdidas por deterioro de activos ascendieron a un total de 30.007 millones de euros en 2011, un 36,3% más que en 2010 y un 224% más que en 2007.

Un deterioro que tiene que ser cubierto mediante la aportación de provisiones, como resultado, sobre todo, de la acumulación de activos inmobiliarios en sus respectivos balances. Además, la débil recuperación económica de España y la necesidad de cumplir requisitos más estrictos de capital (52.000 millones extra), tal y como aprobó el Gobierno el pasado febrero, ejercerán una mayor presión sobre las entidades, de forma que muchas entrarán de lleno en pérdidas en este primer trimestre. Este sábado, precisamente, finaliza el plazo dado por el Gobierno a las entidades financieras para presentar al Banco de España su plan para afrontar las nuevas provisiones para sanear los activos inmobiliarios.

Por otro lado, la morosidad sigue creciendo como consecuencia de la crisis. La tasa de morosidad del sistema financiero se elevó hasta el 7,9% el pasado enero, su nivel máximo desde noviembre de 1994 (8,01%), y todo apunta a que el nivel de impagos seguirá creciendo. Según los economistas de Fedea, la morosidad podría rondar el 9% a finales del primer semestre.

En concreto, el sistema financiero acumulaba el pasado enero un total de 140.027 millones de euros en créditos dudosos, 30.000 millones más que hace un año. Para hacer frente a este agujero financiero, el sector financiero español estableció sus provisiones en 81.090 millones de euros, un colchón que se vio incrementado en 8.915 millones respecto a enero de 2011.

De estos créditos morosos, casi la mitad (unos 64.000 millones) se concentraba en el sector inmobiliario y constructor. Y si no ha subido más es, básicamente, porque las entidades han refinanciado (saldar un crédito con otro crédito) un gran volumen de deuda inmobiliaria durante estos años para evitar que estos préstamos entren en mora. No en vano, bancos y cajas siguen registrando en sus balances activos asociados al ladrillo por un valor similar al de antes del estallido de la burbuja, tal y como avanzó Libre Mercado.

A ello se suma, por otro lado, el descenso de depósitos que se viene registrando en los últimos meses. Así, según el Banco de España, el volumen de depósitos del sector privado (familias y empresas) cayó un 4,6% interanual en 2011, mientras que el crédito concedido a la economía productiva se situó en 1,783 billones de euros el pasado diciembre, un 3,3% menos que un año antes.

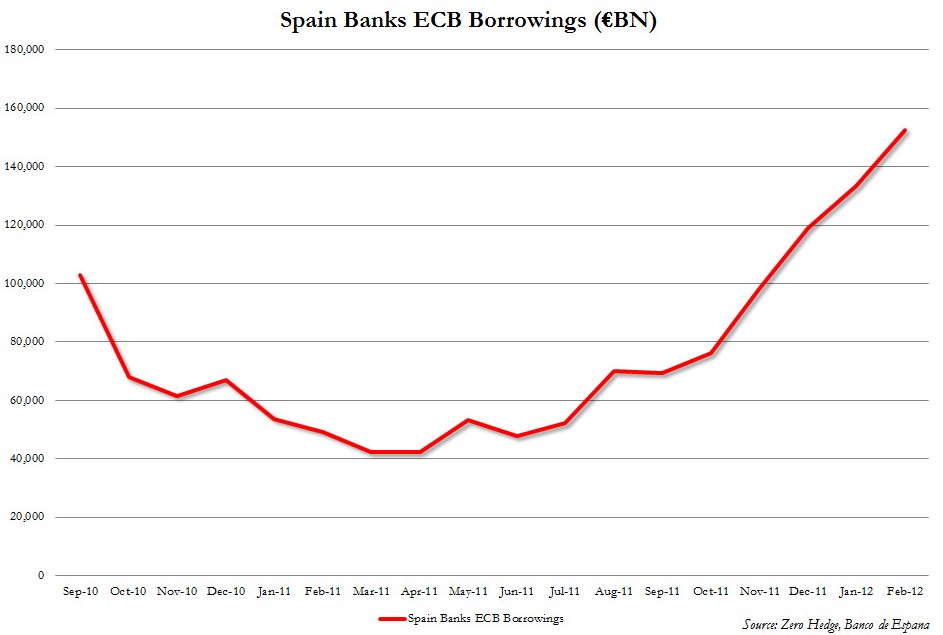

Así pues, la crisis financiera y de deuda pública ha seguido su curso en 2011 y, de hecho, se agravó de forma sustancial a partir del pasado agosto, cuando el grifo del crédito internacional se cerró para España. Ante la creciente presión de los mercados sobre los países más débiles de la zona euro, el Banco Central Europeo (BCE) decidió inyectar liquidez ilimitada a tres años a las entidades europeas mediante dos subastas extraordinarias, adjudicando en total cerca de 1 billón de euros para facilitar las refinanciaciones de la banca. Otro síntoma de la debilidad del sistema financiero español es, precisamente, la petición de ayuda al banco central.

Así, por un lado, los bancos españoles e italianos han sido los más beneficiados por esta operación, tras acaparar cerca de un tercio del conjunto de la financiación del BCE (unos 300.000 millones de euros). Una liquidez extra que les ha permitido financiar sus pasivos, compensando así tanto la retirada de depósitos como la restricción de crédito bancario procedente del exterior.

Mientras, por otro lado, las entidades españolas acapararon en febrero prácticamente la mitad del crédito concedido por el Banco Central Europeo (BCE), ante la sequía que atraviesa el mercado mayorista de financiación. En concreto, 152.400 millones de euros, el 47% del total de la deuda pendiente de devolver al BCE por los bancos del Eurosistema. Un dinero que está siendo empleado para comprar deuda pública española y financiar vencimientos.