"También me dijo un arriero que no hay que llegar primero… pero hay que saber llegar". Esta lección de sabiduría popular, tomada del cancionero mexicano, bien puede servirnos para analizar la situación de la financiación en la economía española.

Aunque el deseo generalizado es el de conseguir un retorno inmediato a niveles dignos de los buenos tiempos, el sentido común aconseja un enfoque más pragmático y realista, al hilo con la necesidad de reconvertir por completo una estructura económica contaminada por los excesos de la burbuja.

Lo cierto es que, hace aproximadamente un año, el Fondo Monetario Internacional (FMI) afirmaba que España iba a registrar un crecimiento anémico del 0,2%. La situación a finales de 2014 es muy distinta. Ahora, el FMI espera que el aumento del PIB sea del 1,3% durante el presente año, con cifras aún más elevadas dentro de las previsiones para 2015.

Según explica Ignacio de la Torre en el informe Plus Ultra del Grupo Arcano, el principal motivo por el que se ha producido un cambio tan positivo es la mejora en la financiación que recibe España.

El primer indicador de cambio está en el bono de deuda soberana: la prima de riesgo que está asociada al Tesoro español ha llegado a tocar el nivel más bajo de los últimos doscientos años. Sin duda, las condiciones monetarias distorsionan este mercado, pero, por otro lado, es cierto que la mejora en los fundamentales de la economía española también ha contribuido al cambio.

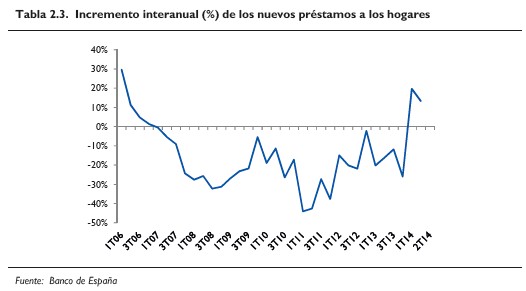

¿Llega esto a la economía privada o se trata sencillamente de una mejora para el sector público? Los datos de incremento interanual de los nuevos préstamos a los hogares españoles confirman que, desde el primer trimestre de 2014, las cifras han pasado del rojo al negro.

El flujo de nuevo crédito

Introducido este primer dato positivo, toca sumergirse en la financiación bancaria para abordar, posteriormente, la no bancaria. En este primer punto, debemos tener en cuenta que las grandes cifras que publica el Banco de España encierran mejoras latentes de la evolución del préstamo al sector privado.

Así, aunque analizando el saldo de crédito de 2014 vemos cifras negativas, considerando el flujo de nuevo crédito que reciben los hogares y las pymes sí que vemos un cambio a mejor.

En concreto, las empresas con facturación por debajo de un millón de euros registraron crecimientos de entre el 2,8% y el 12,4% entre los meses de enero y agosto en lo tocante al flujo de nuevo crédito. La cifra media de los ocho primeros meses del año alcanza el 6,4%, y supera el 7% interanual hasta septiembre. Si nos fijamos en los hogares, la oscilación va del 0,2% al 22,8%, pero la media del aumento ya llega al 11,7%.

El total llega a cifras negativas por la caída registrada entre las empresas con facturación superior al millón de euros. En su caso, el descenso en el flujo de nuevo crédito ha sido, de media, equivalente al -18,5%. Por tanto, son los hogares y las pymess las que mejor desempeño están teniendo, mientras que el ajuste se sigue dando, únicamente, en las firmas empresariales de mayor tamaño.

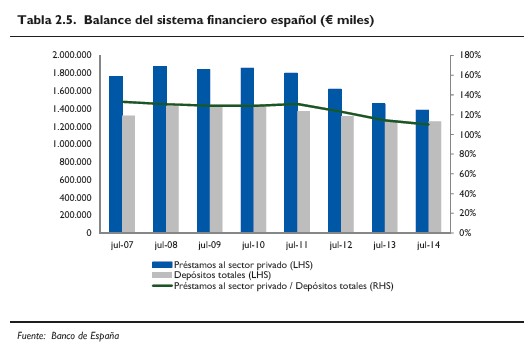

Pero hay más aspectos que debemos analizar. Por ejemplo, la liquidez bancaria muestra un cambio a mejor conforme los préstamos y los depósitos del sistema van convergiendo. Hoy vemos créditos por 1,38 billones y depósitos por 1,26 billones, por lo que, como explica Ignacio de la Torre, hemos alcanzado "una ratio de 1,1, de forma que el objetivo de estabilidad de 1,2, previsto por muchos analistas como ratio difícilmente cumplible para 2018, se ha superado cuatro años antes". La gráfica que sigue permite visualizar el cambio: cada vez hay menos diferencia entre ambas barras.

A partir de estos datos, el informe de Arcano concluye que la banca española ha pasado de una iliquidez extrema en 2009 a "una situación muy cómoda de liquidez en 2014". No obstante, ¿puede decirse lo mismo de la solvencia del sistema bancario español o seguimos arrastrando el lastre que ha sido la banca pública, canalizada en España a través de las cajas de ahorros?

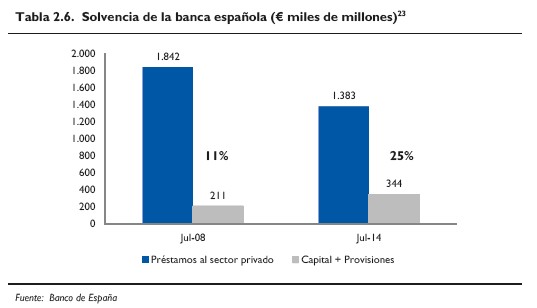

La mejor forma de ponderar esta cuestión es comparar los préstamos al sector privado con la suma de capital y provisiones que mantienen las entidades españolas. En 2008, a comienzos de la crisis, la ratio de solvencia apenas alcanzaba el 11%, pero seis años después dicho indicador ha crecido hasta el 25%.

Esto es consecuencia del repliegue del préstamo, necesario tras los excesos de la burbuja, y del aumento de la capitalización y las provisiones, requisito indispensable tras la tormenta desatada por las cajas de ahorro.

Como consecuencia, la perspectiva de la financiación bancaria es de progresivo crecimiento. De hecho, la única noticia negativa de esta primera parte de nuestro análisis es la caída en el flujo de crédito a las grandes empresas, aspecto que queda sobradamente compensado cuando analizamos la creciente dependencia de la financiación no bancaria que desarrollan estas firmas.

Financiación no bancaria

El tamaño de los mercados de capitales, en comparación con el sistema bancario, es mucho mayor en EEUU que en Europa. Si en el país del Tío Sam los bancos tienen un tamaño equivalente al 77% del PIB, en la Eurozona llega al 340%. Al mismo tiempo, como explica Arcano en su informe, el tamaño de los mercados de capitales llega al 23% del PIB en la Eurozona frente al 89% que se registra en EEUU.

Potenciar esta rama de financiación no bancaria ayuda a la propia banca, evitando que se dispare la morosidad gracias a este camino alternativo. En paralelo, estos mecanismos sirven para reactivar las inversiones con mayor rapidez, limitando también la exposición de los contribuyentes a los shocks en el sistema financiero. Además, el gobierno corporativo de las empresas que se involucran en estos procesos mejora como consecuencia de los mayores requisitos de transparencia informativa.

Como porcentaje del PIB, se espera que esta vía aumente su peso del 17% al 31% a lo largo de los próximos cinco años. Seguiríamos, por tanto, lejos de los niveles europeos y más lejos aún de las ratios apreciadas en EEUU, pero el cambio a mejor es innegable, reflejo de un ámbito de financiación que apenas se había desarrollado hasta el estallido de la crisis.

Un reto a la hora de desarrollar estos procesos es conseguir que la financiación no bancaria llegue a las pymes, que representan un porcentaje muy significativo del empleo en nuestro país.