Las pensiones, en peligro por el envejecimiento de la población

El creciente gasto en pensiones amenaza el sistema de Seguridad Social

En las próximas décadas, caerá el número de personas en edad de trabajar y habrá más jubilados.

Más o menos, éste es el enfoque predominante. Los sistemas de pensiones de reparto, como el que existe en España y en muchos otros países europeos, tienen un problema: el envejecimiento de la población, que disparará el gasto sin que llegue un relevo por el lado del mercado laboral. Y se ha escrito mucho sobre el tema: desde los que aseguran que no es para tanto, que la sangre no llegará al río, a los que recuerdan la similitud de la financiación de la Seguridad Social con un esquema piramidal tipo Ponzi, no tan diferente al que hizo famoso a Bernard Madoff.

Todo esto es cierto. Pero al mismo tiempo, es incompleto. Porque casi nadie mira el otro lado de la cuenta: el de los ingresos. Y cuando se hace, es para señalar lo obvio, que no habrá reemplazo generacional. Sin embargo, hay una parte de la ecuación que pasa casi inadvertida: las cotizaciones sociales. Se da por hecho que son las que son y no pueden cambiar. Incluso a pesar de las diferencias entre países, que las hay y muy importantes. Pero nadie parece fijarse en eso. Los cálculos se hacen sobre el número de trabajadores que se estima que habrá en función de la evolución demográfica. El coste, lo que pagan esos trabajadores cada mes a los pensionistas actuales, no entra en casi ningún análisis. Aunque es algo clave. ¿Son sostenibles las actuales cotizaciones sociales? ¿Qué impacto tienen en el crecimiento económico de un país? ¿Qué incentivos generan a sus trabajadores y empresas?

Las anteriores son preguntas fundamentales, pero que no nos hacemos. Hace unos días, en Libre Mercado, explicábamos cómo es la reforma de las pensiones que ha puesto encima de la mesa Emmanuel Macron para Francia. Y puede ser una muy buena excusa para mirar al otro lado. Porque el país galo tiene las cotizaciones sociales más elevadas del mundo rico. Sí, mucho más altas, incluso, que las españolas. En cualquier métrica, el coste laboral en Francia está por encima de cualquier otro país desarrollado. Aquí hay dos debates: uno filosófico, sobre si es justo. Otro más práctico, sobre las consecuencias en la actividad, el empleo y el futuro de las pensiones.

Los costes

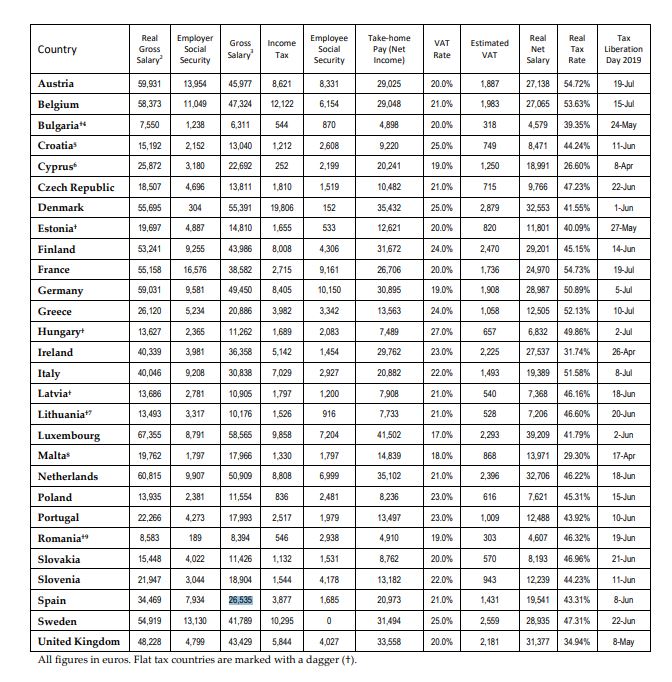

Tomaremos como referencia dos estudios muy interesantes. El primero, del Instituto Molinari, se llama "TheTax Burden of Typical Workers in the EU 28 - 2018" y, como su propio nombre indica, recoge los impuestos directos y cotizaciones sociales que paga el trabajador medio de cada país (que tendrá un sueldo diferente en cada miembro de la UE, en función de la riqueza de cada país).

El segundo es de KPMG y se llama "Employee taxes in Europe 2019. A comparison of employers’ costs and employees’ net income in various European countries": en este caso, la comparación se hace igualando sueldos brutos: calculan cuánto paga, en cada país europeo, un trabajador que ingrese 100.000 euros al año.

Son dos formas diferentes de aproximarnos a la misma pregunta: cuánto le cuesta a la empresa realmente su empleado y cuánto llega a la cuenta bancaria de éste.

El primer informe puede resumirse con la tabla de la derecha (click para ampliar, en inglés). Incluye cotizaciones, impuestos directos e IVA para un trabajador medio. Para el contenido de este artículo, nos vale con la parte de cotizaciones, aunque también es interesante mirar a las otras dos columnas. Como vemos, Francia tiene el coste más alto en este apartado, con mucha diferencia sobre el siguiente país. Se resume de la siguiente manera:

- El coste bruto total del trabajador medio francés es de 55.158 euros al año (4.597 euros al mes)

- Su empleador paga, en concepto de cotizaciones sociales a cargo de la empresa 16.576 euros

- Las cotizaciones sociales a cargo del empleado ascienden a 9.161 euros

- Y en el impuesto sobre la renta paga 2.715 euros más

- A la cuenta del banco, le llegan 26.706 euros al año (2.250 al mes)

Las cantidades llaman la atención. La diferencia entre el neto percibido por el empleado y el bruto abonado por la empresa es superior al 50%. A esto hay que sumarle, por supuesto, el resto de impuestos: IVA, medioambientales, patrimonio… Y no hablamos de un millonario. Recordemos que es el sueldo medio de la economía francesa.

El informe de KPMG es algo diferente. Compara costes en toda Europa para un salario bruto de 100.000 euros. También aquí las cifras para Francia son sorprendentes:

- Un salario de 100.000 euros brutos en realidad supone un coste para la empresa de 147.125 euros (sí, casi el 50% más sólo en cotizaciones).

- A eso hay que sumarle 20.331 euros de Seguridad Social del empleado y 7.812 de impuesto sobre la renta.

- El neto que llega a la cuenta bancaria es de 71.857 euros. De nuevo, menos de la mitad de lo que la empresa paga.

¿Y España?

En nuestro país, las cifras son algo menores. Pero siguen siendo elevadas. Empezamos con la comparativa del Instituto Molinari:

- El trabajador español medio tiene un coste para su empresa de 34.469 euros (equivalente a un sueldo bruto de 26.535 euros)

- De ahí tenemos que quitar los 7.934 euros que paga la empresa en concepto de cotización y los 1.685 que abona el trabajador a la Seguridad Social

- En IRPF, la cifra sube hasta los 3.877 euros

- Tras todo esto, el neto que se lleva a casa asciende a 20.973 euros, un 40% menos de lo que paga el empresario

Si lo miramos desde la perspectiva del informe de KPMG, también aquí la brecha fiscal es algo menos en el caso de España:

- Un salario de 100.000 euros brutos tiene en nuestro país un coste extra de 14.067 euros en concepto de Seguridad Social del empleador

- A esto se le suman los 30.086 euros que pagaría este trabajador por IRPF y los 2.858 por la Seguridad Social

- El neto que le queda asciende a 67.056 euros, un 42% menos que su coste laboral real

Las barbas del vecino

Como explicábamos hace unos días, los cambios en Francia y el sistema vigente en el país vecino son un buen ejemplo con el que reflexionar desde España. En primer lugar, porque su modelo se ha planteado como patrón para nuestro país, sobre todo desde la clase política. Así, la Contribución Social Generalizada (CSG) y la Contribución para el Reembolso de la Deuda Social (CRDS) dos impuestos que, desde la década de los 90, gravan los salarios galos con un tipo acumulado del 10%, se manejan como alternativa para reducir el déficit de la Seguridad Social. Y sí, es verdad que el déficit del sistema es muy inferior en Francia, pero a costa, como vemos, de un encarecimiento muy importante de sus costes laborales.

Comparar dos sistemas siempre es complicado. Más aún cuando hablamos de modelos muy complejos, en los que ni siquiera es fácil establecer puntos de referencia. Por ejemplo, sobre el coste de las cotizaciones: aquí no entra sólo lo que tiene que ver con la jubilación, tanto en Francia como en España, la Seguridad Social cobra por seguros de enfermedad, accidente laboral, prestaciones familiares… La reforma de Macron parece que pretende aclarar algo todo este lío. Su sistema de puntos que se van acumulando hasta la jubilación depende en buena parte de que cada trabajador sepa cuánto ha aportado y cuánto le renta eso en el futuro. Así, la cotización sólo para pensiones de jubilación ascendería al 28,12% del salario bruto del trabajador (el 11,25% lo pagaría el empleado y el 16,87% sería a cargo de la empresa).

De ese 28,12%, el 90% (25,31%) iría a lo que podríamos denominar como sistema contributivo: es la parte que generaría derechos para el cotizante. El resto, 2,81%, iría a una bolsa de "solidaridad" para cubrir situaciones de necesidad y pensiones mínimas.

Por otra parte, el tope de cotización sería de 120.000 euros. Ésa es la cantidad por la que luego se cobraría (en teoría). Por encima de esa cifra, el trabajador sólo abonaría el 2,81% de "solidaridad".

En España, la cotización por contingencias comunes asciende al 28,3% del salario bruto (23,6% a cargo de la empresa y 4,7% del trabajador). Y a eso hay que sumarle el 7,05 de cotización por desempleo, el 0,2% del Fogasa y el 0,7% de formación. Eso sí, ese 28,3% no sólo cubre pensiones de jubilación: aquí se meten todos los demás gastos que cubre la Seguridad Social, desde la incapacidad temporal a las prestaciones de maternidad-paternidad y gastos de dependencia. En resumen, teniendo en cuenta que hay una parte deficitaria que habría que imputar de alguna forma, podemos decir que aproximadamente el 25% del salario bruto real va destinado a financiar las prestaciones de jubilación y viudedad.

Dos sistemas generosos

Como vemos, hay diferencias entre Francia y España. Pero quizás pesen más las semejanzas. Hablamos de dos sistemas muy generosos, tanto en la edad de jubilación y el número de años que cobra (de media) cada pensionista, como en lo que hace referencia al montante mensual de la prestación. La combinación es excelente desde el punto de vista de la calidad de vida: en primer lugar, una edad de jubilación efectiva que no llega a los 62 años en Francia y está alrededor de los 64 años en España; y en segundo término, una esperanza de vida que está entre las mayores del mundo: a los 65 años, los franceses tienen por delante más de 19 años de vida y las francesas por encima de los 23 años (más o menos, las mismas cifras que los españoles). Para el que pueda disfrutarlo es fantástico, pero desde el punto de vista financiero es complicado de sostener. De esta manera, Francia es el tercer país de la OCDE que más gasta en pensiones (el 14% del PIB), sólo por detrás de Italia y Grecia. España, con el 11% del PIB también está por encima de la media, aunque claramente tenemos más margen que estos tres países.

Porque, como apuntamos, no es sólo que franceses y españoles cobremos la pensión durante más tiempo que alemanes o británicos. Es que, además, las tasas de sustitución y reemplazo (relación entre salario medio de la economía y pensión media o entre último salario percibido y primera pensión cobrada) están entre las más altas de los países ricos, al menos si contamos sólo el sistema público de reparto (los países con pensiones más generosas mantienen sistemas mixtos, con un fuerte componente de capitalización). Según Pensions at a glance 2017, el informe de la OCDE, la relación entre pensión y último salario, para un trabajador que cobre el sueldo medio de su economía, ascendía en Francia al 75% y en España rozaba el 82%. En los dos casos, muy por encima de la media de la OCDE (63%), lo que resulta todavía más llamativo con un sistema de reparto y cotizaciones (no hay ahorro ni rendimientos generados por el mismo).

Porque, además, este sistema se está haciendo cada vez menos contributivo. Los topes de cotizaciones cada día son más elevados (ya hemos visto como en Francia quieren llevárselo a los 120.000 euros), sin que eso implique una subida igual en la pensión máxima. En esto, el caso galo es más llamativo: la pensión para alguien que cobre 1,5 veces el salario medio equivale en términos netos al 70% de su sueldo (ya hemos visto que para el que cobre el salario medio esa cifra es del 75%). O lo que es lo mismo: los que más cotizan, no generan tantos derechos. En España, con una pendiente menos acusada, también se produce esa situación y cada día va a más (es la llamada reforma silenciosa, de la que hemos hablado en otras ocasiones).

Los ¿incentivos?

El problema es que todo esto genera una combinación terrible desde el punto de vista de los incentivos. Para los que están cerca de la jubilación, la tentación es enorme: la tasa de actividad y empleo tanto en Francia como en España está entre las más bajas de Europa para los mayores de 50 años.

Y, desde el punto de vista de los jóvenes, es todavía peor. Para un trabajador español o francés menor de 40 años, el sistema lo que propone es una cotización muy elevada, que se lleva, en combinación con el IRPF, más del 40% de tu salario real, a cambio de una promesa cada día más incierta de cobrar en el futuro. Una promesa que, además, cada día empeora, porque las condiciones de acceso a la jubilación y las reglas de cálculo serán cada vez más exigentes.

Al final, la generosidad de un sistema de reparto depende de la capacidad de generación de riqueza de un país y del número de cotizantes que mantenga. Ésta es la parte que casi siempre queda fuera del debate, pero es clave. Con estas reglas, esa capacidad se resiente. Y mucho. Por un lado, el trabajador se ve tentado a dejar de pagar o pagar lo menos posible: aquí hablamos de todo tipo de alternativas, desde hacerse autónomo, cobrar lo máximo posible a través de una empresa, cobrar en negro o irse del país a otro lugar donde el neto que le quede sea más elevado. A más nivel y productividad de ese trabajador, más incentivos para buscarse la vida en otro lugar.

Evidentemente, la otra cara de la moneda es la pérdida de competitividad de las empresas. Imaginemos una compañía española o francesa que tiene que luchar con un rival en un país con cotizaciones mucho más bajas. El coste para ofrecer el mismo neto al trabajador será mucho más alto para las primeras. O, al revés, si ofrecen lo mismo en términos brutos, el trabajador recibirá en su cuenta corriente menos dinero. Lo miremos como lo miremos, no es bueno para atraer talento ni incrementar la productividad.

Alrededor de esta problemática girará buena parte del debate sobre los sistemas de reparto en los próximos años. Hasta ahora hemos hablado mucho del gasto, de la natalidad, de la longevidad o la edad de jubilación. En algún momento, alguien tendrá que mirar al que paga y empezar a pensar en él.