Es el impuesto que más veces pagamos al día, el que aparece desglosado en el ticket del supermercado o del restaurante, del que nadie se libra y del que una gran mayoría hasta se sabe de memoria sus tipos impositivos. La crisis del coronavirus ha puesto al IVA en el foco del debate. El Gobierno de Pedro Sánchez necesita ahora más que nunca presentar unas cuentas creíbles a Bruselas. Antes de empezar a soltar la billetera de los 140.000 millones que le han asignado a nuestro país, la Comisión Europea y sus socios tienen que avalar el plan de reformas de España. Para ello, deberíamos demostrarles que somos capaces de reducir el gasto y reflotar los ingresos.

Han sido muchas las veces que Bruselas ha dado un toque de atención a España por la cantidad de bienes que están dentro de los tipos reducidos y superreducidos en lugar de en el general. Nos llevan tiempo echando en cara que es por eso por lo que nuestro país recauda menos que la media por este impuesto. En otras ocasiones, el mensaje ha venido de la OCDE o el FMI. Durante la crisis de la covid, también se ha sumado a esta corriente el Banco de España y ayer miércoles, lo volvió a repetir la AIReF. Parece que hay consenso, pero ¿es el momento de subir los impuestos al consumo? Con la economía atravesando la crisis más grave de todo el periodo de paz, puede que no haya una ocasión peor. Y sobre todo, ¿se atreverán PSOE y Podemos a llevar a cabo está medida tan impopular? Es otra de las grandes incógnitas.

"Por supuesto que van a subir el IVA"

El pasado mes de febrero, "IVA al 23%" se convertía en trending topic. La pandemia todavía no había llegado a nuestro territorio para arrasar con la vida y las finanzas de los españoles, pero ya había quien auguraba que al Ejecutivo de Sánchez no le iba a quedar más remedio que incrementar la fiscalidad de este impuesto. El motivo era la dificultad de alcanzar sus elevados niveles de gasto —recordemos los viernes sociales— y cumplir, a su vez, los compromisos con Bruselas. Finalmente, hemos visto que Sánchez, Calviño o Montero se han saltado estos cumplimientos. Y es que, en 2019, el Gobierno tuvo el honor de ser el primero en incrementar el déficit de España desde 2012.

Volviendo al IVA al 23%. Esta teoría provenía del analista económico y profesor de EAE Business School, Juan Carlos Higueras. A pesar de que subir el IVA no está en el programa económico de ningún partido —no suele estarlo— y de que el Gobierno no había anunciado nada al respecto, el experto había hecho cuentas. Si no era al 23%, sería cambiando productos de categorías. "Al Gobierno le hacen falta 10.000 millones de euros. Sólo con la subida de las pensiones y del sueldo de los funcionarios necesitará casi los 5.000 millones. ¿De dónde va a sacar el dinero para pagar todo el gasto que ha anunciado? Tendrá que subir el IVA al 23%, justo los dos puntos que le faltan porque con el resto de subidas de impuestos que ha anunciado, no le da", aseguraba entonces el profesor.

A día de hoy, en plena crisis del coronavirus, esas cifras han quedado completamente desfasadas porque al Gobierno le hacen falta muchos miles de millones más. Parte del dinero provendrá de Europa, otra parte, de más endeudamiento, pero ¿habrá más subidas de impuestos que las previstas en el programa firmado con Podemos —Tasa Google, Tasa Tobin, rentas altas, Sociedades, socimis—? El profesor, ahora, tiene más claro —si cabe— cuál va a ser el siguiente paso: el IVA. "Por supuesto que van a subir el IVA. Si no lo hacen al 23%, porque estéticamente y de cara al electorado queda peor, lo harán subiendo el reducido, el superreducido o cambiando de categorías los bienes. Cualquier tipo de trilerismo fiscal es posible", augura.

La AIReF allana el camino de la subida

La AIReF no dudó ayer en criticar los tipos reducidos y superreducidos. Ahí estaría la clave. Higueras ve "mucha casualidad" en la Spending Review del organismo que anteriormente presidía el actual ministro de Seguridad Social, José Luis Escrivá. "Van a vender que ellos (el Gobierno) no lo quieren subir, pero como se lo dice la AIReF o Europa, lo tienen que hacer", pronostica. El profesor tiene claro que este documento allana el camino a que el Gobierno se decida a tocar el polémico impuesto. "Les han tendido un puente de plata con esta publicación porque ya se pueden excusar en ella. Es su caballero blanco", asegura.

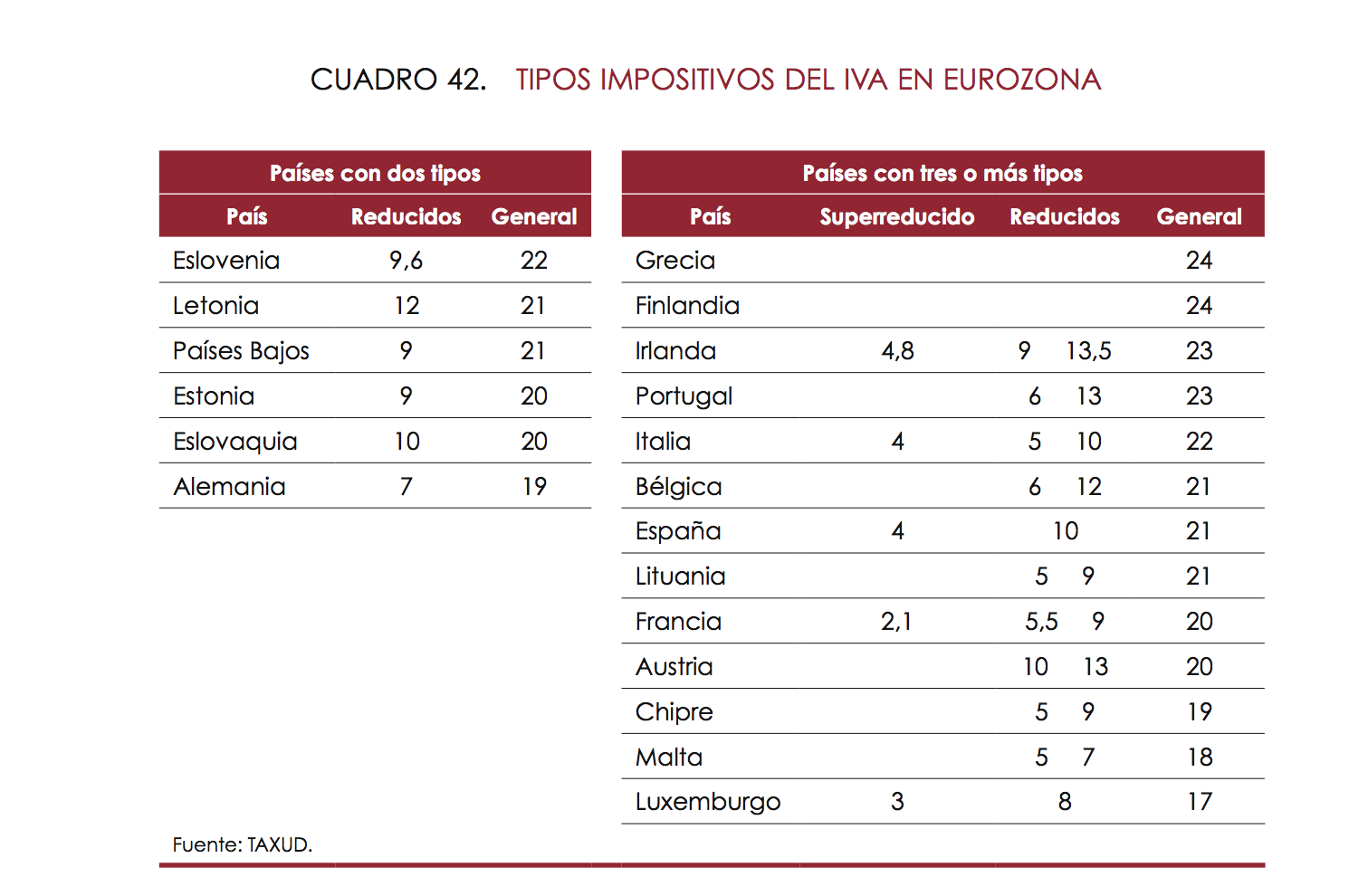

En la siguiente tabla de la AIReF, se observan los tipos impositivos del IVA en cada país de la Eurozona. España tiene la particularidad de tener un tipo superreducido y solo uno reducido (hay muchos países que tienen dos tipos reducidos no inferiores al 5%).

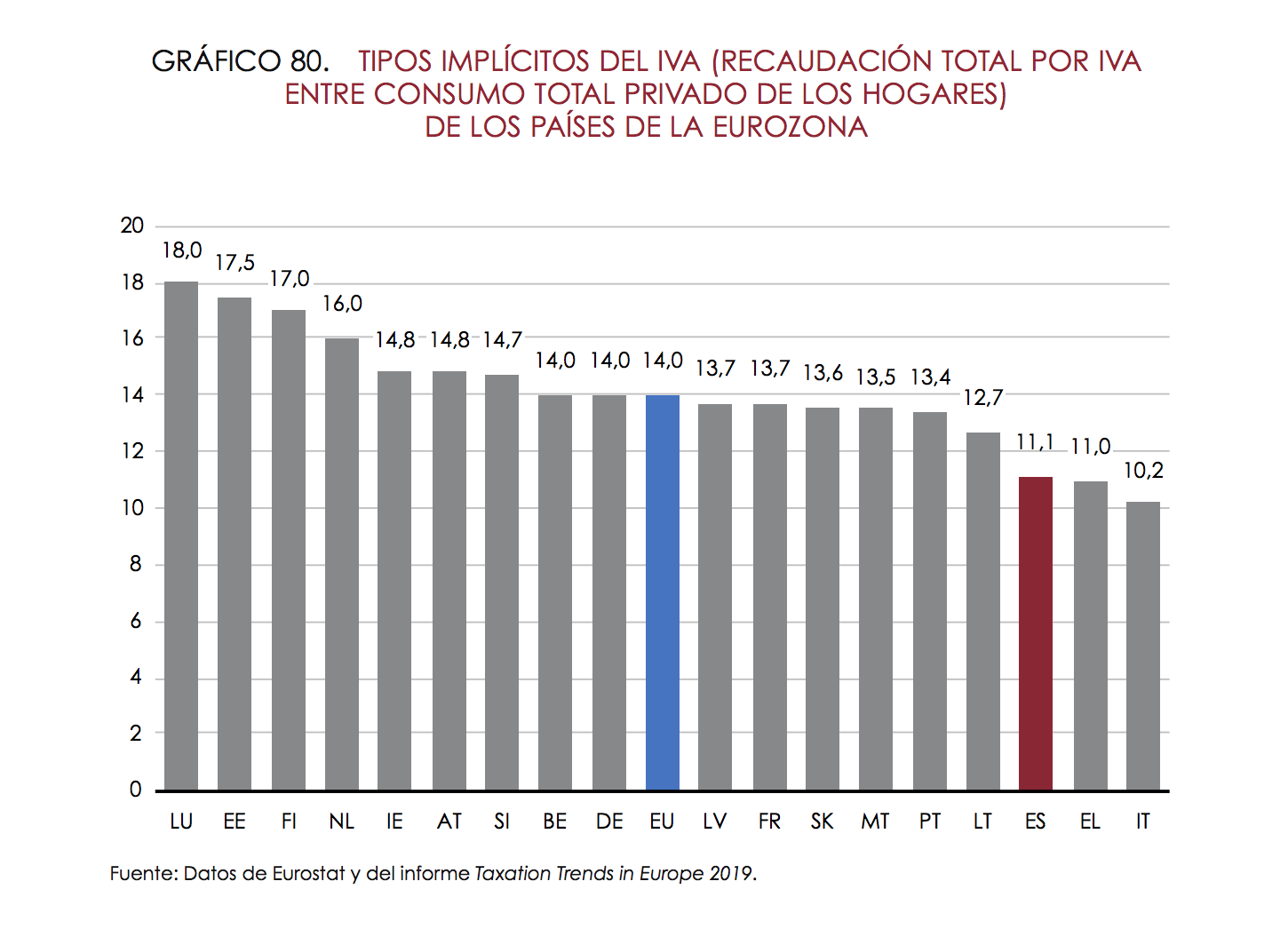

Pese a tener una estructura de tipos similar a la de países de nuestro entorno, la recaudación de IVA en España y los tipos implícitos del impuesto se sitúan alejados de la media de la eurozona. En particular, el tipo implícito (definido como la recaudación total por IVA entre consumo total de los hogares) está en el entorno del 11%. Esto no tendría que ser un problema, ya que los países del Viejo Continente tienen autonomía fiscal.

La AIReF recuerda que en España, "el beneficio fiscal" del tipo superreducido del 4% se concentra en los alimentos básicos, y en menor medida en salud y ocio. El del tipo reducido se focaliza en el resto de los alimentos y bebidas y en los servicios de restauración y hostelería y, en menor medida, en el sector del transporte. Calculan que estos "beneficios fiscales" suponen un alivio para el contribuyente de casi 18.000 millones de euros. A continuación, sus principales críticas.

El IVA de la hostelería, en el punto de mira

- Marisco y caviar: respecto al tipo del 10% aplicable en España a la alimentación y bebidas destinadas al sector comercial, cabe destacar que los alimentos habituales están gravados a tipos reducidos en la mayor parte de la eurozona. Sin embargo, "la panorámica es más heterogénea para los alimentos de lujo, como los mariscos o el caviar, o los de alto contenido en azúcar, como el chocolate, que en algunos países están diferenciados del resto de alimentos y gravados al tipo general", señala la AIReF poniendo en el punto de mira a estos alimentos y sugiriendo que se incremente su fiscalidad.

- Refrescos: "En relación con las bebidas sin alcohol vendidas en comercios, en España se gravan en su totalidad al 10%, tanto las azucaradas como las que no lo son, mientras que en la mayoría de los países las bebidas con azúcar se gravan al tipo general. Las bebidas sin alcohol, pero con alto contenido en azúcar, como los refrescos o los zumos envasados se gravan en la mayoría de los países al tipo general", señalan. Otra pista.

- Alcohol: además, también critican que en los restaurantes españoles las bebidas alcohólicas lleven IVA reducido. "Las bebidas alcohólicas vendidas en comercios se gravan al tipo general en todos los países de la eurozona, con alguna ligera excepción. Tanto Italia como España gravan las bebidas alcohólicas al tipo general cuando se venden en una tienda, pero, como se verá más adelante, las gravan al tipo reducido cuando se venden en un negocio del sector de hostelería y restauración", apuntan.

- Hostelería: continúan poniendo en la diana a la hostelería española. "Respecto al sector de la restauración, España es de los pocos países que no aplica tipos diferenciados por productos y que mantiene el alcohol gravado a un tipo reducido. En restauración se observan importantes diferencias según el tipo de productos consumidos en la mayoría de los países. Los tipos reducidos son comunes para las comidas y menos habituales para las bebidas", señalan.

La AIReF asegura que son las rentas altas las que más se benefician de los tipos de IVA reducidos por el mayor consumo, sobre todo, en restauración y turismo. "Entre los bienes gravados por IVA reducido la concentración del beneficio en la parte alta de la distribución es mayor y son los servicios de restauración, hostelería y vacacionales los que presentan una mayor concentración", señalan. Los servicios de hostelería, seguidos de ocio y cultura, transporte y restauración "son los que presentan una ineficiencia distributiva mayor. La concentración del coste fiscal entre las rentas altas pone de manifiesto las limitaciones de los tipos reducidos como herramientas de redistribución", insisten.

Este documento de la AIReF cae como losa sobre uno de los sectores más perjudicados por la crisis del coronavirus, como es la hostelería. Aunque sólo se trata de recomendaciones, "las medidas planteadas en el Spending Review deben formar parte de la necesaria estrategia fiscal nacional a medio plazo que garantice de manera realista y creíble la sostenibilidad financiera de las Administraciones Públicas", recuerda la propia AIReF.

Mientras países como Alemania, Gran Bretaña o Italia se han decidido a bajar el IVA, el Gobierno de Sánchez confirmó ayer que no piensa reducir este tributo para la hostelería. "No está en la agenda" debido al "esfuerzo presupuestario" que supondría, señaló la ministra de Industria, Comercio y Turismo, Reyes Maroto. De momento, lo que es seguro es que nuestro país, no piensa seguir el camino del resto de sus socios europeos en esta materia. El pasado martes, sin mencionar ningún impuesto, la ministra de Hacienda, María Jesús Montero, advirtió de que "haremos una tarea profunda de revisión de la fiscalidad para ver cuáles son las figuras que más se diferencian" con Europa. Ya hemos visto que el IVA es uno de ellos.

Sánchez ya ha dejado claro que un medio crítico como este es un obstáculo. Nos halaga pero necesitamos tu ayuda para demostrarle que lo que dice es cierto. Hazte socio del Club LD.