El mayor desarrollador inmobiliario chino y uno de los más grandes del mundo está al borde la quiebra. Los problemas que podría ocasionar en el sector financiero chino y por efecto contagio también en otras latitudes, está ocasionando convulsiones en los mercados de capitales del mundo entero. Las noticias que llegan no son nada esperanzadoras, Evergrande ya ha faltado al pago de varios cupones de intereses sobre su deuda en dólares y recientemente la cotización de sus acciones ha sido suspendida en la Bolsa de Hong Kong.

El propósito de este artículo será analizar la salud financiera de Evergrande, ver cómo ha llegado hasta este punto, y, finalmente, analizar si terminará quebrando o no.

¿Qué es Evergrande?

Evergrande llegó a ser el mayor desarrollador inmobiliario chino por tamaño de activos y ventas de viviendas. Actualmente cuenta con unos 800 desarrollos inmobiliarios activos en 230 ciudades chinas, principalmente ciudades secundarias. Es una compañía gigantesca que desde hace algunos años ha ido extendiendo su modelo de negocio a otras actividades económicas, aunque más del 97% de sus ingresos provienen de desarrollos inmobiliarios, por tanto, el resto de actividades carecen de importancia, incluso si son muy llamativas (construcción estadios de fútbol, desarrollo coche eléctrico…).

Evergrande, en su momento de máximo esplendor a finales de 2017, llegó a tener un valor de casi 51.000 millones de dólares, lo que le colocaba entre las 350 mayores compañías del mundo y entre las 40 mayores empresas de China. Desde entonces, el valor de la empresa se ha ido hundiendo en los mercados y, hoy en día, su valor es de apenas 5.000 millones de dólares (en 4 años se ha esfumado el 90% de su valor). Con la valoración actual, ocupa el puesto 2650 entre las empresas más grandes del mundo, una caída vertiginosa desde el puesto 350 de hace apenas 4 años.

¿Por qué ha caído tanto el valor de Evergrande?, ¿es esto un signo de una quiebra inevitable? En un artículo anterior ya analizamos la salud del sector en el que se mueve la empresa, concluyendo que el sector inmobiliario chino se encuentra en una situación de burbuja.

¿Cómo lucen las finanzas de Evergrande? Empecemos un análisis de sus ingresos, ¿es la empresa rentable?

El modelo de negocio

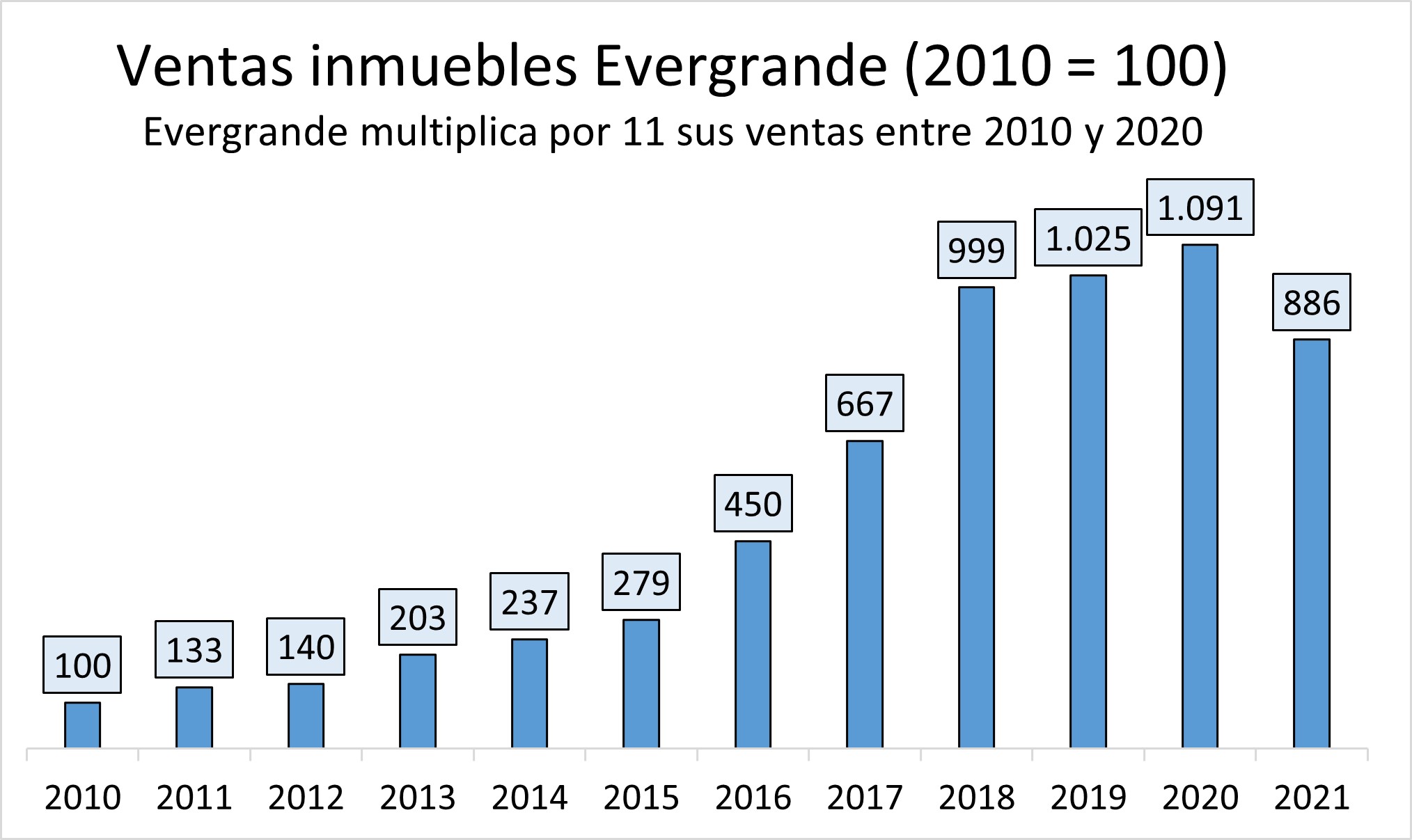

Evergrande ya era el mayor desarrollador inmobiliario chino en 2011. Desde entonces, las ventas de la empresa se han disparado, especialmente desde 2016.

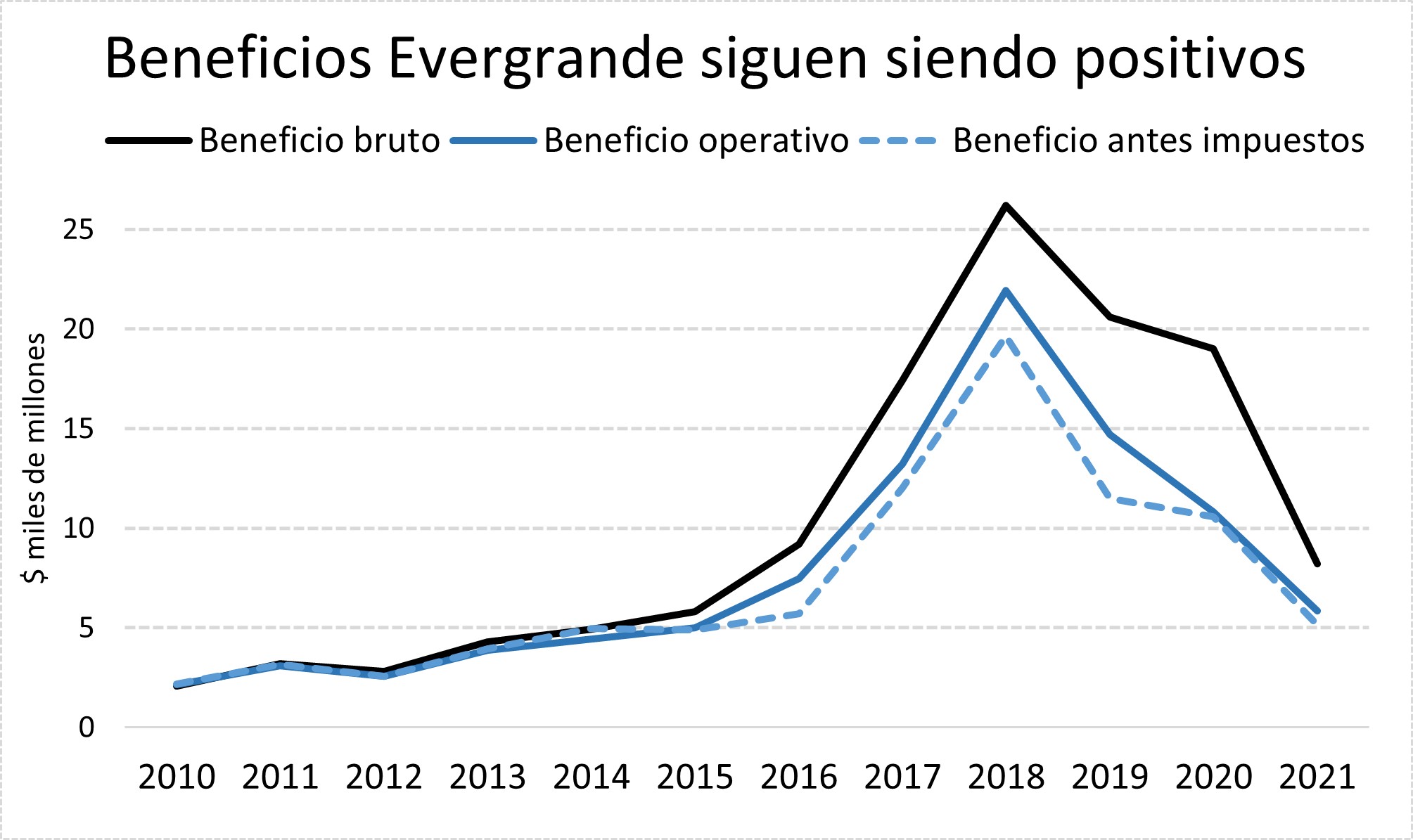

Si analizamos la cuenta de resultados de Evergrande, vemos que existe una caída notable de beneficios desde 2018. Sin embargo, el beneficio sigue siendo positivo incluso en 2021 (enero-junio). Los beneficios se encuentran actualmente a un nivel cercano a los beneficios mostrados en 2016 (el valor de la acción está por debajo hoy del que exhibía en 2016, pero no por mucho).

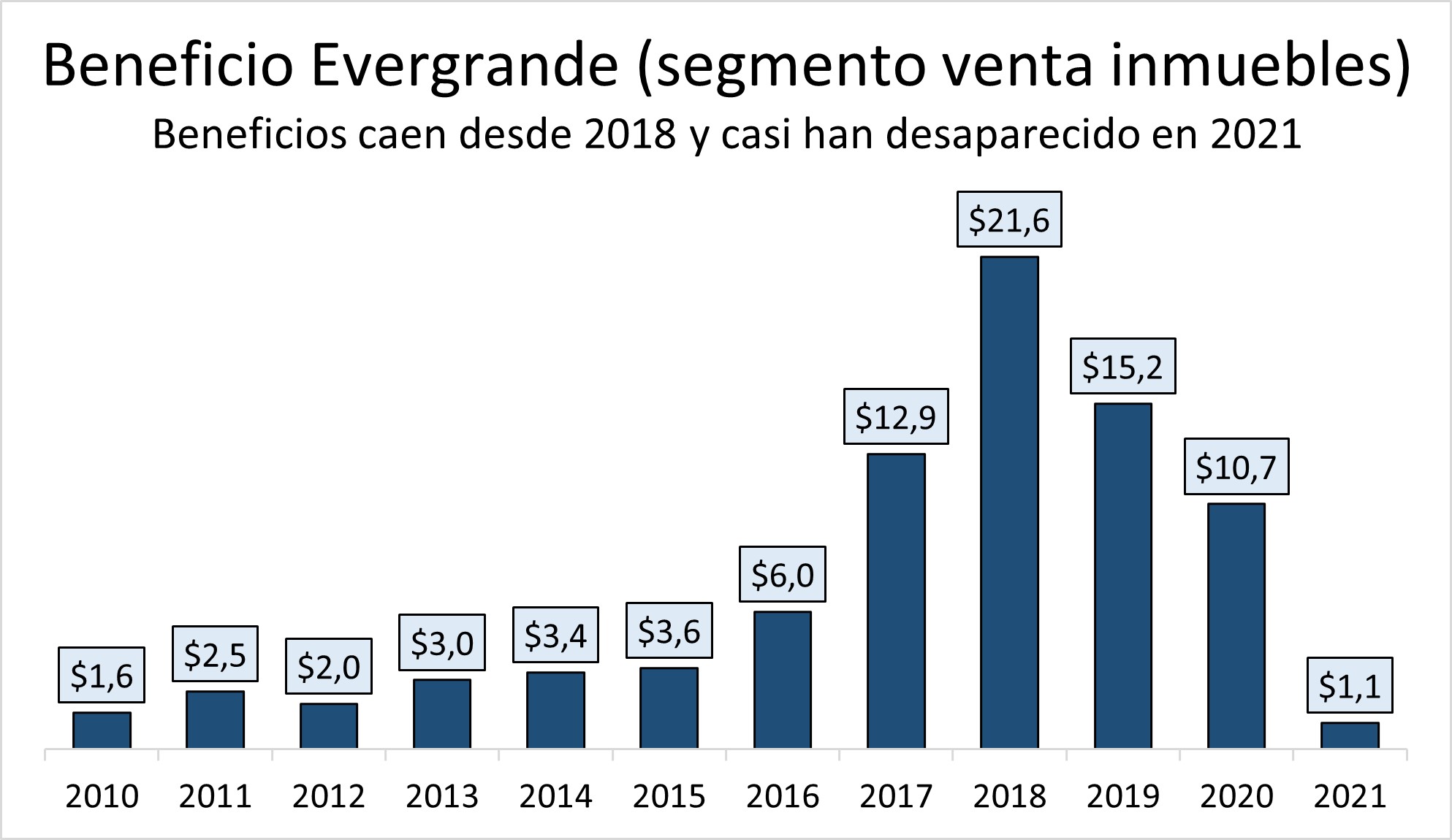

El problema con esta aproximación es que todas las cifras de beneficios de Evergrande están "contaminadas" por eventos no recurrentes (como por ejemplo ganancia contable realizada por venta de filiales para conseguir liquidez). Si hacemos zoom en el negocio principal de Evergrande: venta de inmuebles, y excluimos los elementos no recurrentes, tenemos una imagen mucho más desoladora de las finanzas del gigante inmobiliario asiático.

Los beneficios de Evergrande están por debajo de los registrados en 2010, cuando su cifra de negocio era una décima parte de la actual. Por si fuera poco, y tal como vamos a comentar en el epígrafe dedicado a la deuda de Evergrande, la construcción de nueva vivienda está prácticamente paralizada por falta de insumos, debido al impago a proveedores. Por tanto, Evergrande no tiene los beneficios que dice tener y muy probablemente ya están en pérdidas en el segundo semestre de 2021 (por lo que los datos aquí contenidos son probablemente muy benevolentes y sesgados al alza).

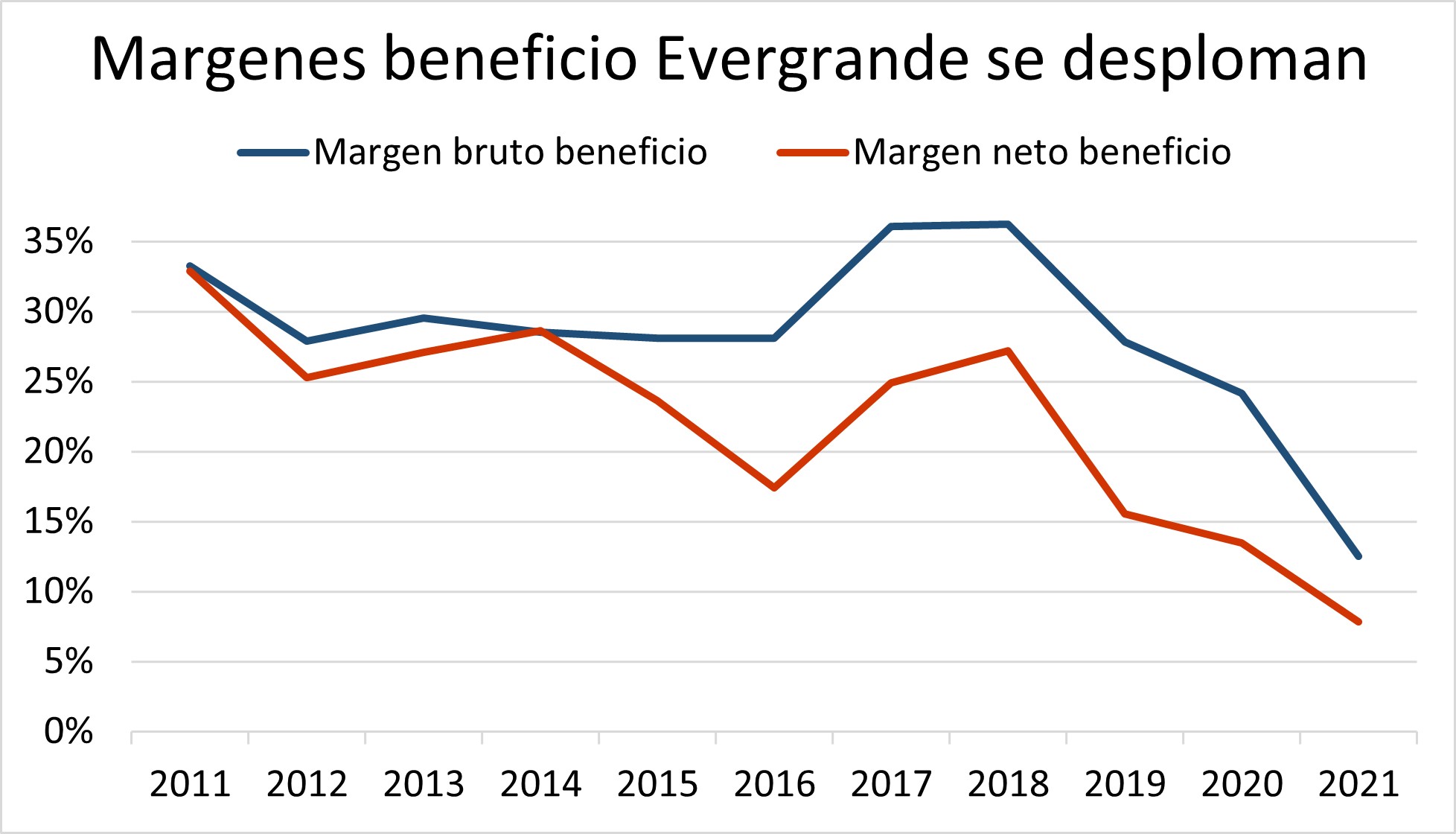

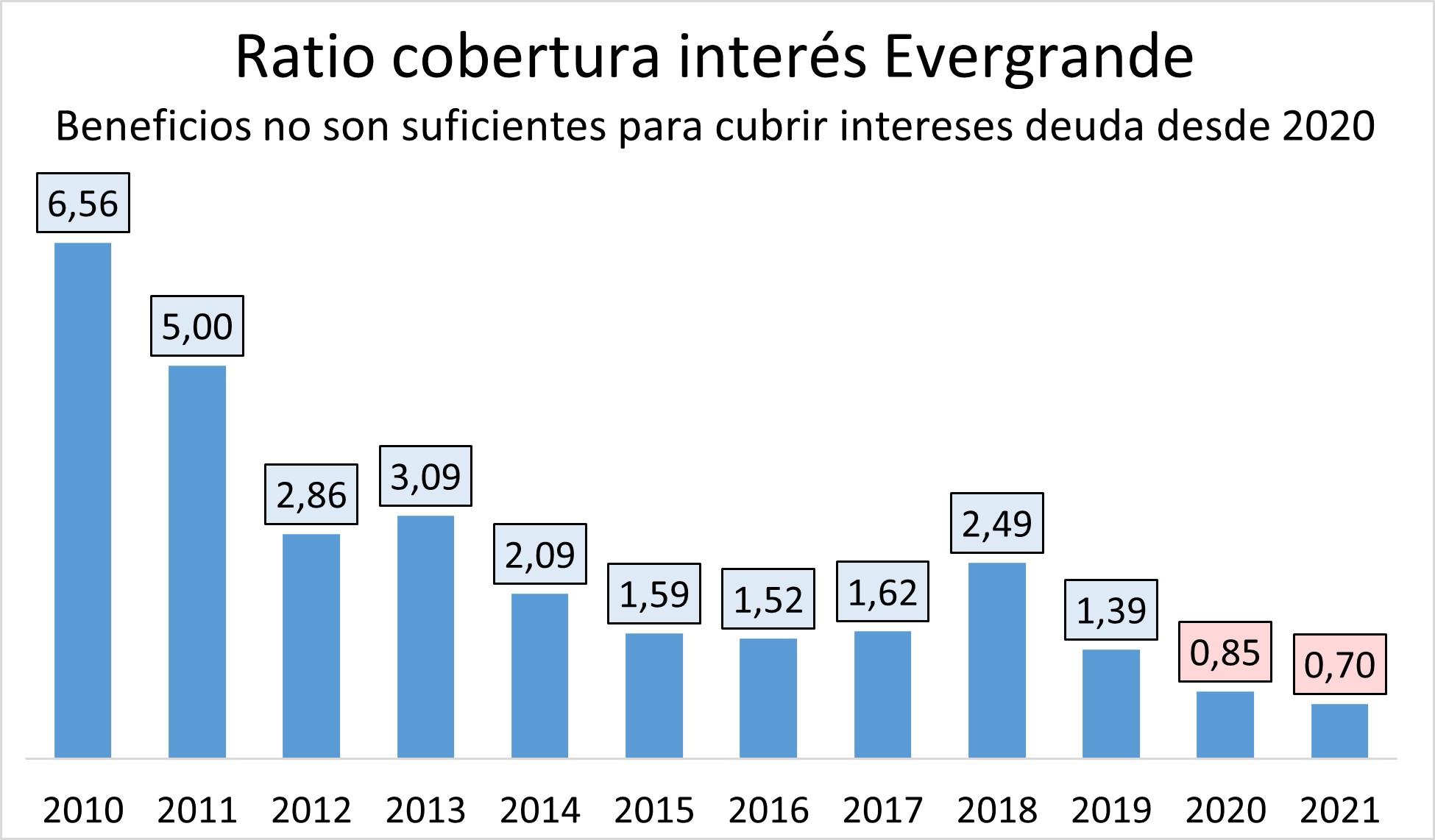

Los márgenes de Evergrande se desploman desde 2018 y actualmente ni siquiera son suficientes pagar los intereses de la deuda.

El elefante en la habitación: la deuda

La mayor parte de comentarios sobre Evergrande van de la mano de sus problemas de deuda. Es lógico, ya que el mercado está esperando un impago de ésta. Sin embargo, vamos a ver como el problema de la deuda es más un problema derivado de la calidad de los activos que de la cantidad de deuda. Vamos a explicarlo.

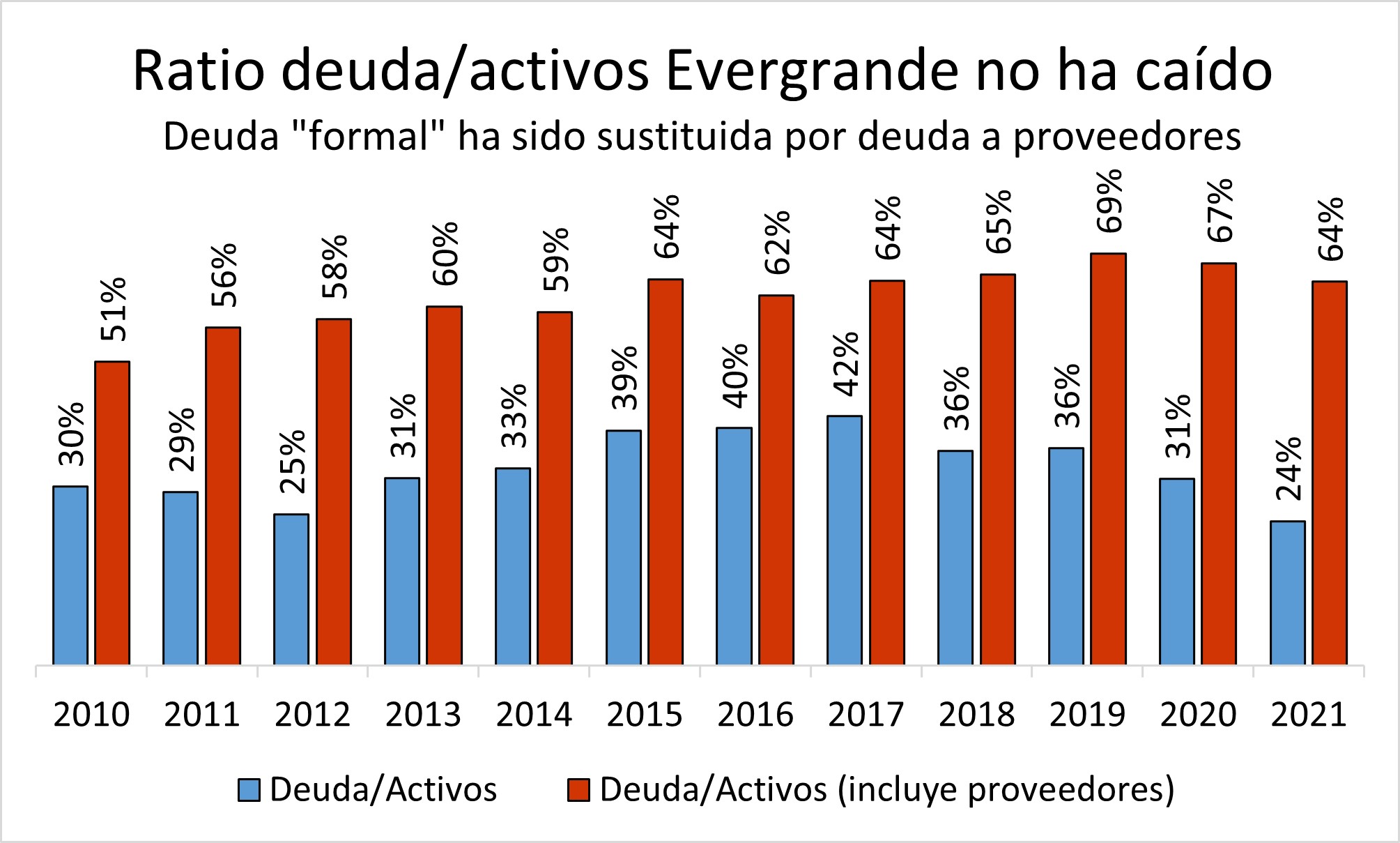

Evergrande llegó a tener un ratio deuda/activos de 41.6% en 2017, dicho ratio ha bajado hasta el 24% en 2021. Parecería que Evergrande ha disminuido sensiblemente su deuda. Nada más lejos de la realidad, lo único que ha hecho la compañía ha sido cambiar un tipo de deuda "formal" por otra deuda con proveedores. Para cumplir con compromisos de reducción de deuda, Evergrande ha ido acumulando facturas sin pagar a sus acreedores.

Una vez introducimos la deuda a proveedores, el ratio deuda sobre activos real de la empresa se ha mantenido casi constante. Aunque el ratio deuda sobre activos "oficial" ha caído mucho, en realidad es un espejismo.

La acumulación de deuda con proveedores ha provocado problemas muy graves a Evergrande. Muchos proveedores han decidido dejar de surtir de insumos a la empresa. Actualmente muchos proyectos se encuentran totalmente paralizados por falta de insumos. Es decir, la capacidad de entregar nuevos proyectos habitacionales (crucial para supervivencia de Evergrande) se ha visto seriamente comprometida como la propia empresa reconoce en su último reporte donde presenta las cuentas financieras semestrales.

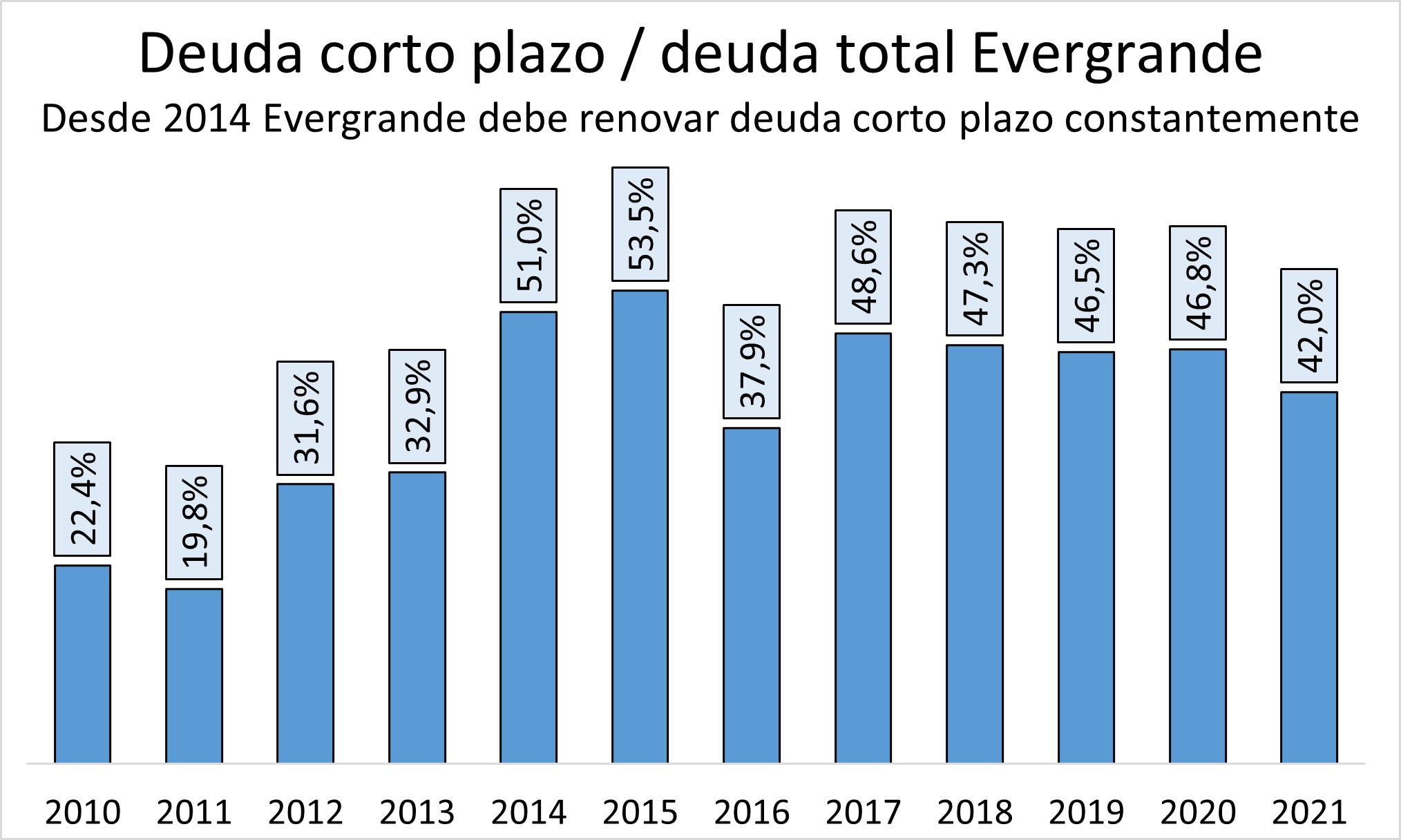

Quizá tan importante o más que la acumulación de deuda sea el perfil temporal de la misma. Evergrande no supo planificar financieramente su enorme crecimiento. Desde 2014, la mitad de deuda de Evergrande debía ser constantemente renegociada y renovada, haciendo a la empresa vulnerable ante cualquier evento que impidiera o dificultara dicha renovación (si incluyéramos la deuda a proveedores, el 78% de toda la deuda de Evergrande debe ser renovada cada año). En otras palabras, una mala planificación financiera hizo a la empresa muy frágil ante cualquier cambio inesperado.

El cambio inesperado llegó a inicios de 2021, cuando el Gobierno chino decidió pinchar su burbuja inmobiliaria, exigiendo el cumplimiento de ratios financieros relativamente exigentes a sus desarrolladores inmobiliarios e impidiendo que aquellos que no los cumplan se endeuden más. El movimiento del Partido Comunista Chino fue la chispa, la irresponsabilidad financiera de los dirigentes de Evergrande, la dinamita.

Los activos que podría vender

No hay duda de que Evergrande es un desastre por el lado del pasivo, pero ¿qué hay del lado del activo? Aunque no es una situación ideal, toda empresa tiene la opción de vender activos para lograr atender los pagos de su deuda. Esto es precisamente lo que ha estado haciendo Evergrande en los últimos meses. Se ha ido deshaciendo paulatinamente de activos que no son centrales en su negocio como participaciones en bancos y otras empresas.

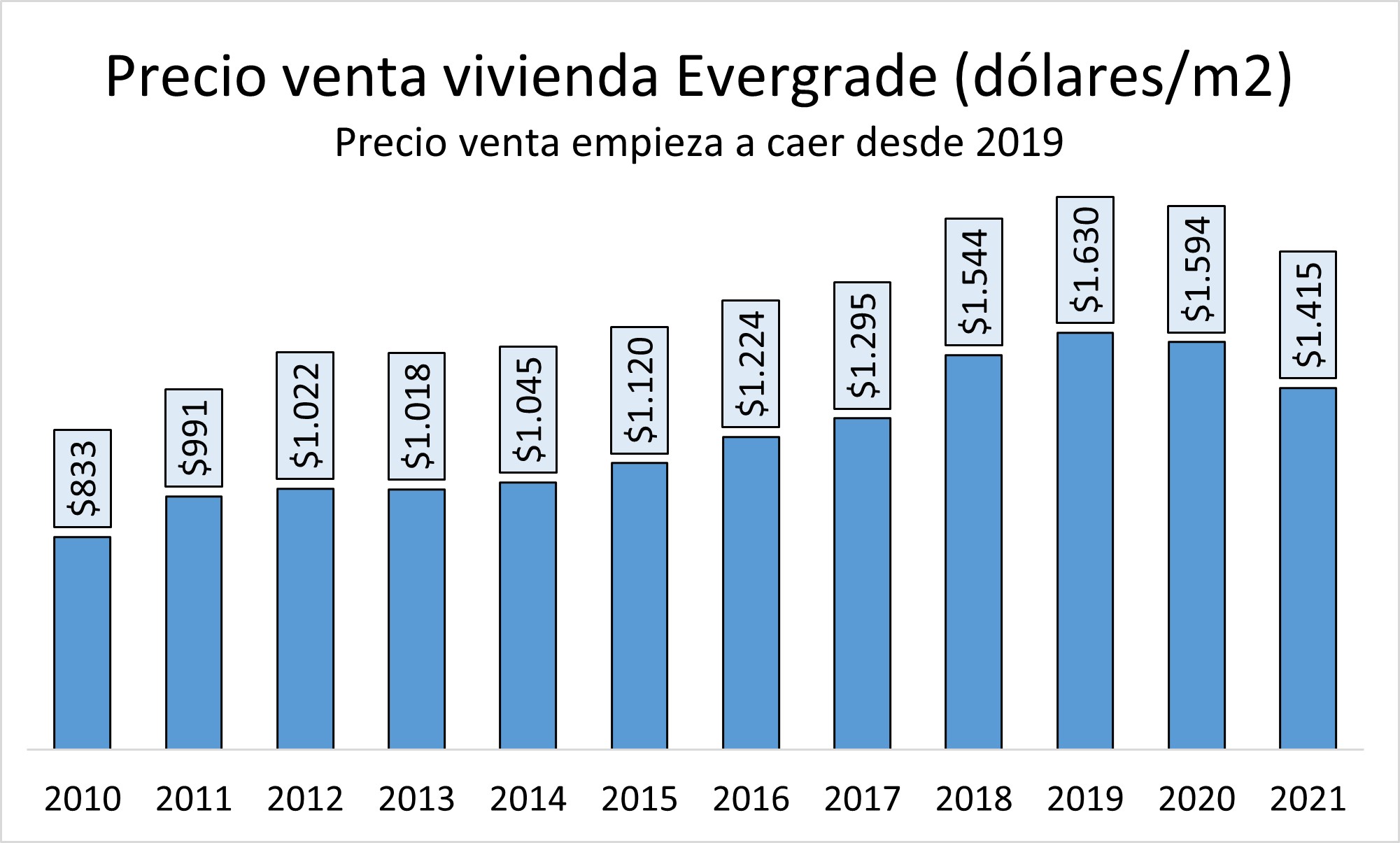

Sin embargo, la mayor parte de activos de la empresa son desarrollos inmobiliarios cristalizados en vivienda. En este sentido, la empresa tiene dos problemas: el primero es que el precio por metro cuadrado que vende ha empezado a desplomarse (para un análisis sobre la burbuja inmobiliaria china, ver aquí).

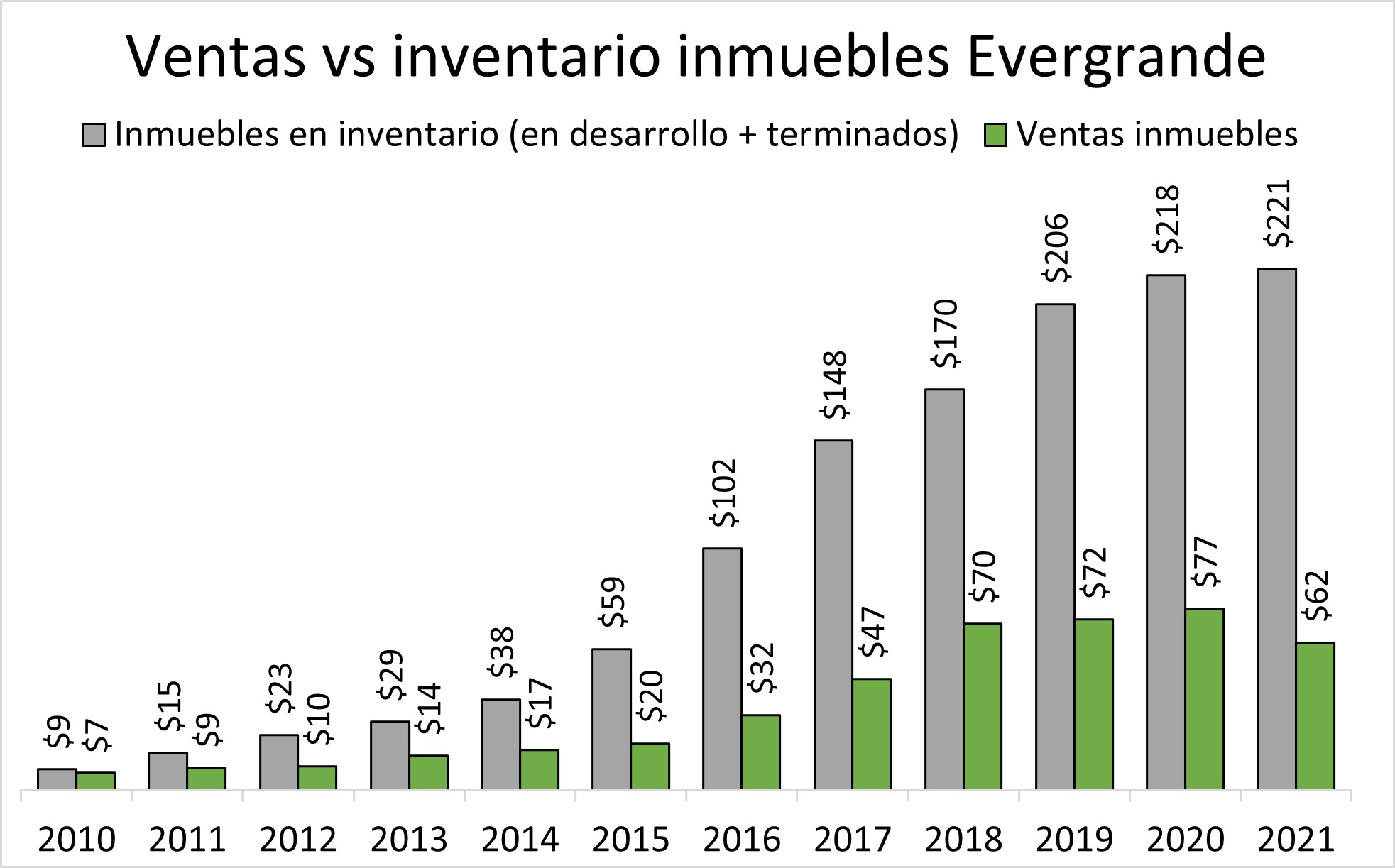

El segundo problema es que el grueso de activos inmobiliarios de Evergrande son viviendas no construidas. Aproximadamente el 90% de los desarrollos inmobiliarios de Evergrande es vivienda en proceso de construcción (el otro 10% es vivienda finalizada). Según Evergrande, las viviendas en desarrollo son acabadas en un año, pero las ventas de vivienda son muy inferiores a los inmuebles en inventario.

Esto tiene dos posibles explicaciones:

- La vivienda tarda mucho más de un año en ser construida: en este caso, la venta para pagar deudas se torna imposible

- La vivienda en desarrollo en realidad es vivienda no vendida: en este caso, la venta se debería hacer con rebajas importantes en el precio (lo que tiende a generar un quebranto enorme en el activo y posiblemente lleve a una insolvencia a la empresa)

En cualquiera de los dos casos, Evergrande no tiene capacidad de utilizar sus activos para pagar sus deudas y evitar la quiebra.

Conclusión: la inevitable quiebra

Si el lado del pasivo de la empresa es un desastre, el lado del activo es otro desastre, y opera en un mercado en el que se está pinchando una burbuja, las posibilidades de supervivencia son mínimas. De hecho, sin ayuda pública, son nulas, y el Partido Comunista Chino parece resuelto a dar ejemplo y pinchar de una vez su burbuja inmobiliaria.

Quizá el indicador que más claro deja que Evergrande no puede sobrevivir sin ayuda es el ratio de cobertura del interés. Este ratio mide la capacidad que tiene una empresa de pagar su deuda. El ratio en concreto es: beneficio antes de intereses e impuestos sobre pago de intereses sobre deuda. Un ratio superior a 1 indica que los beneficios son superiores al pago de intereses. Un ratio inferior a 1 indica que los beneficios son insuficientes para pagar los intereses de la deuda (y la empresa debe vender activos o incrementar deuda sólo para pagar los intereses de la deuda anterior). El ratio de cobertura del interés para Evergrande cayó por debajo de 1 en 2020.

En un siguiente artículo terminaremos la "serie Evergrande" analizando las posibles consecuencias de un impago desordenado de Evergrande sobre las finanzas internacionales y los posibles efectos contagio que podrían ocurrir.