Hace un mes y medio, escribía en Libre Mercado que la subida de tipos era una medida que iba a llegar más pronto que tarde, por dos razones: la inflación que no cesa y que se va enroscando en la economía de manera cada vez más duradera -no hay más que ver la evolución de la subyacente y hacer la compra en cualquier supermercado- y porque con la subida de tipos que ya están aplicando tanto la Reserva Federal como el Banco de Inglaterra, la eurozona podría encontrar más problemas para financiarse de no incrementar los tipos.

La Reserva Federal ha incrementado su política monetaria restrictiva, y tras la primera subida de 25 puntos básicos, ha llevado a cabo otra de 50 puntos básicos, para dejar los tipos entre el 0,75% y el 1%. Además, otras cinco subidas están previstas para este año, que muestra la clara preocupación de la Reserva Federal por los momentos inflacionistas que vivimos. Es más, su previsión es que los tipos sigan incrementándose a lo largo de 2023, hasta llegar a un nivel cercano al 3%, con mantenimiento posterior, ceteris paribus. Todo ello si la inflación no siguiese descontrolada tras las primeras subidas, porque de suceder esto las subidas entonces podrían ser más agresivas. Es más, según las actas de la última reunión en la que se subieron tipos -primeros de mayo-, se apunta a que las subidas previstas para junio y julio también serán de medio punto porcentual.

El Banco de Inglaterra también ha restringido más su política monetaria y ha situado sus tipos en el 1%, anunciando nuevas subidas próximas ante la presión inflacionista que no cesa tampoco en el Reino Unido.

Por su parte, el Banco Central Europeo (BCE), que ha sido el más reticente a la hora de tomar la iniciativa de una subida de tipos, ahora va preparando el camino, según las distintas declaraciones que se conocen, para subirlos. Tanto Guindos como, más explícitamente, Lagarde, abren ya la puerta a dicha subida. Hernández de Cos, por su parte, ha dicho que podría haber varias subidas en los próximos meses, hasta llegar al nivel del tipo de interés natural, que estima en el entorno del 1%.

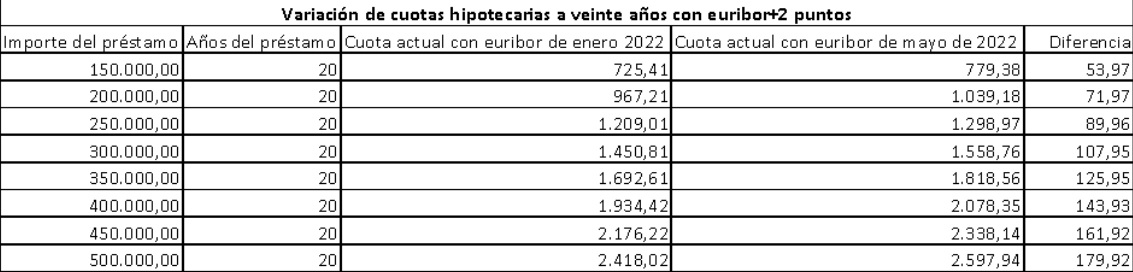

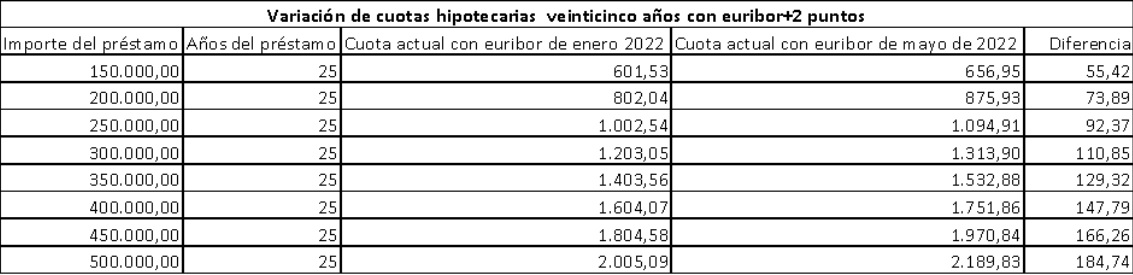

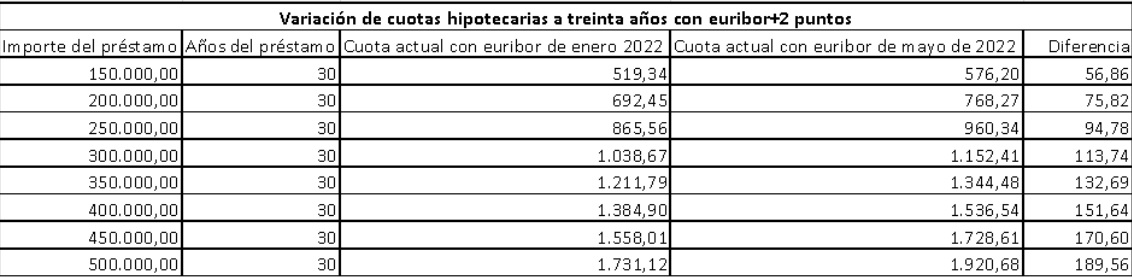

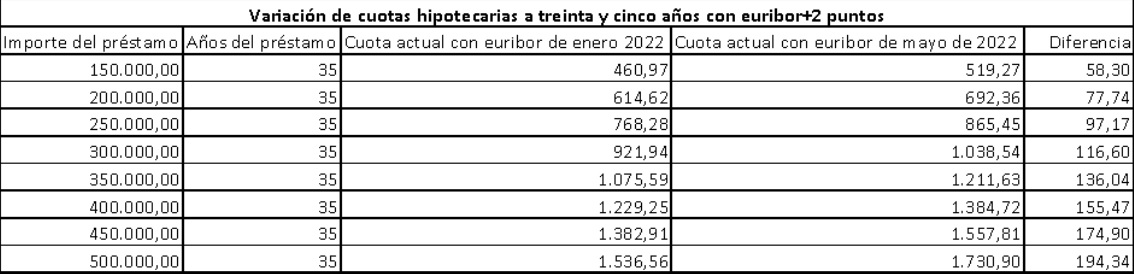

Esto supondrá un incremento importante de las cuotas hipotecarias a tipo variable. De hecho, entre el artículo publicado en febrero en LM y este artículo de hoy, debido a que los mercados anticipan subida de tipos, el Euribor hipotecario a un año ha subido desde el -0,4777% de enero -último publicado entonces- al +0,287 de mayo. Eso ha implicado ya un incremento importante de las cuotas hipotecarias mensuales que se hayan revisado en este período:

Fuente: elaboración propia. Amortización de préstamo hipotecario por método francés, comparando el Euribor a un año de enero de 2022 con el Euribor de mayo de 2022, sin subida de tipos por parte del BCE. (Cuotas mensuales).

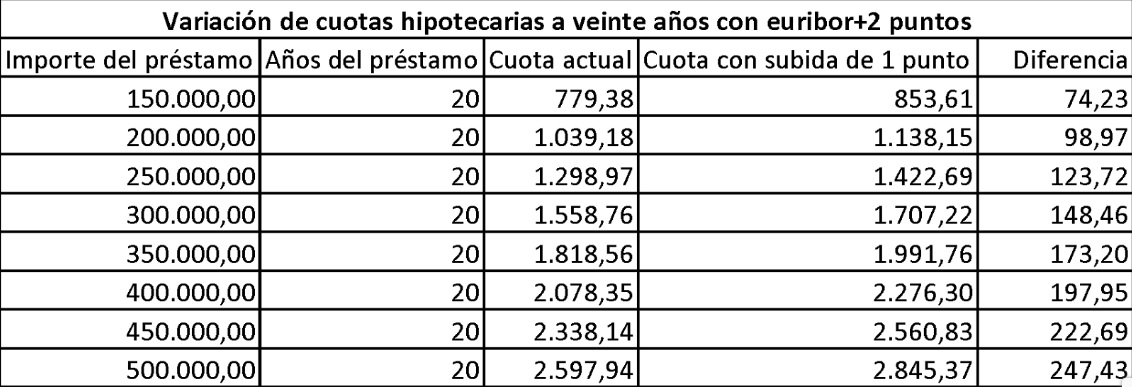

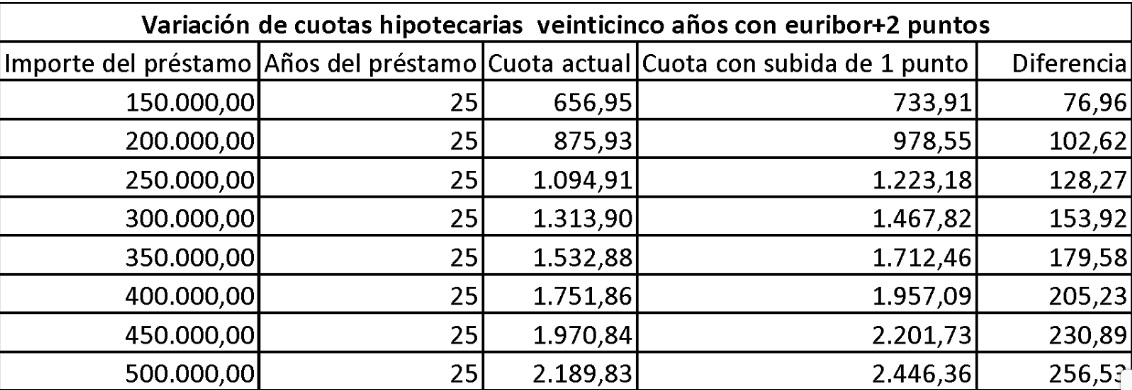

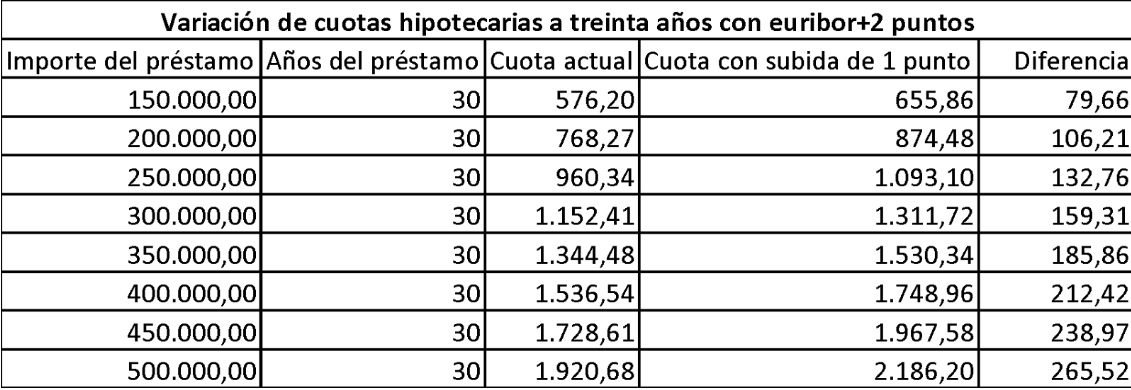

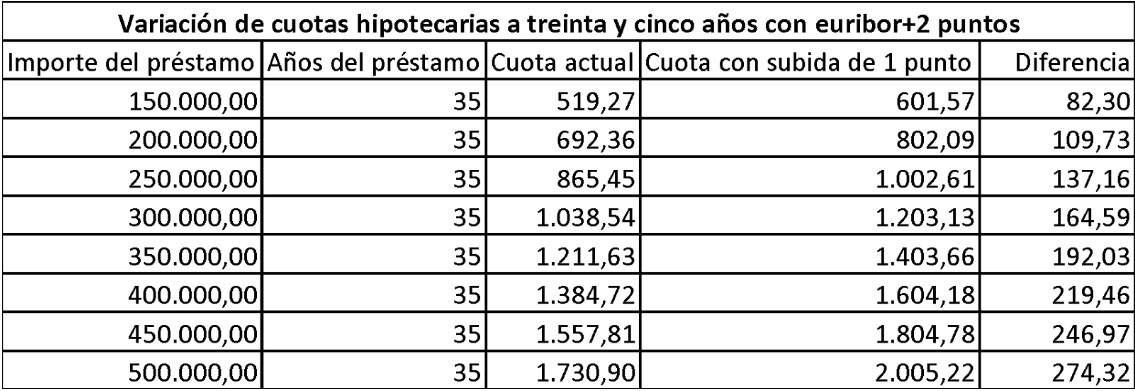

Pues bien, suponiendo que la subida de tipos se quedase sólo el punto porcentual que apunta el gobernador del Banco de España y el precio del dinero llegase a ese 1%, el incremento de las cuotas hipotecarias se moverían en los umbrales siguientes (estimando un diferencial adicional a sumar al precio del dinero de 2 puntos), a sumar sobre el incremento ya analizado anteriormente entre el Euribor de enero y el de abril:

-

Hipotecas a 20 años: entre 74,23 euros y 247,43 euros, para préstamos de una cuantía entre 150.000 euros y 500.000 euros, respectivamente.

-

Hipotecas a 25 años: entre 76,96 euros y 256,53 euros, para préstamos de una cuantía entre 150.000 euros y 500.000 euros, respectivamente.

-

Hipotecas a 30 años: entre 79,66 euros y 265,52 euros, para préstamos de una cuantía entre 150.000 euros y 500.000 euros, respectivamente.

-

Hipotecas a 35 años: entre 82,30 euros y 274,32 euros, para préstamos de una cuantía entre 150.000 euros y 500.000 euros, respectivamente.

Es verdad que hay que hacerlo con mucha prudencia, para no provocar un colapso económico -es el problema de haber tenido el mercado inundado tantos años de una liquidez casi ilimitada y de no haber empezado a retirarla cuando los momentos eran propicios para ello-, pero o el BCE comienza a subir los tipos o las consecuencias pueden ser mucho más graves todavía y pueden requerir ajustes más drásticos de la cantidad de dinero en el futuro si llega a enquistarse estructuralmente la inflación.

Adicionalmente, al BCE no le va a quedar más remedio al ejecutar la Fed ese conjunto de subidas, porque si la Reserva Federal sube tipos con esa intensidad y el BCE no hace nada, la zona euro puede empezar a tener problemas para financiarse frente a la zona dólar, ya que los inversores irán a esta última en busca de una mayor y más apetecible rentabilidad, como decía.

El BCE tiene que subir tipos y eso tendrá consecuencias en la financiación de familias y empresas. El impacto será duro, pero si no se lleva a cabo, la inflación se enroscará de manera estructural y provocará un empobrecimiento mayor de la economía. Se trata de evitar un recalentamiento de la economía por vivir por encima de sus posibilidades debido a la ingente cantidad de dinero inyectada por los bancos centrales y, evitándolo, impedir que realmente bajemos más en nuestro nivel estructural de vida: se trata de corregir los excesos para no empobrecernos; si nada se hace, seguiremos siendo artificialmente más ricos un tiempo, para luego ser infinitamente más pobres debido al cáncer inflacionista.

Esa subida de tipos supondrá un incremento en el coste de financiación de los agentes económicos. El sector público verá cómo se incrementa su capítulo III, los intereses de la deuda, aunque el alargamiento de la vida media de la cartera minimizará el impacto durante un tiempo. Las empresas tendrán una financiación más cara. Las familias, por su parte, sufrirán ese encarecimiento principalmente en las cuotas hipotecarias, cuyo impacto dependerá del importe, plazo y nivel de subida de tipos.

Si se hubiesen hecho reformas estructurales y se hubiesen ido retirando antes y de forma más rápida estímulos monetarios -incluidos los movilizados para combatir la pandemia una vez que terminó el momento más difícil de la misma-, no nos encontraríamos ahora con el grave problema que hay sobre la mesa. Los cuellos de botella se deben a rigideces de los mercados tanto por un problema de escasez de oferta en algunos de ellos como por la tensión artificial de la demanda en otros, con el gasto público exponencialmente incrementado recalentando la economía, además de alimentar el incremento de precios por una política energética fracasada, que hace que suban brutalmente los precios de la energía y que se traslade por toda la cadena de valor.

Si la política monetaria hubiese sido más ortodoxa y se hubiese adoptado una política energética eficiente, los precios no se habrían incrementado tanto, pues los cuellos de botella sí habrían sido entonces transitorios, porque se habría producido el vaciado de mercados y se habrían, por tanto, ajustado los precios entre los distintos mercados, al ser el dinero finito, además de que la energía no habría impulsado tanto los precios al alza. Ahora bien, si se financian esos cuellos de botella de manera ilimitada, tal y como se ha hecho con la política monetaria tan tremendamente expansiva, y nada se hace en materia de energía, entonces éstos no cesan y la inflación comienza a volverse permanente.

Debido a ello, las medidas de política monetaria tienen que ser ahora mucho más drásticas en unos momentos de máxime incertidumbre económica y ralentización de la recuperación, en medio de una guerra que contribuye a incrementar la tensión en los precios.

En esa merma en el poder adquisitivo por la mayor cuota hipotecaria a pagar fruto de las potenciales subidas de tipos en la eurozona, tendrá una parte importante de responsabilidad el Gobierno de la nación, por no haber cambiado de política energética hacia una eficiente que apueste por la energía nuclear, y por haber intensificado los cuellos de botella con su desmedido gasto público. Ahí están los motivos y las consecuencias.

No obstante, se hace imprescindible que el BCE también lleve adelante el cambio en su política monetaria, para evitar que las consecuencias nocivas de la inflación perjudiquen todavía más a la economía. La Reserva Federal ha marcado claramente el camino y el BCE no puede seguir dilatando la toma de esta decisión o la economía europea sufrirá las consecuencias de un nivel muy elevado de precios de forma estructural junto a un estancamiento intenso de su actividad económica y un deterioro del mercado laboral.

Cuanto más tarden en frenar la inflación, mayores serán las subidas de tipos necesarias y, con ello, mayor el encarecimiento de la inflación. Por tanto, urge adoptar medidas rápidamente para que el incremento de cuotas hipotecarias sea lo más bajo posible.

Profesor de la Universidad Francisco de Vitoria, del CES Cardenal Cisneros y Director del Observatorio Económico de la Universidad Francisco de Vitoria.