Prisa celebraba el pasado día 3 de febrero el haber logrado colocar los 130 millones de euros en deuda corporativa que había emitido para poder levantar el crédito de 150 millones que le exigía un servicio del 11% tras la subida del euríbor.

Vivendi y Amber suscribieron casi la totalidad de la emisión, dejando para los minoritarios un pequeño porcentaje que finalmente se ha colocado. Ahora ya cotizan en el mercado secundario, AIAF, de Bolsa y Mercados.

La estrategia de Joseph Oughourlian con este movimiento es convertir en accionistas a los bonistas que han suscrito la emisión y cambiar así un paquete de deuda que se había encarecido exponencialmente con la subida del euríbor (al 11%) anual, por otro con un servicio del 1%.

Sin embargo, la maltrecha situación de la compañía así como la naturaleza del producto emitido, bonos convertibles, y su mínima rentabilidad, hacen que en pocos días se haya desplomado su cotización.

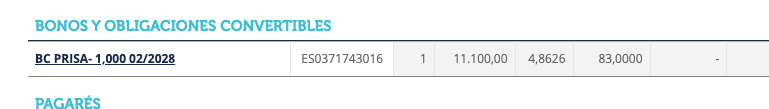

Actualmente, se puede adquirir un paquete de este bono en el mercado secundario con un descuento del 17%, al 83% de venta.

Siendo un bono a 5 años, el rendimiento (TIR) que ofrece es del 4,8%, mucho más de lo que ofrece el bono español a 5 años (2,9%). Sin embargo, sigue siendo insuficiente para vencer a la inflación. En el caso de los bonos, la TIR, o interés, que ofrece al inversor que quiere comprarlo es inversamente proporcional al que lo vende. Es decir, que en este caso, el inversor propietario de ese bono tiene que venderlo más barato de lo que lo compró para poder ofrecer esa rentabilidad.

La operación, tal y como está concebida, ha sido redonda para Oughourlian, ya que desde el punto de vista de la compañía, ha salvado un match ball que pesaba mucho en su estructura de costes, pero, en realidad, suponía una trampa para el inversor minorista de la empresa. Al ser bonos convertibles en acciones, quiere decir que pide prestado dinero y confiesa que en algún momento canjeará la deuda por acciones, en lo que se convertirá en una especie de ampliación de capital en diferido. Para los inversores como Vivendi, que esperan desde hace años controlar la compañía como plataforma de aterrizaje en España, es una oportunidad.

Sin embargo, para el inversor minorista es una trampa al estilo de "susto o muerte". Es decir, si el accionista de Prisa no acude a esta emisión, verá cómo sus acciones pierden valor por efecto de la dilución que supone la ampliación de capital. Por otro lado, de acudir a la emisión, implica una pérdida implícita durante la tenencia del mismo, ya que el estado de la compañía y la naturaleza del bono ha hecho que se desplome en los primeros días de cotización.

Prisa se felicita por la operación

Sin embargo, para Pilar Gil, directora financiera de Prisa, la sobresuscripción de la emisión se traduce en un apoyo a la gestión de la empresa.

Sea como fuere, Prisa salva uno de los escollos más acuciantes que tenía hasta el momento, pero no significa que la situación económica vaya a enderezarse, ya que su situación sigue siendo casi de quiebra técnica.

Desde la compañía, Gil, en una entrevista en una de las cabeceras de Prisa, Cinco Días, valora muy positivamente que la emisión haya tenido una demanda suficiente como para superar el máximo de la oferta. Los titulares de estos bonos obtendrán un cupón anual del 1% pagadero en caja. Además, la conversión es obligatoria a los cinco años, aunque hay ventanas de conversión voluntaria para los inversores, que se han establecido en los meses de mayo y noviembre de cada año.

El resultado

De la emisión de 130 millones se cubrió en una primera vuelta el 77%, un total de 99,6 millones de euros. Las obligaciones sobrantes fueron de 82.010. El coeficiente de prorrateo asignado a los bonos convertibles adicionales solicitados en primera vuelta ha sido aproximadamente de 0,73035 euros.

Prisa lanzó el pasado 9 de enero la emisión de 351.350 bonos de 370 euros de valor nominal cada una con el apoyo de Amber y Vivendi (EPA:VIV), sus dos accionistas de referencia que controlan, respectivamente, el 29,6% y el 9,9% de la compañía y que tenían derecho de suscripción preferente en la emisión.

El precio de conversión de los bonos quedó establecido en 0,37 euros, por lo que se entregarán 1.000 acciones nuevas de la sociedad por cada obligación.

Sánchez ya ha dejado claro que un medio crítico como este es un obstáculo. Nos halaga pero necesitamos tu ayuda para demostrarle que lo que dice es cierto. Hazte socio del Club LD.