¿Optimismo sobre España? Debate y la Productividad Marginal de la Deuda

En la anterior entrada llamaba al debate sobre la situación auténtica de la economía española y sus finanzas públicas, y la probabilidad de impago, a raíz de unos comentarios de José Abad.

A nadie le sorprenderá si digo que la línea de Libre Mercado es claramente negativa no solo sobre la situación de España, sino también de la Eurozona y de Estados Unidos. Sinceramente pienso que los acontecimientos de los últimos años han venido dando la razón a esta visión negativa. Por supuesto que no se ha acertado en todo -yo mismo, por ejemplo, escribí bastante negativamente sobre Alemania en 2009, y la recuperación, al menos de momento, ha ido mejor de lo que se podía desprender de ese artículo: véase aquí-, pero en líneas generales pienso que este pesimismo ha sido acertado: por ejemplo en lo referente a la inefectividad de las políticas económicas fiscales y monetarias aplicadas por gobiernos y bancos centrales para capear la crisis, o los fracasados intentos de las autoridades europeas de poner orden al problema de la crisis de deuda soberana.

Sin embargo, hay que mantener la mente siempre abierta y pensar que en algunos puntos o en algún momento es posible que este pesimismo no esté del todo justificado. En este sentido creo interesante continuar el debate que se inició en el anterior post y que siguió en los comentarios. José mantenía que los problemas de España no son de solvencia (no hay riesgo sustancial de impago), dado que los indicadores de deuda e intereses sobre ingresos fiscales están mejor que los de Alemania y de la Zona Euro; y aún en el peor escenario de necesitar un rescate público de la banca, estos números seguirían siendo sostenibles (citando un estudio de Goldman Sachs). Asimismo, es optimista respecto a la evolución de los ingresos fiscales:

los ingresos están subiendo (tal y como demuestran los últimos datos de recaudación de la Agencia Tributaria). El brutal incremento del paro y el estallido de la burbuja inmobiliaria supuso un ‘shock estocástico’ para los ingresos fiscales. Una vez se hubieron ajustado a un nivel más bajo, los ingresos volvieron a crecer.

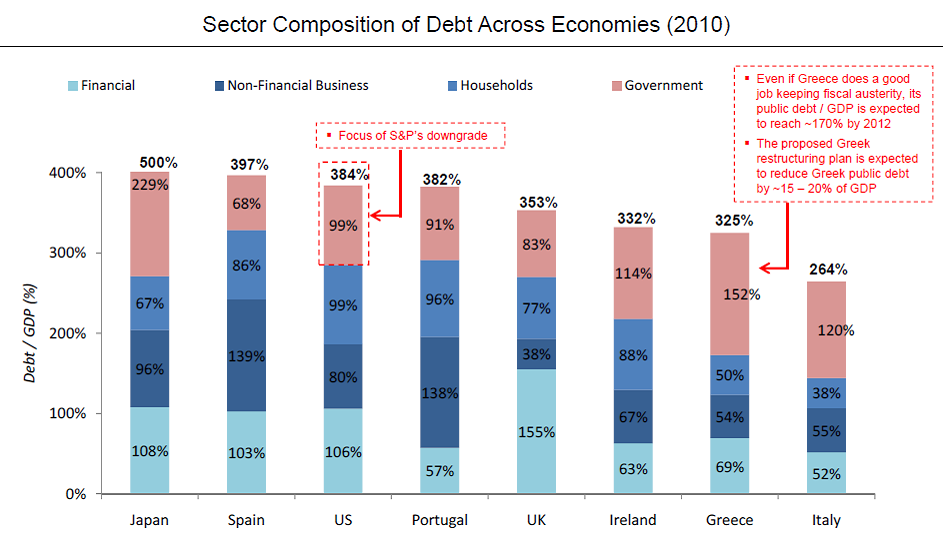

Vuelvo con la visión negativa, gracias a una contribución de bsanchez (Random Spaniard), quien me mandó el siguiente gráfico preparado por un grupo de investigadores de Deutsche Bank en su informe Summer 2011: the Perfect Storm: “el panorama no parece nada favorable para España (y menos si se tiene en cuenta que el endeudamiento neto del sector público japonés es menor del que sugieren este gráfico y la tabla del BIS)”. Este gráfico ofrece una perspectiva un poco más negativa que la del artículo que enlacé en la anterior entrada, dado que en este caso se tiene en cuenta la deuda del sector financiero.

A pesar de lo ilustrativo y nada alentador para España de este gráfico, creo que poco nos dice acerca de la probabilidad de impago de cada país: ¿tiene Japón una mayor probabilidad de impago que Grecia, o que Italia? ¿O tienen los EEUU una probabilidad de default mayor que la de Grecia? Muchas más cosas hay que tener en cuenta, obviamente.

Decimos que el peligro de España se debe a la deuda total (privada + pública), pero ¿cuál es la importancia o impacto relativo en cuanto al riesgo soberano y probabilidad de impago de un tipo de deuda y otra? En cuanto a la deuda pública, tenemos a Japón como outlier con un nivel desorbitado –¿qué pasa con este país?–, luego le siguen Grecia, Italia, Irlanda, Estados Unidos, Portugal, Reino Unido, y el mejor situado en esta métrica España. ¿Qué es peor, tener un nivel muy elevado de deuda pública o de deuda privada, manteniendo el nivel total constante? Imagino que muchos pensarían que es peor tener niveles altos de deuda pública, cosa que respaldaría el caso de Grecia. Pero, ¿y Japón?

Es posible que todas estas comparaciones sobre parejas de datos específicos no sean más que pasatiempos, y que lo importante sea la calidad de la deuda en cuestión, o la productividad marginal de esa deuda. Copio unos párrafos sobre el concepto de Productividad Marginal de la Deuda (PMD), del artículo enlazado que escribí hace un tiempo reseñando un artículo de Fekete.

A pesar de ser un concepto ignorado por la economía convencional, cuya visión suele estar nublada por indicadores meramente cuantitativos y excesivamente agregados (como la cantidad de deuda por PIB), es de extrema importancia para autores como Antal Fekete, quien lo derivó del teórico monetario Melchior Palyi. La PMD expresa la relación existente entre los incrementos de deuda adicional y los incrementos del PIB (producción nacional de bienes y servicios, tal y como es medido por la contabilidad nacional). Expresado como un cociente:

PMD = $ producción adicional / $ deuda adicional

En principio, los agentes económicos contraen deudas con el objetivo de aumentar en el presente el grado en que satisfacen sus fines. Así, un empresario pide créditos (endeudándose) para poder acometer proyectos de inversión que estima le darán una rentabilidad futura que compense los costes de la deuda. O un inversor pide un crédito para comprar acciones que espera que se revaloricen, con vistas a obtener una rentabilidad por capital invertido superior a la que hubiera conseguido sin endeudarse.

Por tanto, el concepto de productividad marginal de la deuda es una medida de la calidad de la deuda que poseen los agentes económicos, y en términos macroeconómicos (del PIB), expresa la calidad de la deuda de un país.

Evidentemente, cuanto mayor sea la calidad de la deuda, más provechoso será el endeudamiento. Si, por ejemplo, nuestro indicador fuera de 3, esto es, que por cada dólar adicional de deuda, el PIB se incrementase en 3 dólares, incurrir en mayores deudas podría resultar beneficioso. Por el contrario, si el ratio fuera inferior a 1, esto significaría que para aumentar la producción en 1 dólar, haría falta más de 1 dólar adicional de deuda, con lo que la justificación económica de la deuda habría desaparecido.

Bueno, quizás esto dirija la atención hacia cuestiones interesantes (o no…). Juan Ramón Rallo en 2008 publicó un estudio interesante relacionado con esto, titulado Endeudamiento y capacidad de servicio de la deuda en España: 1989-2007.

Una duda que me queda respecto a la utilidad de este concepto, es si la idea que pretende transmitir no está recogida ya de alguna manera en los ratios de Deuda sobre PIB.

Muy interesante. De hecho, si lo he entendido bien, el concepto de PMD de Fekete-Palyi sería la inversa del "credit impulse" (ver Biggs et al., 2010*). La idea es la siguiente: El PIB es, por definición, una variable flujo. Su tasa de crecimiento es, por tanto, algo así como una segunda derivada. Por su parte, la tasa de crecimiento de la deuda (es decir, cambios en el stock de la misma) sería sólo una primera derivada. Por tanto, comparar el crecimiento de la deuda con el crecimiento del PIB, pese a ser una práctica bastante extendida, tiene poco sentido. Si queremos estudiar la relación entre deuda (en cualquiera de sus modalidades) y producción, tenemos que comparar el incremento en el flujo neto de crédito (esto es, la "deuda adicional" de Fekete) con el crecimiento del PIB. Así estaríamos comparandos dos segundas derivadas. En resumen, si mi interpretación de Fekete es correcta, habría que atribuirle la idea del "credit impulse". * http://www.voxeu.org/index.php?q=node/5038

En todo caso, sigue sin quedarme claro por qué la idea de la PMD, aún siendo un concepto interesante, afecta a la situación de las cuentas públicas espanolas. La mejor forma de evaluar la sostenibilidad de la deuda pública es de acuerdo a la siguiente relación: deuda sobre PIB en el período actual = deficit primario sobre PIB en el período actual + deuda sobre PIB en el período anterior* Incremento de la deuda sobre PIB en el período actual = deficit primario sobre PIB en el período actual + deuda sobre PIB en el período anterior* Si el argumento es que la trayectoria de la deuda pública espanola es insostenible, entonces tendríais que probar que el incremento de la deuda se mantendría positivo para cualquier deficit primario que sea políticamente aceptable. Si hacéis los números, veréis cómo la situación es relativamente cómoda y que con pequenas variaciones en el déficit primario, Espana podría estabilizar el crecimiento de la deuda (es decir, el "Incremento de la deuda sobre PIB en el período actual" d ela segunda fórmula igual a cero) en unos pocos anos. Goldman Sachs, en el informe que citaba el otro día, hace las simulaciones y concluye que, aún en el peor escenario, Espana "podría" (es cuestión de querer, porque poder, puede) estabilizar el volumen de deuda en 2016.

Dicen que Japón no juega en la misma liga, puesto que la enorme caja postal nipona, donde todo japonés deposita sus ahorros, se encarga de absorber grandes cantidades de deuda.

Dejo un comentario que ha hecho J. C. Barba en Facebook, en el que pone su atención en el desequilibrio exterior de la economía española, cosa a tener en cuenta: "El déficit por cuenta corriente estuvo en el primer semestre en el 4.9% del PIB. La presunción de que el servicio de la deuda pública es sostenible parte de la premisa de que se va a poder seguir financiando el déficit corriente. Nos guste o no siguen entrando más de 50.000 millones al año en la economía española. Suponer que esa situación es sostenible es sumamente peligroso, porque llegará el momento en que el servicio exterior de la deuda total (aun en el caso dudoso de que nos sigan prestando) gripará la economía española, ya que el crecimiento de la deuda exterior es mucho mayor que el crecimiento del PIB nominal."