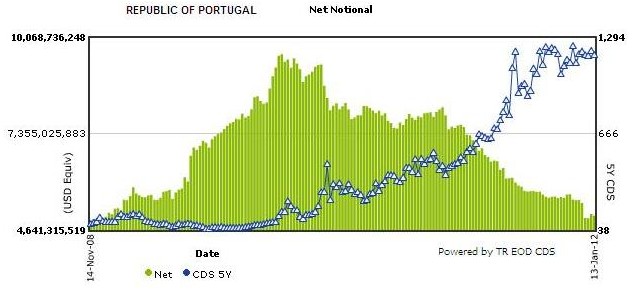

La situación de la deuda lusa no mejora. La rentabilidad de sus bonos públicos a dos años sigue creciendo y vuelve a marcar un nuevo récord tras superar el umbral del 20%, mientras que su deuda a largo plazo cotiza por encima del 17%. Es decir, su curva de tipos se mantiene invertida, lo cual significa que los inversores perciben un gran riesgo de impago. Normalmente, la deuda a largo plazo presenta una rentabilidad mayor (más riesgo) que la de corto plazo, cuando este orden se invierte es señal de fuertes tensiones financieras.

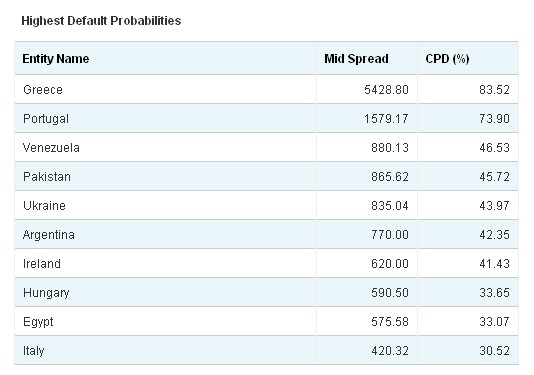

A lo largo de las últimas semanas, el mercado ha empezado a descontar la suspensión de pagos de Portugal que, en caso de producirse, se sumaría al default de Grecia. Según la firma de análisis CMA Vision, el mercado otorga al Gobierno luso una probabilidad de quiebra del 74%, tan sólo superado por Grecia (83,5%).

Otro dato que llama la atención es la evolución que viene mostrando su mercado de seguros de impago (credit default swaps). Estos productos son contratados por los inversores para tratar de asegurar su dinero en caso de quiebra, ya sea a nivel de empresa o de estado.

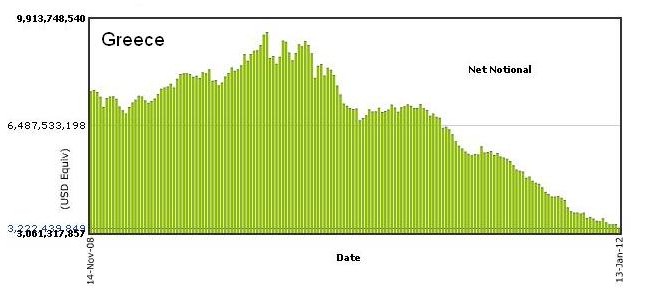

Sin embargo, la particular fórmula diseñada por la troika -Comisión Europea, Banco Central Europeo (BCE) y Fondo Monetario Internacional (FMI)- para acometer el impago griego (mediante "quitas violuntarias") ha terminado por convertir este tipo de productos en algo inútil, ya que el objetivo de Bruselas es que los acreedores privados de Grecia no puedan activar (cobrar) sus seguros. Así, no es de extrañar que la contratación de credit default swaps (CDS) sobre los bonos griegos se haya evaporado con el paso del tiempo.

La cuestión es que los CDS de Portugal empiezan a experimentar un fenómeno muy similar, lo cual indica que los inversores apuestan a que Lisboa seguirá, de uno u otro modo, los pasos de Atenas.

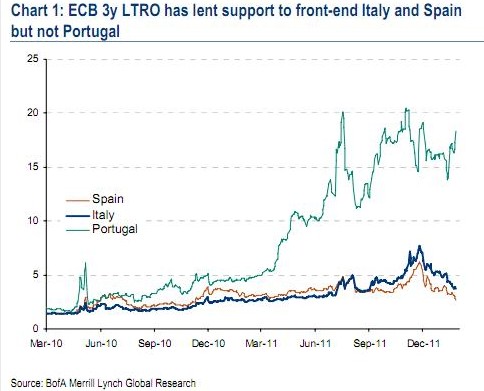

Ni siquiera la megainyección de liquidez del BCE a la banca europea ha impedido el deterioro de la deuda lusa. A diferencia de otros países en alto riesgo, como España e Italia, la rentabilidad del bono portugués a 10 años no ha dejado de crecer en las últimas semanas. Es decir, los bancos, ni siquiera los portugueses, están aprovechando el crédito barato a tres años del BCE para invertir en deuda lusa.

Cada vez son más los analistas e inversores que coinciden en que Portugal sufrirá una reestructuración (quita y/o espera) de su deuda pública. De hecho, en los últimos días se han disparado los rumores acerca de la necesidad de un segundo rescate de Portugal, aunque Lisboa, por el momento, ha desmentido tal posibilidad.

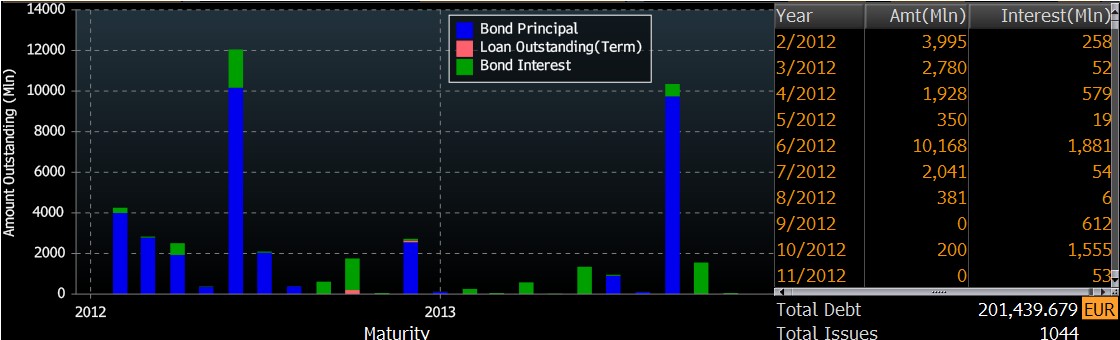

Portugal afronta importantes vencimientos de deuda en 2012, la mayor el próximo junio: cerca de 10.000 millones de euros. Y todo ello, en un escenario de fuerte contracción económica: Grecia sufrirá una recesión próxima al 6% del PIB este año, mientras que Portugal caerá un 5,7% en 2012 y un 3% adicional en 2013, según las últimas previsiones de Citigroup.

La agencia de calificación Standard & Poor’s degradó la deuda lusa a nivel de bono basura. Lisboa está tratando de salir de esta complicada situación a base de recortar algo el gasto público y fuertes subidas de impuestos, junto a la puesta en marcha de ciertas reformas estructurales.

Sin embargo, los analistas conceden escasa credibilidad a la voluntad de su Gobierno para acometer las medidas precisas. Además, tal y como ha acontecido en Grecia, subir impuestos en ningún caso garantiza la reducción del déficit público. Lisboa ha vuelto a revisar al alza su déficit para 2011, desde el 4,5% del PIB previsto hasta el 5,9%.

Pese a todo, Bruselas insiste, una y otra vez, en que el caso de Grecia (quitas voluntarias para los acreedores privados) es "único" y "no se volverá a repetir". El mercado, al menos de momento, opina todo lo contrario. En caso de producirse, el impago portugués podría tener implicaciones más graves que el griego, ya que al no ser el primero convertiría la crisis de deuda en sistémica (el default dejaría de ser un caso aislado y único en el seno de la zona euro). La banca española es la más expuesta a Portugal.