Reaparece el fantasma y se reaviva el debate: mientras que los clubes de fútbol deben cantidades astronómicas a la Hacienda Pública (Liga BBVA, 489 millones; y Liga Adelante, 184 millones), la Liga de Fútbol Profesional, con su presidente Astiarazán a la cabeza, presume de haber llegado a un pacto para retrasar el pago de esas cantidades.

De lo anterior se derivan dos jugosos temas: (1) ¿por qué ese privilegio de retrasar el pago de los impuestos?, y (2) ¿tan mal está el fútbol español? Hoy no voy a hablarles del famoso tópico ante la ley, algunos son más iguales que otros; me centraré en la segunda cuestión, esto es, en analizar, con datos, la ruinosa situación económica de los clubes españoles de fútbol.

Y hablaré, en esta primera entrega, del Fútbol Club Barcelona. Podría hablar de cualquier otro equipo -que hablaré de un par más el próximo día-, pero tanto por el atractivo evidente de la entidad como por la disponibilidad de datos me centraré hoy en el gran equipo culé. El panorama es desolador. Y si esta entidad lo está pasando mal, imagínese usted el resto...

Para empezar, le propongo un juego: busque las 5 diferencias entre las dos imágenes que le muestro a continuación:

Procedamos, pues, a rellenar la lista. A la izquierda, con respecto a la derecha: un solo jugador (Messi), pelo más largo, gesto alegre pero más contenido, camiseta con menos rayas... Y me falta uno. ¿Cuál? No sé, no sé... ¡Ah, sí! Pues que a la izquierda vemos el logo de UNICEF en la parte central de la camiseta mientras que a la derecha las palabras Qatar Foundation han ocupado el puesto de honor.

¿Y a qué se debe este último cambio? Recordemos que el FC Barcelona llevaba más de 111 años sin utilizar su camiseta para fines recaudatorios -en el caso de UNICEF es el propio club el que paga por ese acuerdo de promoción-. ¿Qué es lo que ha hecho, entonces, que se resquebrajara esa larga tradición?

Déjenme que critique, por esta vez, el famoso dicho de una imagen vale más que mil palabras. Sé que les muestro otra imagen a continuación -una noticia de la que se hacía eco el diario deportivo Marca-, pero lo demoledor en esta imagen son, precisamente, las palabras del presidente Sandro Rosell: "Prefiero seguir pagando nóminas que dejarlas de pagar". Más claro, agua. Y es que el presidente, tras ser elegido en junio de 2010, se encontró con la reencarnación del Coco en forma de deterioro económico: "Esto estaba mucho peor de lo que pensábamos". Lo que no sabemos, y que todavía es más inquietante, es qué es lo que pensaba... ¿Solución? El penúltimo raulista vivo, el gran Juanma Rodríguez, la definió perfectamente: "Qatarí que te vi". En pleno desierto, un oasis llamado Qatar...

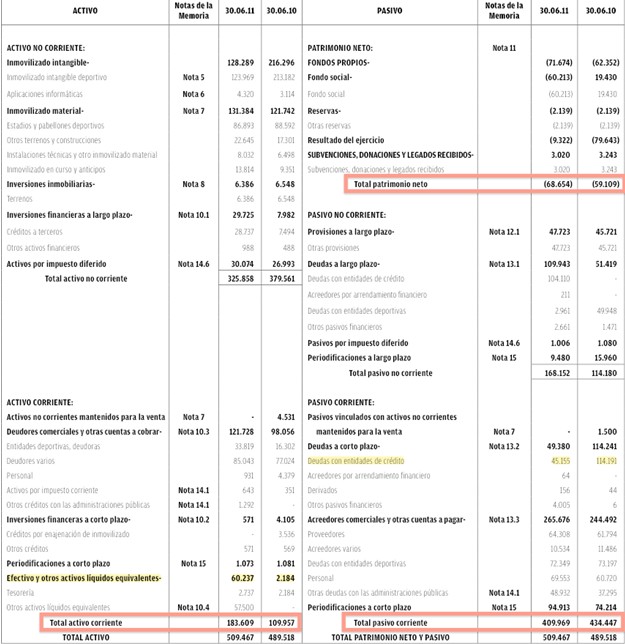

Al bienintencionado Rosell le llovieron las críticas. Recuerdo ahora el discurso demagógico de Johan Cruyff. Mantenía que era un error "vender la singularidad" de la camiseta azulgrana por una cantidad que apenas representaba el 7% del presupuesto. Pedía, el singular jugador, "más imaginación". Le dedico este extracto de las cuentas anuales del club al mítico extremo de la naranja mecánica, para que empiece a imaginar de inmediato:

La tabla anterior no es más que el balance de situación del FC Barcelona a fecha de 30 de junio de 2011. Tal y como obliga la normativa contable, se muestra también, por motivos de comparación, los importes a fecha de cierre del año anterior. Por lo tanto, viendo esta foto ya nos podemos a hacer una idea del tinglado económico que se encontró el señor Rosell cuando aterrizó en la cúpula presencial, allá por junio de 2010.

Como han podido comprobar -y los que me leen habitualmente ya saben por dónde voy-, la situación era, como mínimo, compleja. Bueno, más que compleja, extremadamente preocupante. Analicemos el 2010.

Primer dato: el patrimonio neto de la entidad es negativo. Ahí es nada... Se dice rápido, pero estamos hablando de una quiebra patrimonial en toda regla. En otras palabras: el valor contable de los activos registrados (más de 489 millones de euros) es inferior a la suma de sus pasivos o deudas (más de 548 millones, que se corresponde a la suma de sus pasivos a corto y largo plazo).

Y se preguntarán ustedes, ¿y por qué no se ha hecho oficial esta quiebra? Porque el valor real de los activos del FC Barcelona es muy superior al que refleja la contabilidad. Así las cosas, el valor de una posible venta de Messi, Iniesta, Valdés o Xavi no aparece reflejado en el activo de la entidad. Y estamos todos de acuerdo en que su valor no es poco, precisamente. Luego quiebra, lo que se dice quiebra, no hay: el FC Barcelona, vendiendo a alguno de sus jugadores, podría hacer frente a las deudas contraídas con sus acreedores. Pero eso sí, imagínense al Barsa de hoy en día sin Messi e Iniesta. El sueño de Mou hecho realidad...

Segundo dato: las deudas a corto plazo (pasivo corriente) ¡¡cuadruplican!! el montante de los activos a corto (activo corriente). Por no hablar de unas arcas saqueadas: sólo 2 millones de tesorería, cuando estamos hablando de unos activos próximos a los 500 millones. Esto es, un ridículo 0,4%. Ahora empezamos a entender al señor Rosell, ¿verdad?

Tercer dato: si observan las cifras destacadas en amarillo, verán que el volantazo del presidente culé comienza a dar sus frutos. El importe de las deudas a corto plazo con entidades de crédito desciende un 40%, mientras que el efectivo asciende hasta los 60 millones de euros. La inyección de dinero qatarí, así como la refinanciación a largo plazo de la deuda, han sido determinantes. Aún así, la situación sigue siendo sumamente delicada.

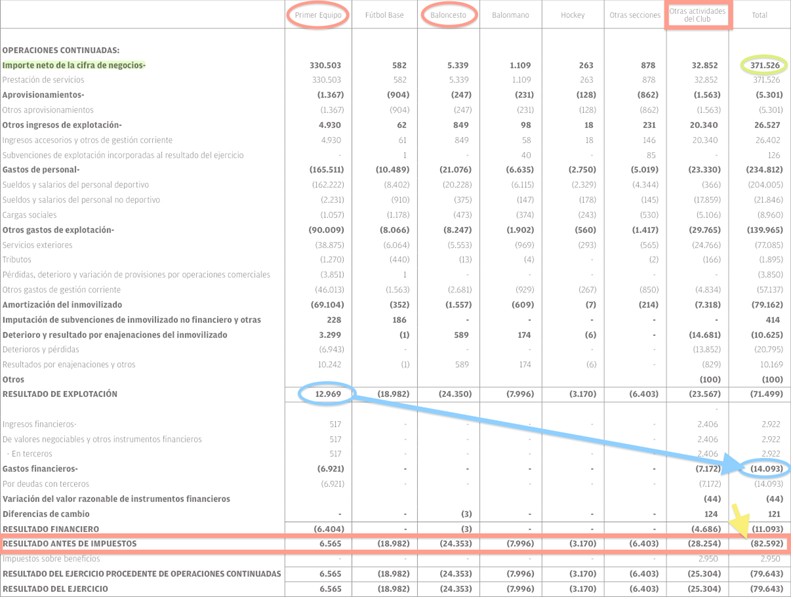

Sigamos ahora con la cuenta de resultados. El balance que acabamos de ver es una foto, y por lo tanto estática, de las cuentas del club. Vamos a intentar responder ahora a la pregunta de cómo va el negocio:

Pues mal... Muy mal. En la cuenta de resultados que les muestro, se desglosa la información según las distintas secciones que componen el club. A partir de una simple inspección, destacaría los siguientes aspectos:

- Únicamente el primer equipo ha arrojado un resultado de explotación positivo. Todas las demás secciones son deficitarias.

- Bueno, lo de que el primer equipo haya arrojado un resultado positivo es a primera vista, porque el sentido común nos lleva a concluir que la sección "Otras actividades del club" ingresos por visitas al estadio, gasto de personal no deportivo, asesoría jurídica, etc...- está estrechamente ligada con las actividades del primer equipo. Pues bien, eso que el club llama "otras actividades" es la sección más deficitaria de la entidad, generando, en 2010, unas pérdidas antes de impuestos de más de 28 millones de euros. Sobre decir que esta cifra se come, holgadamente, el beneficio antes de impuestos de 6,5 millones del primer equipo.

- Los gastos financieros de la entidad (más de 14 millones de euros en intereses) anulan, por sí solos, el resultado de explotación positivo del primer equipo (casi 13 millones).

- Incomprensible el agujero en la sección de Baloncesto: casi 25 millones de pérdidas antes de impuestos. De locos, vamos.

- Las pérdidas totales del club en el año que Rosell alcanzó la presidencia ascendieron a 82,5 millones de euros. ¡Mamma mia!

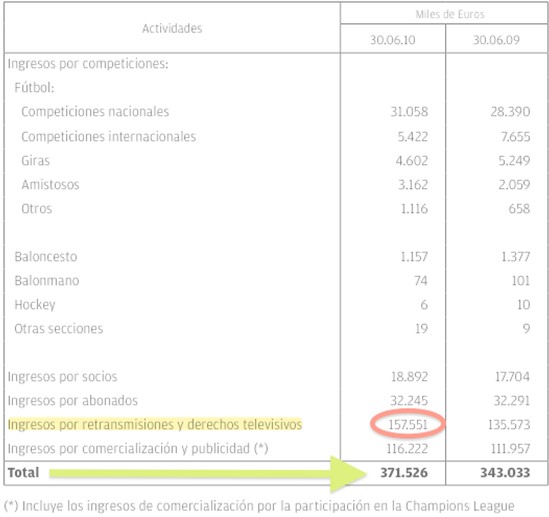

Y ya para concluir, una pregunta crucial: ¿cómo de robustos son los ingresos del club? Veamos la foto:

Inquietante... El 42% de los ingresos procede de las retransmisiones y derechos televisivos. ¿Y quién los paga? Mediapro y Sogecable. La primera, recién salidita del concurso de acreedores; y la segunda, dentro del grupo Prisa (para más información sobre la deriva del grupo Prisa podéis leer mi anterior artículo pinchando aquí). ¿Y quién paga a Mediapro y Sogecable? Las televisiones. ¿Y cómo están las televisiones? Nadie me contesta... ¿Que cómo están las televisiones? Silencio.

Pues así están las cosas... En el siguiente capítulo les hablaré del Real Zaragoza y el Real Betis Balompié.

Pablo J. Vázquez es Doctor en Economía y especialista en Value Investing. Si estás interesado en la Bolsa y el Value Investing, puedes consultar todos los artículos del autor en su blog Value Street. Puedes suscribirte aquí para no perderte futuros artículos. También puedes seguirle en Twitter.