Una vez conocidos los datos de julio hemos podido comprobar cómo el crédito bancario es cada vez más escaso y más caro en un agravamiento de una tendencia que no hace sino perjudicar todavía más a la ya dramática situación económica del país.

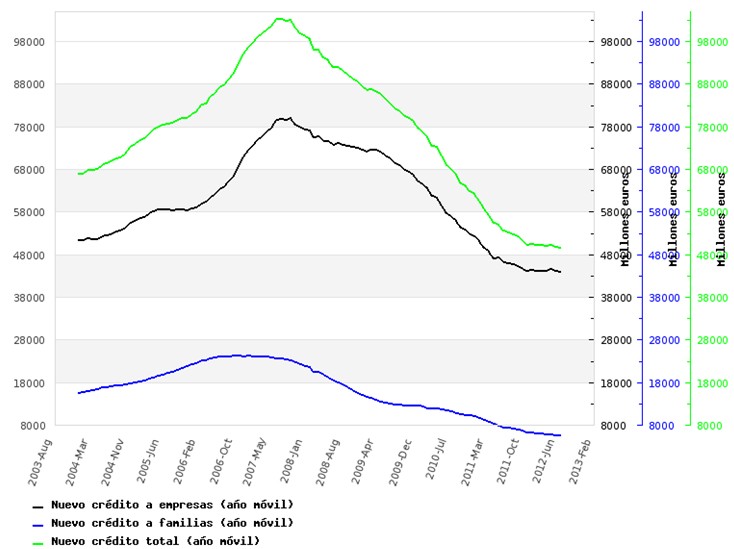

En el primer gráfico podemos ver la evolución del total del nuevo crédito bancario concedido por las entidades hasta el mes de julio, en datos mensuales. A primera vista puede parecer que hay una cierta estabilización (línea verde), aunque en niveles sumamente bajos para lo que era habitual en nuestra economía. El descenso interanual es del 5,8% en el mes de julio.

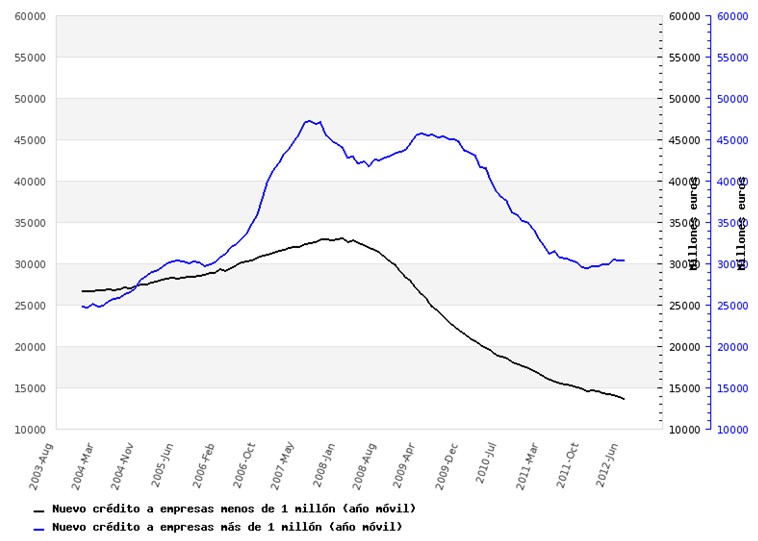

Sin embargo, si se desglosa más el crédito por destino y cuantía comienzan las sorpresas. Como se ve en el siguiente gráfico que distingue entre gran crédito empresarial (más de 1 millón de euros) y el resto del crédito, el gran crédito lejos de descender en el último año, incluso ha aumentado, concretamente un 1,2%, mientras que el resto del crédito empresarial -que usa fundamentalmente la Pyme- se desploma un 16,1%.

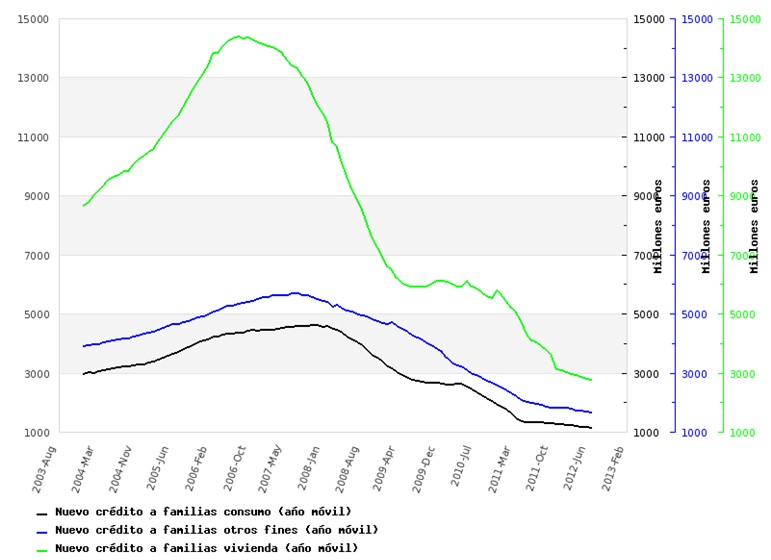

Si nos fijamos en el crédito a familias, la situación es similar. El crédito a la vivienda se hunde el 16,5%, el destinado al consumo un 9% y el destinado a otros fines un 11,2%. En todos los casos el crédito está muy por debajo de lo que existía en 2004, excepto en el caso del gran crédito empresarial, en que está bastante por encima.

¿Cómo puede explicarse esto? ¿Acaso la gran empresa está realizando fuertes inversiones? La respuesta desgraciadamente parece ser que no. Con toda probabilidad lo que está sucediendo es que la gran mayoría de este crédito son refinanciaciones de deuda de grandes clientes (y no sólo empresas sino también sector público), como un sucinto repaso a las noticias en los diarios permite comprobar (Ayco, Quabit, Ayuntamiento de Huelva, Meliá Hotels, Reyal Urbis, J. García Carrión, etc.).

Como se suele decir, si debes 100.000 euros al banco y no los puedes pagar, entonces tienes un problema, pero si debes 100 millones y no los puedes pagar entonces es el banco el que tiene el problema. La banca, metida en una lucha denodada por controlar una morosidad que aumenta de forma galopante, se ha convertido en rehén de estos grandes clientes. Es lo único que pueden hacer para intentar garantizar su propia viabilidad y no seguir, una entidad tras otra, los pasos de Bankia.

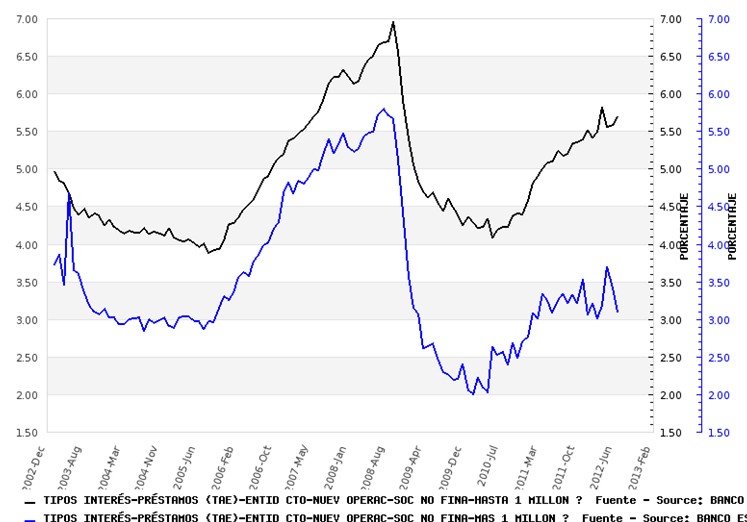

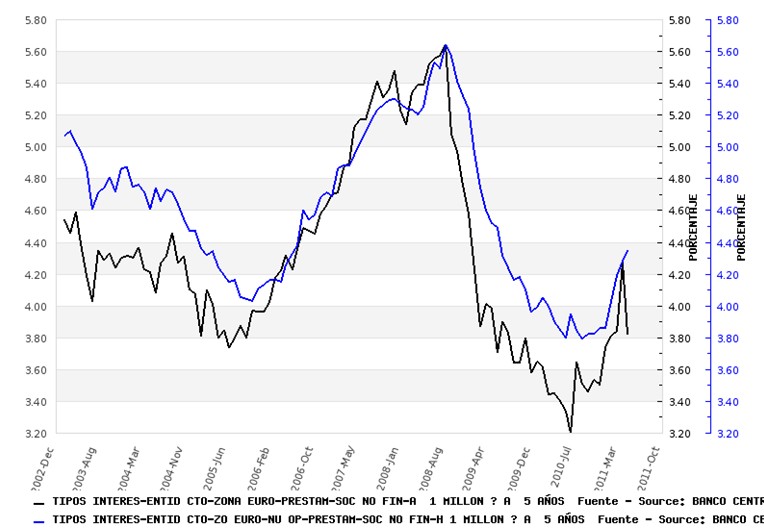

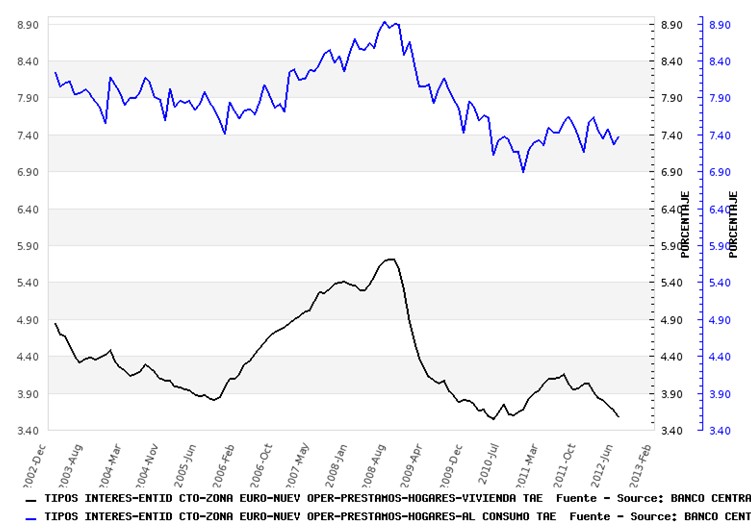

Esto lo podemos comprobar aún más en la evolución de los tipos de interés aplicados a nuevas operaciones, lo que se representa en el siguiente gráfico. Como se ve, la diferencia entre los tipos aplicados al gran crédito y al pequeño crédito empresarial ha alcanzado un récord histórico en el pasado mes de julio de 2,6 puntos porcentuales. Es decir, la banca no sólo se ve obligada a refinanciar a grandes empresas cuya recuperación depende, en gran medida, de la evolución económica de España sino que, además, lo hacen a tipos muy bajos. La banca parece compensar esto subiendo en proporción el interés aplicado al resto de operaciones con pequeños clientes.

Para comparar podemos ver qué ocurre en Europa, donde la diferencia entre el tipo de interés entre el pequeño y gran crédito empresarial se mueve habitualmente entre los 0 y 0,9 puntos porcentuales. El tipo aplicado al gran crédito es casi 1 punto mayor mientras que el aplicado al pequeño crédito es aproximadamente 1 punto menor.

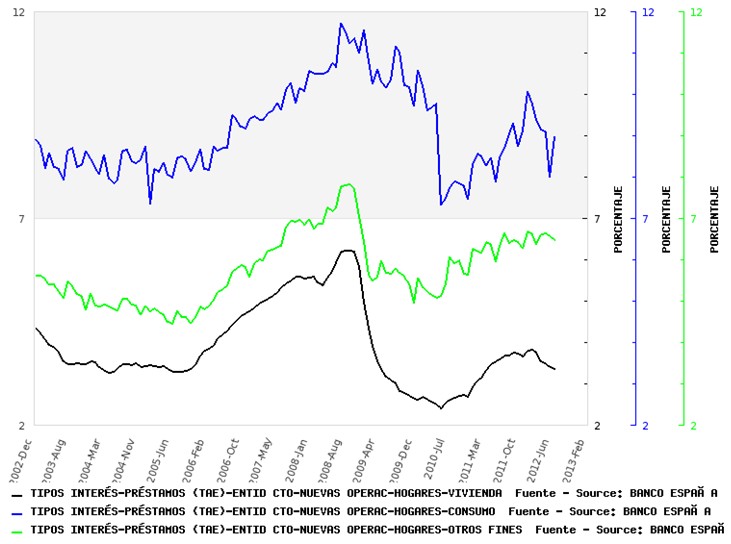

En el crédito a familias vemos una evolución similar, aunque en este caso el crédito a la vivienda permanece dentro de unos márgenes más moderados, aunque siempre con un diferencial con el Euríbor muy superior a lo que venía siendo habitual. Como vemos, los tipos para créditos al consumo y otros fines permanecen en niveles bastante altos.

Si comparamos con los tipos aplicados por las entidades financieras europeas vemos que el préstamo a la vivienda se mueve en tipos similares, mientras que los préstamos al consumo están aproximadamente 1,5 puntos por debajo.

El trato preferencial dado a la vivienda en España -en comparación con el resto del pequeño crédito- puede explicarse igualmente por la necesidad de la banca de quitarse de encima los activos inmobiliarios. Al parecer están utilizando esto como un incentivo para los clientes.

Un análisis de la situación permite ver que nos encontramos ante toda una plétora de grandes empresas zombies que mantienen una enorme deuda en su mayor parte impagable con el sistema financiero. A su vez esto provoca que la banca no pueda cumplir con su función básica de financiar proyectos empresariales viables y anticipar el consumo y la inversión de familias y empresas solventes.

Fuentes del sector confirman que gran parte de los proyectos de expansión e inversión -que los hay- de pequeñas y medianas empresas se están financiando con recursos propios ante la imposibilidad de obtener crédito a un tipo asumible (o a ningún tipo). Esto retrasa o imposibilita muchos buenos proyectos empresariales y perjudica sobremanera a la economía, retrotrayéndonos a una situación más propia de fases primitivas del capitalismo. Recordemos lo importante que es un sistema financiero moderno para dotar de agilidad y capacidad de respuesta a la economía.

Es evidente que sólo una acción decidida de los poderes públicos para dejar de dar soporte a todas estas empresas y bancos inviables podría solucionar este enorme problema. Pero esto, por desgracia, parece muy lejos de sus intenciones.