El actuar humano se guía por márgenes o, si queremos dejarnos llevar por el anglicismo al uso (de los que buenamente trato de huir), por spreads. Los márgenes van muchas veces acompañados del apellido "de beneficios". Y es que en el fondo no nos estamos refiriendo a otra cosa que a eso, a los beneficios. No se me malinterprete al decir esto. Rápidamente, nuestra mente nos llevará a pensar que hablo de un avariento acaparador que nada en billetes verdes. Eso es lo que han conseguidos décadas y décadas de manipulación dialéctica, si bien, huelga decirlo, nadar en dinero o desear hacerlo no tiene nada de censurable si se logra de forma honrada.

Pero el enfoque que estoy queriendo reflejar es más amplio. No se trata de aburrir al lector con una clase de economía (de la Escuela Austríaca), pero a poco que reflexionemos un poco nos daremos cuenta de que, efectivamente, cada paso que damos, cada acción que realizamos busca un beneficio de carácter psicológico (y a veces, además, monetario). La cuestión es que, antes de realizar una acción, analizamos por unos instantes (mayores o menores) la satisfacción que creemos que alcanzaremos con la consecución de la misma y también el sacrificio de recursos que ella conlleva. Y sólo actuaremos si ese margen o spread esperado es positivo. A posteriori, Dios dirá. Ya evaluaremos si tal o cual acción ha reportado los beneficios psicológicos esperados.

Por supuesto, cuando el contenido de la acción se traduce en un valor monetario, nos guiamos también por él. Si la satisfacción íntima que me confiere tomar café relajándome frente al mar se ve trastocada porque cuesta mucho más que hacerlo al lado de nuestra casa, el factor monetario desempeñará su importante papel en nuestra toma de decisiones. Lo mismo, y de manera más clara, cuando invertimos en tal o cual valor bursátil. El sentimentalismo en un inversor profesional no suele prevalecer como criterio de elección de una inversión. Se hará con la información que considere relevante de cara a establecer su cartera de inversión o asset allocation de tal forma que equilibre, conforme a sus propios pulsos, beneficios (márgenes), seguridad de la inversión (riesgo) y liquidez.

Cuántas veces no se invierte en empresas de las que se sabe poco o nada (en especial, en el análisis técnico). Entramos de lleno en acciones o actividades en que el beneficio monetario prime con un peso mayor. Pero no deja de ser un beneficio monetario (incierto a priori) sujeto a unas restricciones. La aversión al riesgo, a la volatilidad, las responsabilidades familiares, la necesidad de liquidez, etc., también entran en escena, pudiéndose traducir también a márgenes esperados y variabilidad de los mismos que esperamos durante ese camino. De alguna manera, los factores subjetivos los estamos incorporando a los márgenes monetarios deseados.

La hipótesis de los mercados eficientes

La hipótesis de los mercados eficientes está basada en buena medida en la ley del coste que ya expusieron los autores clásicos. Según ésta, los beneficios empresariales tienden a revertir a una media, que además coincide con el coste del capital o tipo de interés de la economía. Así pues, nuestro coste de oportunidad como inversores, de producirse esto con todos los sectores de manera automática, sería siempre el mismo y equivalente a ese coste medio del capital.

Dicho de otro modo, las empresas siempre operarían con los mismos márgenes y además no tenderían a ser excepcionales o divergentes de la media. El efecto imitación sería el que explicaría tal tendencia. Si yo, vendiendo pisos, obtengo beneficios superiores a ese promedio, mis perspicaces vecinos se percatarán de ello y se introducirán en el negocio inmobiliario, haciendo, con el incremento de la oferta, que los márgenes se reduzcan. Y además el proceso se realizará de manera automática, según neoclásicos y teóricos de los mercados eficientes.

Para un inversor en valor o un economista de la Escuela Austríaca, esta ley tiene su prevalencia y ha de tenerse muy presente, pero siempre advirtiendo de un hecho significativo e incontrovertible, que se trata de una tendencia dentro de un proceso, el de mercado, que se desarrolla en el tiempo y de manera dinámica e inagotable. Esto implica que, a diferencia de lo que aseveran los economistas neoclásicos (con su modelo de competencia perfecta) o los defensores de la hipótesis del mercado eficiente, difícilmente se alcanzará en la realidad ningún tipo de equilibrio como el descrito: beneficios en toda la economía iguales y coincidentes con el tipo de interés.

Lo cierto es que podemos encontrarnos con empresarios que ejercen su profesión sistemáticamente mejor que sus directos competidores, haciendo gala de ventajas competitivas infranqueables durante bastante tiempo, así como simplemente sectores que van evolucionando a tal ritmo que ni siquiera da tiempo a copiar lo que los empresarios líderes están haciendo.

Anomalía histórica

Hablando, precisamente, de márgenes y de oportunidades de beneficio que antes o después pueden acabar desapareciendo al ser descubiertas por la mayoría del mercado, traemos a colación en este artículo un amplio spread históricamente anormal de la rentabilidad por beneficios que están ofreciendo en la actualidad los índices bursátiles a ambos lados del Atlántico.

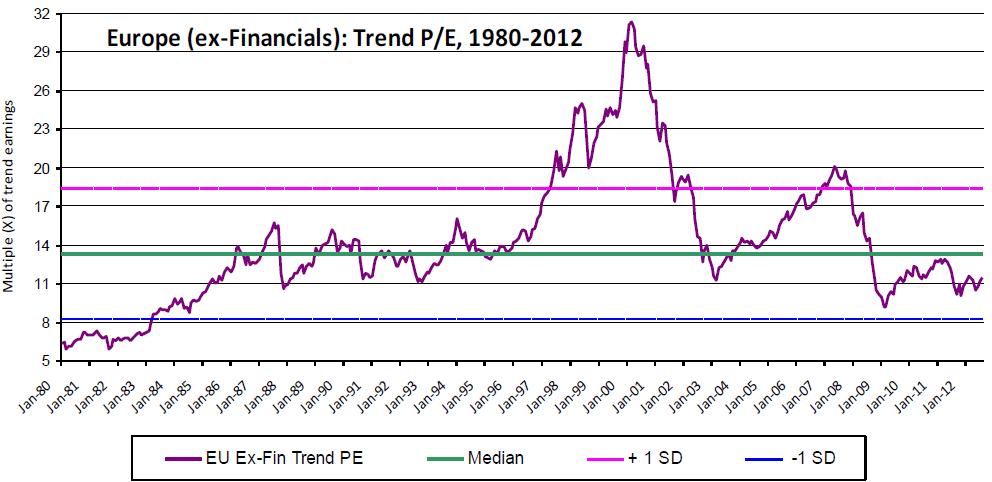

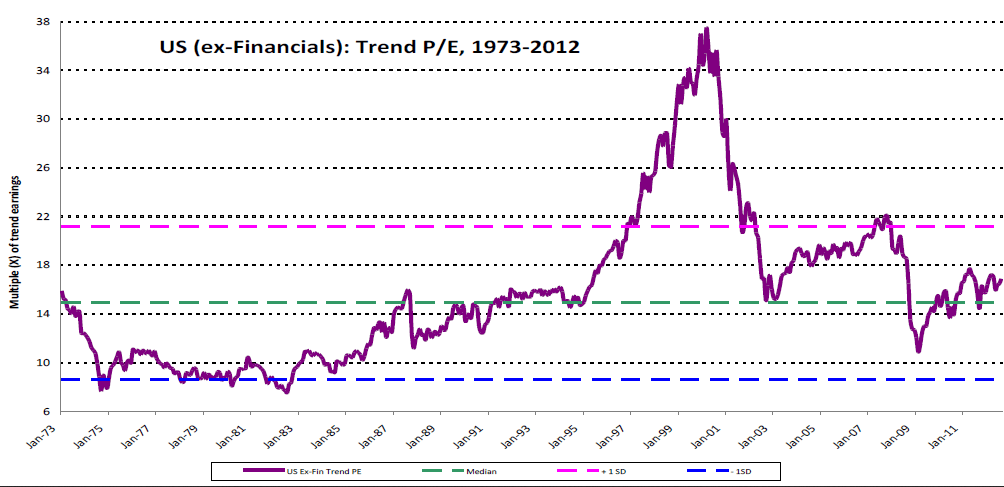

En los siguientes cuadros, realizados por Mirabaud 1819 en su Alerta Estratégica de agosto de 2012, podemos ver los múltiplos sobre beneficios (el inverso de la rentabilidad que ofrecen) al que han cotizado los grandes índices bursátiles de EEUU (un proxy del S&P500) y de Europa (E300), desde 1980 para el caso de Europa y desde el año 73 para EEUU.

De los anteriores gráficos se obtienen varias enseñanzas. Para empezar, los investigadores de Mariboud se han fijado en la mediana del Per para estudiar disparidades históricas de estos índices. Europa tendría su mediana fijada en un múltiplo de 13,3, mientras que la de EEUU sería superior, de 14,9, lo que seguramente se explica por el dinamismo innovador de ese mercado, la mayor seguridad jurídica e incluso su poderío geopolítico, todo lo cual ha convertido ese mercado en más atractivo para los inversores de todo el mundo.

Lo segundo que se destaca en el propio informe y que nos llama más la atención es el dispar comportamiento entre ambos índices respecto de su mediana. Así, el Per de EEUU (S&P500 sin financieras) está en 16,9 (2 puntos por encima de su mediana), al tiempo que el múltiplo de Europa está en 11,5 (1,8 puntos por debajo). El margen entre ambos mercados se ha ampliado hasta más allá de 5 puntos de múltiplo. Lo que, en otras palabras, viene a significar que el total del mercado americano a precios actuales ofrece una rentabilidad por beneficios del 5,92%, mientras que la del europeo se eleva al 8,7%.

Debemos juzgar si este diferencial es justificado o excesivo y, por tanto, revertirá hacia la mediana histórica. Nuestra impresión es más bien que se producirá el segundo escenario. De lo contrario, no estaríamos ante una anomalía histórica, sino ante un nuevo paradigma. Europa se quedaría muy por debajo de la mediana histórica en términos de múltiplos de beneficios, tanto en términos absolutos como en su relación con la bolsa americana.

Evidentemente, este diferencial tan favorable a EEUU quizás peca de excesivo optimismo respecto a las condiciones económicas de aquel país, pues el entorno de la economía mundial sigue siendo recesivo y buena parte de su crecimiento está sustentado en estos momentos en fuertes déficits públicos. Por el contrario, sigue descontando episodios dramáticos para la economía europea. Por supuesto que aquí no se están prediciendo "brotes verdes" en la economía europea en un corto o medio plazo, pues incidimos en otra cosa: disparidad en los rangos en que se mueven dos índices.

De pensar que esto es algo más bien periódico y coyuntural, nos abriría la posibilidad de arbitrar dicho margen con futuros: comprando el de Europa a vencimiento largo y vendiendo el norteamericano. Así, si baja la bolsa, estaremos apostando por que bajará con más intensidad la de EEUU al estar significativamente más inflada que la europea. Si, por el contrario, suben ambos índices, lo hará, según esta previsión, con más fuerza Europa por estar más deprimida en estos momentos. Asimismo, para estar aún más seguros, podríamos eliminar el riesgo cambiario cerrando el importe de nuestra venta en dólares al tipo de cambio actual.