Seguimos con la saga de artículos dedicados a los valores que cotizan en la Bolsa española. En su día, hablamos de Abengoa (ABG). La semana pasada, de Abertis (ABE). Hoy le toca el turno a otra del Ibex-35: la constructora ACS (ACS).

Y voy a ser directo: gris oscuro tirando a negro. Así es como veo yo la cosa en el corto/medio plazo. En esto de la Bolsa, tengo una línea roja: si la rentabilidad del negocio no cubre el coste de financiarse -y no estamos hablando, precisamente, de una Start-Up-, lo mejor es cambiar de plaza. El mercado nos ofrece multitud de opciones. Entonces, ¿por qué aferrarse a algo que no genera valor?

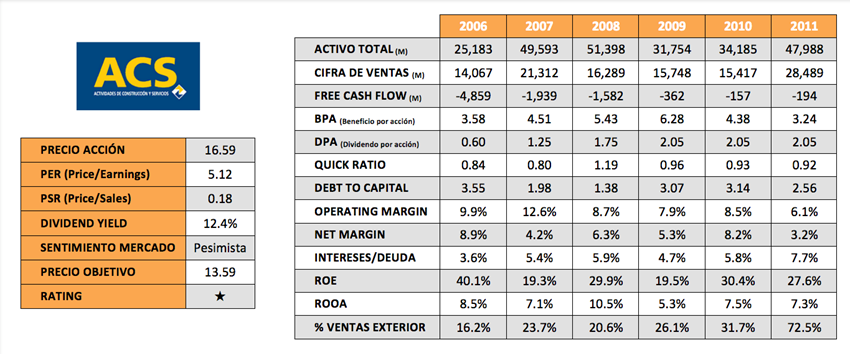

Como siempre, les muestro la tabla que recoge la evolución en los últimos años de un conjunto de variables de carácter económico-financiero.

Mi precio objetivo de 13.59, en comparación con el precio actual de 16.59, revela claramente mi postura con respecto a ACS: bajista. Y el mercado también es pesimista: espera ver futuras caídas en el beneficio por acción durante los próximos años -según mis cálculos, el precio actual se justificaría asumiendo una caída del 2% anual del BPA durante los próximos 10 años y una tasa de descuento del 15%-.

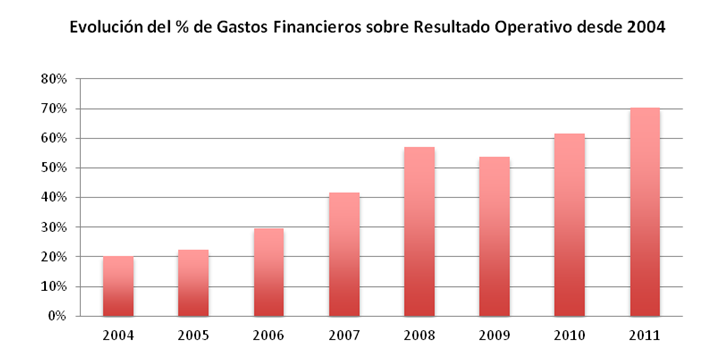

Y ustedes me dirán: si el sentimiento es muy pesimista podríamos estar ante una buena entrada. Pero yo, a diferencia de nuestro inversor contrarian por excelencia, D. Hugo Ferrer, no critico tanto a las masas. El ser humano ha demostrado que, actuando en grupo, también es capaz de ofrecer bellísimas estampas. Y sí, en esta ocasión me uno al rebaño: no me gusta ACS en el corto/medio plazo. Vale. ¿Y por qué? Pues así, a bote pronto, por gráficos como el que les muestro a continuación:

En 2011, los gastos financieros se comieron el 70% del Beneficio Antes de Intereses e Impuestos (BAII) -el EBIT anglosajón-. Y no me extraña... Los altos volúmenes de deuda han disparado los costes de esa deuda. Veo un claro paralelismo entre la situación del Tesoro español y ACS: la prima por las nubes. En 2006, ACS se estaba financiando, aproximadamente, al 3,6%; en 2011, al 7,7%, más del doble.

Y al igual que ocurre con nuestro Estado -dicen que del Bienestar-, sale más dinero del que entra: desde 2006 hasta ahora, el Free Cash Flow (Flujo de Caja Libre) ha sido negativo en todos y cada uno de esos años. Corolario: habrá que echar mano de más deuda. Pero el dato más preocupante es éste: por primera vez en los últimos años, la rentabilidad del negocio ha sido inferior al coste medio de la deuda. Vean la evolución de ese diferencial en esta tabla:

Conclusión

Todo queda en manos de un resurgir del negocio patrio y de la aventura que ha emprendido haciéndose con el control de la constructora alemana Hochtief. Yo prefiero ver el partido desde tribuna..

Nota del Autor

El anterior artículo no supone recomendación de compra o venta alguna. Sólo refleja mi propia opinión sobre la compañía.

Pablo J. Vázquez es Doctor en Economía y especialista en Value Investing. Si estás interesado en la Bolsa y el Value Investing, puedes consultar todos los artículos del autor en su blog Value Street. Puedes suscribirte aquí para no perderte futuros artículos. También puedes seguirle en Twitter.