Uno de los objetivos clave del programa electoral del PP de cara a las elecciones del 20-N consiste en acelerar la reestructuración (saneamiento) del sistema financiero español para que vuelva a fluir el crédito. Para ello, propone lo siguiente:

Culminaremos el saneamiento y la reestructuración del sistema financiero. Facilitaremos la gestión activa del patrimonio dañado de las entidades financieras que lo precisen. La puesta en el mercado de ese patrimonio se hará con criterios de transparencia, concurrencia y supervisión independiente.

Es decir, limpiar los activos tóxicos de bancos y cajas, ligados en su gran mayoría al sector inmobiliario, para sanear el sector. Según distintas estimaciones, bancos y cajas aún mantienen en su balance unos 100.000 millones de euros de pérdidas implícitas que tendrían que ser cubiertas. La cuestión es ¿cómo?

La más que probable llegada del PP al poder ha vuelto a disparar las elucubraciones, opiniones y análisis acerca de cómo abordará esta cuestión el próximo Gobierno. Hasta el momento, son dos las opciones -no necesariamente excluyentes- que se abren paso con más fuerza: la creación de un banco malo por parte del Estado en el que acumular todos los activos problemáticos para su posterior venta -a lo largo de varios años- o bien una recapitalización forzada con participación del Fondo Europeo de Estabilidad Financiera (EFSF).

Nuevas necesidades de capital

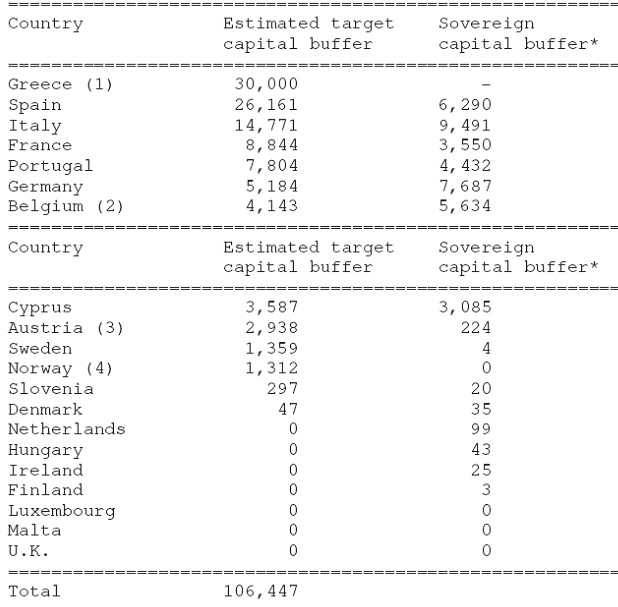

El pasado 26 de octubre, la Autoridad Bancaria Europea (EBA, por sus siglas en inglés) anunciaba las nuevas necesidades de capital de la banca europea. Como resultado de los ejercicios realizados, los grandes bancos españoles tendrán que incrementar sus niveles de capitalización en unos 26.000 millones de euros antes de julio de 2012. Esta cantidad representa alrededor de un cuarto de las necesidades de capital estimadas para la banca europea en su conjunto (106.000 millones).

Las nuevas necesidades no resultan de pérdidas ahora reconocidas y que antes fueron infraestimadas sino que derivan de la obligación impuesta por las autoridades europeas de incrementar la ratio mínima de capital Tier 1 básico (Core Tier 1 ó CT1) del 9% de los activos ponderados por riesgo.

¿Necesitan los bancos de capital adicional?

El capital es un colchón de seguridad que los bancos tienen para hacer frente a posibles contingencias. No basta, por tanto, con que la diferencia entre activos y pasivos sea positiva sino que el volumen de capitalización debe ser el adecuado atendiendo a los riesgos que el banco en cuestión haya acumulado en su balance. En este sentido, la elevada exposición del sistema financiero español al sector inmobiliario tras el estallido de la burbuja hace que sea razonable pensar que buena parte de este riesgo vaya a materializarse.

En concreto, tal y como han publicado recientemente los economistas asociados al think-tank FEDEA en el blog Nada es Gratis, las pérdidas implícitas de la banca española podrían ascender a unos 150.000 millones de euros, de los que habría que descontar los 50.000 millones en provisiones ya dotadas hasta la fecha. En total, las necesidades de capital de la banca española estarían en el entorno de los 100.000 millones de euros.

No obstante, y aunque pueda parecer sorprendente a la luz de todo el ruido que este tema está generando, la banca ya cuenta con recursos (capital más provisiones) suficientes como para hacer frente a semejantes necesidades. Recordemos que aún en el escenario "adverso" de los últimos test de resistencia publicados en julio, en el que se asumían pérdidas de 170.000 millones de euros entre este año y el que viene, la banca seguía manteniendo una ratio de CT1 de al menos el 5% de sus activos ponderados por riesgo. O dicho de otra forma, que la banca podría asumir el coste de la pérdidas implícitas asociadas al riesgo inmobiliario sin por ello descapitalizarse.

Pese a esto, los 26.000 millones (sólo 10.000 millones si tenemos en cuenta los bonos convertibles) no servirán para reducir las pérdidas implícitas de nuestro sistema financiero, aunque sí incrementarán las necesidades de financiación del mismo a lo largo de los próximos ocho meses.

¿Incrementar capital o cubrir pérdidas?

Como comentábamos recientemente, las autoridades europeas consideran que una pieza clave de cara a la resolución de la actual crisis financiera pasa por romper el círculo vicioso que mantiene conectados los balances de bancos y Estados. Incrementar la parte del capital con mayor capacidad para absorber shocks (esto es, el CT1) debería mejorar no sólo la solvencia de las entidades financieras europeas sino también su liquidez mediante la mejora de la percepción que se tiene de las mismas.

Sin embargo, no deja de ser curioso que sea en la parte contractiva del ciclo cuando se requiera a la banca mayores necesidades de capital. ¿No debería ser exactamente al revés? Si estamos de acuerdo en que el capital no es sino un "seguro" frente a posibles contingencias y en que es, precisamente, en la parte contractiva del ciclo cuando dichas contingencias tienden a materializarse, ¿no es ahora cuándo tendría sentido que los bancos operasen con menores ratios de capital que en los años anteriores a la crisis?

De hecho, ésa es precisamente la lógica que subyace a las llamadas "provisiones contracíclicas" que, sin embargo, el regulador europeo se niega a incluir en sus cálculos de CT1. Al no hacerlo, las autoridades europeas están obligando a las entidades españolas a provisionar dos veces por los mismos riesgos.

Muy probablemente, estos nuevos requisitos conllevarán una fuerte contracción del crédito. Ante las dificultades de captar capital en los mercados, bancos y cajas optarán por reducir el tamaño de sus balances en España. No obstante, tal y como comenta Tano Santos, profesor de finanzas de la Universidad de Columbia, "esto, aunque cueste creerlo, es el primer paso, doloroso eso sí, para la solución de esta crisis."

¿Sale la banca española perjudicada de los tests de resistencia?

En primer lugar, aunque los reguladores europeos puedan imponer requisitos de capital mínimos a las entidades europeas, gran parte de la regulación y supervisión financieras reside a nivel nacional. Dichas diferencias hacen que las ratios de capital de un banco español no sean directamente comparables con las de un banco alemán o francés. En este sentido, es sabido que las regulaciones del Banco de España respecto a cómo ponderar los activos por riesgos tienden a ser más estrictas que las de nuestros colegas europeos. Por ello, para un mismo nivel de capitalización, los bancos españoles están, por lo general, mejor capitalizados.

Asimismo, otro ejemplo interesante es el de la práctica bastante extendida fuera de España de reconocer "beneficios" derivados de las caídas en el precio de mercado de los propios bonos (como resultado del incremento del riesgo de los mismos). En España esto sólo puede hacerse si se recompra (y luego amortiza) la deuda, con la consiguiente reducción en el balance de la entidad en cuestión. Mantener el tamaño de la misma requeriría, pues, nuevas emisiones de deuda que habría que colocar.

En segundo lugar, la muestra utilizada para los diversos tests de resistencia estaba sesgada hacia los bancos españoles. Mientras que éstos representaban el 28% (25 de 90) de los bancos de la muestra, los activos del sistema financiero español suponen menos del 10% de los del conjunto de países considerados. Países de la importancia de Reino Unido, Francia, Italia u Holanda sólo aportaron información relativa a 4 ó 5 de sus bancos.

En tercer lugar, la muestra de los tests de resistencia no sólo estaba sesgada sino que tiene un problema importante de composición. Para que nos entendamos: con la excepción de España (que presentó a su sistema financiero al completo), los demás países sólo proporcionaron información sobre sus mejores instituciones, de modo que los resultados no pueden ser muy reprentativos de la salud real de sus respectivos sistemas financieros. Sólo hay que recordar el caso del banco público alemán Helaba. Cuando las autoridades alemanas fueron informadas de que había suspendido los tests, prohibieron a la EBA publicar dicha información.

En cuarto lugar, aunque en los ejercicios del 26 de octubre, que no eran de resistencia, la muestra sólo incluía a cinco bancos españoles (Santander, BBVA, Bankia, Caixa y Popular), el regulador europeo volvió a excluir de los cálculos de capital básico los bonos convertibles, las provisiones contracíclicas e incluso las provisiones genéricas.

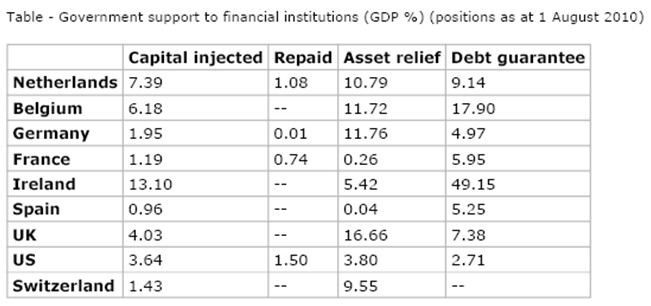

En quinto lugar, las intervenciones públicas, tanto directas (inyecciones de capital) como indirectas (garantías), han sido muy superiores fuera de España. De acuerdo a datos de 2010 publicados en un artículo de enero de este año por el Banco Central de Holanda, el volumen total de intervenciones en España (sobre PIB) era el menor de una muestra que incluía otros ocho países (Holanda, Bélgica, Alemania, Francia, Irlanda, Reino Unido, EEUU y Suiza).

Esto sugiere dos cosas. Por una parte, que las entidades financieras españolas parecen haber demostrado una mayor solidez que sus competidores extranjeros, lo que es siquiera más evidente si se tiene en cuenta la peor situación relativa de la economía española. Pero, por otra, estos datos también sugieren que las autoridades extranjeras han sido capaces de actuar con mayor apremio a la hora de recapitalizar y compensar las pérdidas implícitas de sus respectivos sistemas financieros. Baste recordar que, sólo el año pasado, el Estado alemán absorbió activos tóxicos por valor de unos 250.000 millones de euros procedentes de dos Landesbanken (WestLB y HRE).

¿Cuál es la solución?

No será posible hablar de recuperación si no contamos con un sistema financiero sólido. Para ello, es necesario que se depuren las inversiones fallidas que éstos han acumulado a lo largo del último ciclo. Cualquier medida que pase por no abordar este tema de frente, sólo aplazará, a riesgo de agravarlo, el problema de inicio: las pérdidas implícitas (estimadas en unos 100.000 millones de euros) que el sistema financiero mantiene es su balance.

Los bancos y cajas españoles están haciendo lobby para que el Estado cree un banco malo. Sin embargo, dada la incertidumbre existente sobre las pérdidas reales de determinadas entidades (como la CAM), esta opción podría arrastrar a España a un escenario como el vivido en Irlanda a finales de 2010. Seguramente, la mejor opción sea una recapitalización forzada (con participación del Fondo Europeo de Estabilidad Financiera, EFSF) que incluya la quiebra ordenada de entidades no sistémicas.