El rescate europeo de la banca española, hasta un importe máximo de 100.000 millones de euros, no ha resuelto nada, ya que la desconfianza de los inversores hacia la solvencia de España sigue registrando máximos históricos.

La prima de riesgo de España superó este jueves los 550 puntos básicos, un nuevo récord, al tiempo que la rentabilidad de la deuda pública a 10 años superó el umbral del 7% por primera vez -récord de la era euro-, aunque ambos indicadores cerraron finalmente la sesión en 543 puntos y en el 6,91%, respectivamente. Asimismo, el bono a dos años cerró al borde del 5%, su máximo nivel desde el pasado noviembre.

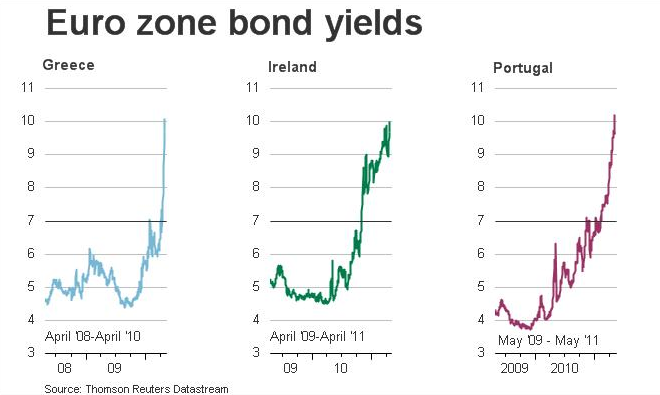

El umbral del 7% es considerado por los analistas como el punto a partir del cual un país entra en zona de rescate internacional, tal y como aconteció anteriormente en el caso de Grecia, Irlanda y Portugal.

Asimismo, los seguros de impago sobre la deuda española (credit default swaps, CDS) llegaron a tocar los 612 puntos, nuevo récord, lo cual refleja una probabilidad de quiebra superior al 40%, tal y como indica la firma de análisis CMA Vision.

Hace escasas semanas, la prima de riesgo española superó los 500 puntos básicos, iniciándose así la cuenta atrás para el rescate de España, tal y como avanzó Libre Mercado. Pocos días después el Eurogrupo acordó conceder un rescate parcial a España para propiciar la recapitalización de su banca. Sin embargo, esta medida no ha evitado hasta el momento la creciente desconfianza de los inversores hacia la solvencia del país.

De hecho, España cotiza en estos momentos en zona de rescate internacional. Según las últimas encuestas, la mayoría de analistas considera que este escenario se producirá antes de doce meses. Es decir, el Estado precisará un crédito externo para cubrir la totalidad de sus necesidades financieras, con la consiguiente intervención de sus políticas económicas y fiscales, a fin de evitar el temido impago (default). Según admitió el propio ministro de Economía, Luis de Guindos, en la reunión del Eurogrupo del pasado sábado, un rescate de estas características ascendería a medio billón de euros.

La nota crediticia de España (rating) está y a un paso del bono basura, tras la degradación aplicada por Moody’s este miércoles. Según la agencia, "la clave de la rebaja ha sido la necesidad del Gobierno de pedir ayuda extra para recapitalizar su sistema financiero, no vemos esto como una señal de fortaleza sino como una señal de debilidad porque el Gobierno español no ha sido capaz de financiar este saneamiento por sus propios medios".

En concreto, la rebaja se basa en tres factores clave:

1. El rescate europeo de 100.000 millones "aumentará aún más la carga de la deuda del país, que se ha incrementado de forma espectacular desde el inicio de la crisis financiera".

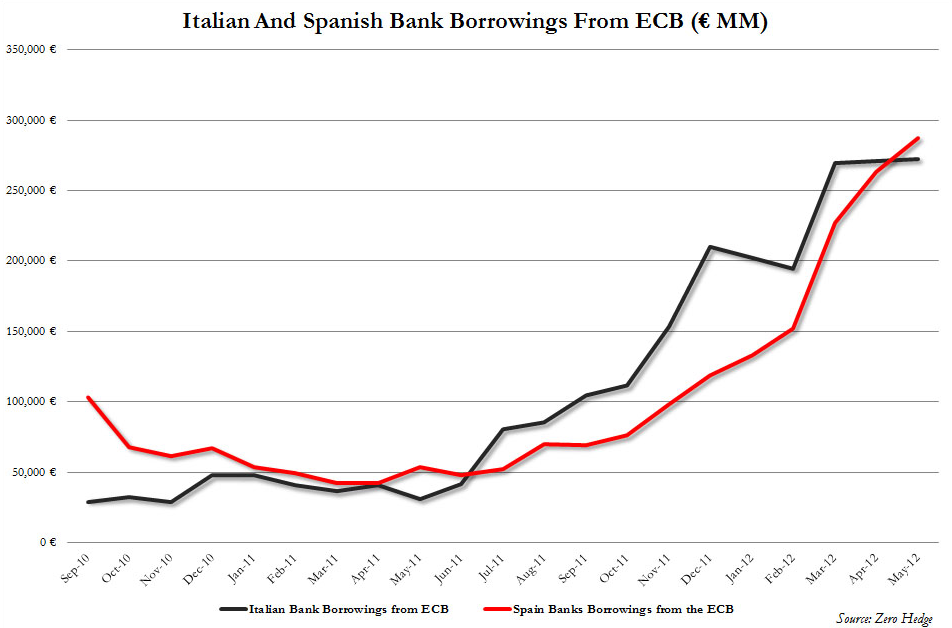

2. El Gobierno español tiene un "acceso muy limitado a los mercados financieros", tal y como muestra tanto su dependencia de los fondos europeo (EFSF o ESM) para recapitalizar su banca como su dependencia cada vez mayor de sus bancos nacionales para colocar sus emisiones de deuda, haciendo uso a su vez de las inyecciones de liquidez del BCE.

Casi el 50% de la deuda española está ya en manos de la banca nacional. Y un dato "significativo", según el Banco de España, es que las entidades controladas por el Fondo de Reestructuración Ordenada Bancaria (FROB), es decir por el Estado, dispararon un 80% su compra de deuda pública en 2011, frente al escaso aumento del 5% por parte de las grandes entidades. El Gobierno también empleó la hucha de las pensiones para comprar deuda.

3. Por último, "la continua debilidad de la economía española" incrementa aún más si cabe la vulnerabilidad de las finanzas públicas. En este sentido, la agencia Fitch advierte este jueves de que el nivel de deuda del Estado llegará al 84% del PIB a cierre de 2012, casi 45.000 millones más que lo que prevé el Gobierno español, debido en gran medida al rescate bancario. De hecho, estima que superará el 95% en 2015. Agencias y analistas también coinciden en que el Gobierno se desviará ampliamente del objetivo de déficit exigido por Bruselas en 2012 (5,3% del PIB) y 2013 (3%). Por último, Fitch prevé que el PIB se contraerá un 0,5% en 2013 y el paro escalará al 26%.

En definitiva, más deuda, más déficit y más recesión que, en ausencia de profundas reformas estructurales y drásticos recortes públicos, tal y como exige el propio Banco Central Europeo (BCE), provoca que el mercado empiece a descontar la quiebra o el rescate total del país. Pese a esta extrema situación, el Gobierno mantiene intacto su discurso de que no puede hacer más, jugándose la partida a una sola carta: que el BCE vuelva a abrir sus puertas -comprando deuda o inyectando liquidez a la banca- para rebajar la prima de riesgo.

Mientras, el mercado internacional ha cerrado de par en par el grifo del crédito a España, tal y como refleja la creciente dependencia que tiene la banca española del BCE. La deuda de las entidades españolas con la entidad monetaria se disparó hasta los 287.813 millones de euros en mayo, un nuevo récord histórico, acaparando casi el 83% de la financiación neta del Eurosistema, que ascendió a 347.195 millones de euros.