El Comité Federal de Mercado Abierto (FOMC) de la Reserva Federal estadounidense (Fed) ha decidido aumentar en su reunión de diciembre los tipos de interés a un rango objetivo de entre el 0,25% y el 0,50%, poniendo fin a nueve años de política monetaria acomodaticia.

En concreto, el comité que preside Janet Yellen ha observado una mejora "considerable" de las condiciones del mercado laboral este año y se ha mostrado "razonablemente confiado" en que la inflación alcanzará a medio plazo el objetivo del 2%.

Además, el comité ha afirmado en un comunicado que espera que las condiciones económicas evolucionen de forma que garanticen subidas "graduales" de los tipos de interés, aunque considera "probable" que continúen a niveles más bajos que los esperados en el largo plazo.

Esta decisión coincide con la esperada por los mercados, que apostaban por que la primera subida de tipos desde junio de 2006 se diese antes de que acabase el año, especialmente tras las últimas comparecencias de Yellen en las que destacaba la mejora de los datos de empleo e inflación.

Esta subida de tipos pone fin a la decisión adoptada por el anterior presidente de la Fed, Ben Bernanke, que apostó en diciembre de 2008 por bajar los tipos de interés a mínimos históricos ante la situación de crisis económica que atravesaba el país.

Las gráficas clave para entender la decisión

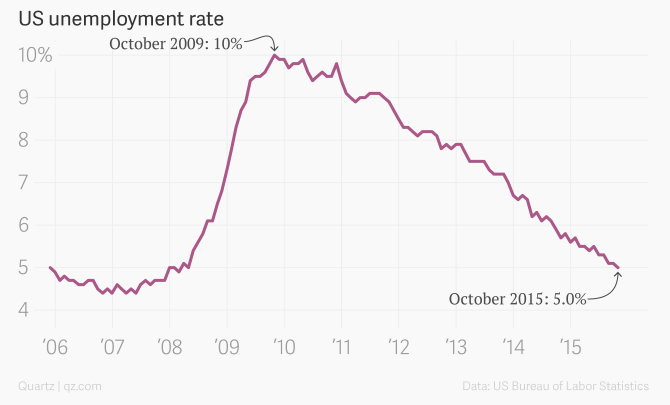

El principal indicador en el que se fija la Reserva Federal es el desempleo. En este sentido, la caída del paro a niveles del 5% ha sido un argumento clave a la hora de animar el debate sobre la subida de tipos.

El principal indicador en el que se fija la Reserva Federal es el desempleo. En este sentido, la caída del paro a niveles del 5% ha sido un argumento clave a la hora de animar el debate sobre la subida de tipos.

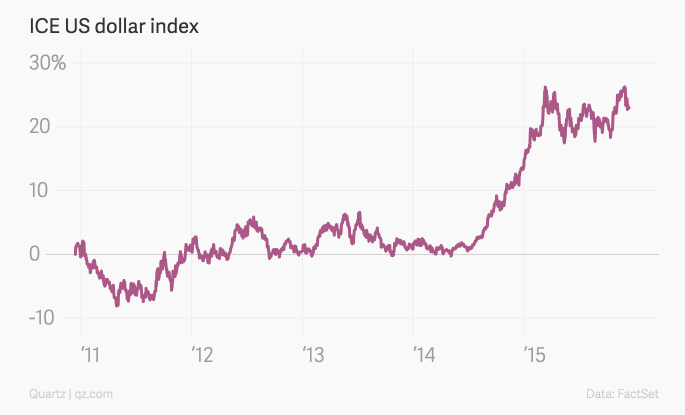

Una de las consecuencias inmediatas derivadas de esta subida será el encarecimiento de la divisa estadounidense, lo que se traduciría en exportaciones más caras, pero importaciones también más baratas.

Una de las consecuencias inmediatas derivadas de esta subida será el encarecimiento de la divisa estadounidense, lo que se traduciría en exportaciones más caras, pero importaciones también más baratas.

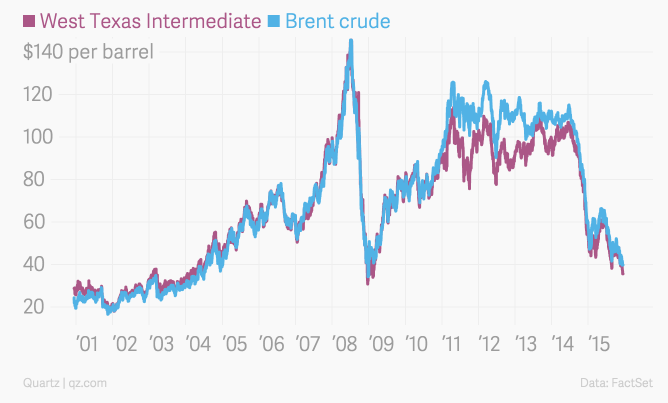

En lo tocante a la energía, una moneda más fuerte se traduce en un crudo más barato, ya que el precio internacional del petróleo se fija en la divisa estadounidense.

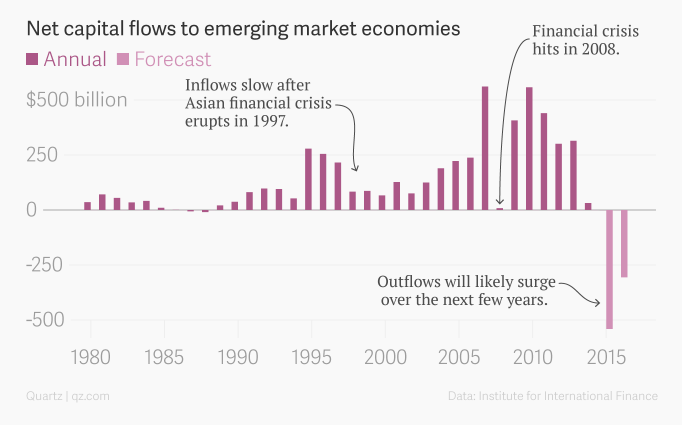

Sin embargo, un dólar al alza también reduce el atractivo de las economías emergentes, que vienen experimentando un enfriamiento en sus tasas de crecimiento y, como consecuencia, sufren una salida de capitales. Además, estas economías aprovecharon el crédito gratuito de la FED para endeudarse de forma muy sustancial en dólares durante los últimos años. La subida del billete verde encarecerá sus créditos y acelerará la fuga de capitales que empezaron a sufrir desde el momento en que Yellen avanzara la posibilidad de elevar los tipos.

Sin embargo, un dólar al alza también reduce el atractivo de las economías emergentes, que vienen experimentando un enfriamiento en sus tasas de crecimiento y, como consecuencia, sufren una salida de capitales. Además, estas economías aprovecharon el crédito gratuito de la FED para endeudarse de forma muy sustancial en dólares durante los últimos años. La subida del billete verde encarecerá sus créditos y acelerará la fuga de capitales que empezaron a sufrir desde el momento en que Yellen avanzara la posibilidad de elevar los tipos.