La pandemia ha agudizado los desafíos asociados a los altos niveles de endeudamiento público, cuya sostenibilidad futura está fuertemente ligada a las políticas del Banco Central Europeo. La contundente y rápida actuación del organismo encargado de la política monetaria ha evitado el resurgimiento de cualquier tipo de duda sobre la sostenibilidad de los históricamente elevados niveles de deuda. La compra de activos públicos a través del Programa de Compras de Emergencia de la Pandemia (PEPP) ha cubierto la mayor parte de las necesidades de financiación extraordinarias de 2020 a la vez que ha logrado situar toda la curva de rendimientos en mínimos históricos, minimizando los diferenciales entre países de la zona euro.

AIReF. “Observatorio de deuda”. Marzo de 2021

Los titulares se los llevan siempre las cifras del déficit (en 2020, más del 11%; y en 2021 se prevé que ronde el 8-9% del PIB si la cosa va bien) o el coste de los intereses (unos 32.000 millones para este año si se cumplen las previsiones de los PGE). Pero los países caen por las refinanciaciones.

Cuadrar las cuentas puede ser impopular. Pero si no tienes más remedio, lo haces. Si nadie te presta, no es que decidas equiparar ingresos y gastos. Es que no te queda otra.

Y lo mismo pasa con los intereses. Que sí, que parece que te ahogan. Pero no dejan de ser unos pocos puntos del PIB. Algo que es más palpable en estos momentos de políticas monetarias extraordinarias. En 2021, por ejemplo, “la carga financiera del Estado se ha visto reducida por sexto año consecutivo, situándose el gasto por intereses a finales de 2020 en el 2,3% del PIB. Desde mediados de 2012 el coste efectivo de financiación de la deuda de las Administraciones Públicas se ha reducido de manera sistemática hasta un total acumulado de 210 puntos básicos, lo que ha permitido reducir el gasto en intereses tanto en valor absoluto como en porcentaje sobre el PIB”.

Lo que no tiene una solución tan sencilla es lo otro. Lo que se da por supuesto. Lo que ni siquiera entra en los cálculos de los ministros de Hacienda o apenas es una nota al pie en las presentaciones de los Presupuestos. Lo que te lleva a la quiebra cuando las cosas vienen mal dadas: las necesidades reales de financiación.

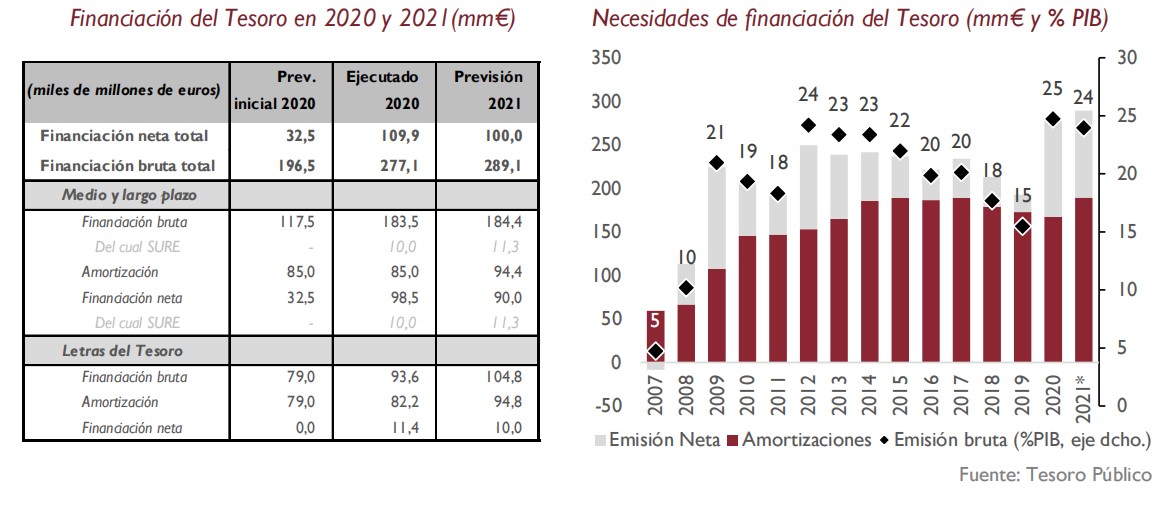

Miren los siguientes cuadros de la última actualización del Observatorio de Deuda de la AIReF publicado este jueves (por cierto, uno de los informes más importantes sobre la economía española y la salud de nuestras finanzas públicas; y, a pesar de su nombre, no muerde: es corto, de apenas ocho folios, fácil de leer y está muy bien estructurado para que sea accesible incluso a los no muy duchos en la materia).

“La emisión bruta (277 mm€) del Tesoro español registró en 2020 su máximo histórico tanto en términos monetarios como en relación con el PIB (25%)”. Para que no se nos olvide: en 2007, antes de la anterior crisis, esta cifra era del 5% del PIB.

En 2021, estaremos, más o menos, en las mismas. En realidad, sumaremos unos cuantos miles de millones de euros más de financiación bruta total como “consecuencia del aumento de la refinanciación y un mayor uso de los instrumentos de corto plazo”. Aunque esperamos que el peso de esa financiación bruta en relación al PIB sea un poco más bajo (24% del PIB, no se crean) por el crecimiento de éste.

O lo que es lo mismo: el Tesoro tendrá que colocar unos 290.000 millones de euros en el mercado este año. Pero sólo 100.000 millones corresponden al déficit, a lo que gastaremos de más respecto a nuestros ingresos.

¿Y los otros 190.000 millones? Pues lo que vence y no pagamos. O, mejor dicho, lo que pagamos con una mano y volvemos a pedir prestado con la otra. Patada p’alante. Que nadie lo mira mucho porque parece como si los estados fueran a tener acceso a financiación porque sí. Para cualquier empresa o familia, esta cifra es muy relevante. Se te agota el plazo del préstamo que pediste y lo primero es preguntarte si podrás abonar el principal, si tendrás crédito para renovarlo, qué opciones se presentan en cada caso... De hecho, lo más sano es cancelarlo. Lo que demuestra que de verdad eres solvente y no necesitas la respiración asistida de la deuda para sobrevivir.

Pero estas reglas no valen para los estados. Cuando decimos que “baja la deuda” no es porque baje. Es que sube el PIB. Y el resultado final deuda/PIB es más reducido. Pero no porque hayamos amortizado nada, que no lo hacemos.

¿Y por qué no valen esas reglas? Porque en condiciones normales los estados encuentran quien les financie lo que sea. O se financian ellos mismos.

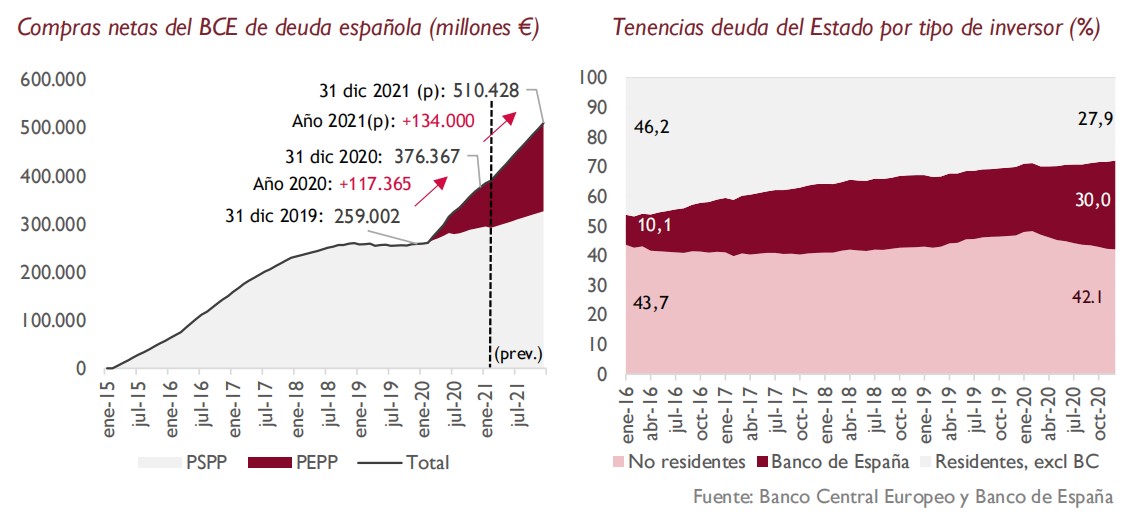

Otra combinación de gráfico+párrafo del Observatorio que lo explica muy bien:

Los distintos programas de compras de activos públicos del BCE iniciados en 2015 e intensificados en 2020 han convertido al Banco de España en uno de los principales tenedores de la deuda pública española, incrementando su cuota de participación en el total de la deuda en 20 puntos en los últimos cinco años hasta el entorno del 30%. A lo largo de 2020 el BCE ha realizado compras netas de deuda española por un importe superior al 100% de las necesidades de financiación neta. Del mismo modo, se espera que en 2021 lleve a cabo compras por un importe superiora las necesidades netas del año.

Luego, nos explicará Calviño que si la prima de riesgo está contenida. Nos felicitaremos porque no hay presiones en los mercados de deuda soberana. Diremos que menuda diferencia con la crisis de 2010-2012, cuando Grecia, Italia, Portugal o España estuvieron al borde de la quiebra.

¿Quién nos financia en la práctica comprando más del 100% de nuestras necesidades netas? Nuestros socios. El BCE. Que es como decir Alemania, aunque también deberíamos decir Holanda, Austria, un poco Francia... Es lo que tiene compartir moneda y banco central. El euro es una divisa (como todas en el mundo actual) que se sostiene sobre la capacidad productiva de las empresas y trabajadores de sus países miembros. Y sobre la capacidad de los estados de cobrarles impuestos a esas empresas y trabajadores. Y no hablamos de Merkel, Macron o Rutte, sino de sus contribuyentes.

“La sostenibilidad futura”

Por eso, la AIReF dice que la “sostenibilidad futura” de la deuda española está “fuertemente ligada a las políticas del Banco Central Europeo”. Que es algo que me imagino que todos sabemos, pero que casi nunca decimos en voz alta. Porque parecería como si fuéramos un país menor de edad, no del todo soberano. Las pensiones, la renta básica, el rescate de Plus Ultra y las subvenciones absurdas que vamos a dar para obras que no necesitamos: todo eso, lo pagamos porque nuestros vecinos ricos compran o avalan nuestra deuda. Porque si nosotros solos tratásemos de colocar esos 290.000 millones.. ni de broma íbamos a encontrar a 290.000 pardillos a los que enchufárselos (desde luego, no al tipo de interés que pagamos en la actualidad). Incluso los que ahora nos compran dejarían de hacerlo si no contásemos con el aval del euro y el BCE.

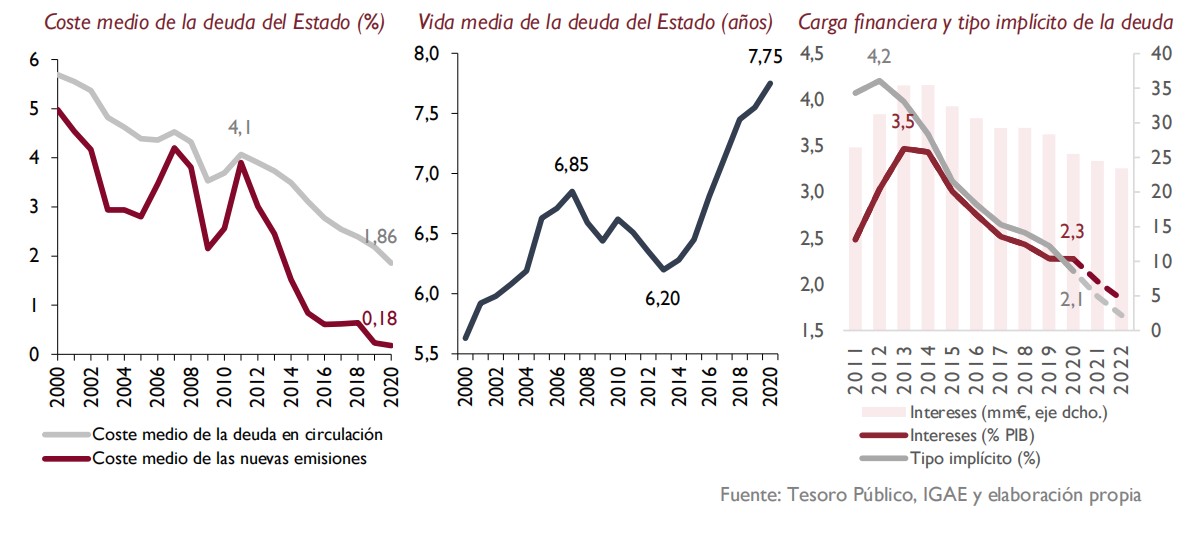

La buena noticia es que hemos aprovechado el regalo. Miren estos gráficos:

En 2020, se ha seguido reduciendo el coste de financiación, registrándose un nuevo mínimo histórico. En concreto, el coste medio de la Deuda del Estado en circulación se ha situado en el 1,86%, por debajo del 2,19% al que cerró 2019. El coste medio de las nuevas emisiones, por su parte, se ha reducido hasta el 0,18%, frente al 0,23% de 2019.

Nos financiamos más barato y hemos alargado los plazos de la deuda. Nos hemos curado en salud por si vienen mal dadas. Más del 50% de la deuda colocada en 2020 se emitió con tipos negativos. No nos hemos visto en otra igual.

Y eso que hay riesgos muy relevantes a medio plazo. El más importante, “el aumento del gasto sanitario y en pensiones como consecuencia del envejecimiento de la población. Un mayor gasto estructural que no sea cubierto con ingresos adicionales conllevará un incremento muy significativo del endeudamiento desde unos niveles históricamente ya muy elevados”. Aunque tampoco parece que por aquí estemos haciendo demasiado.

El protectorado

Depender de Alemania no es tan malo. Es lo que en su día pedía, de forma bastante cínica, Varoufakis para Grecia. Una especie de protectorado en el que los contribuyentes germanos pagaban y los gobiernos helenos hacían alguna reforma (pocas y a regañadientes) para cumplir el expediente.

Porque, además, hasta ahora los que se han ido llevando el gato al agua son las colonias, no la metrópoli. Si a alguien favorece la política ultraexpansiva del BCE es a los que no pueden endeudarse por su cuenta: Italia, España... En 2010-12 no nos vimos en una situación a la argentina porque teníamos el euro. Imagínense a Zapatero en aquellos años, sin moneda única y sin la presión de Bruselas. A cambio, les hemos prometido reformas que luego no hacemos. También les hemos dicho que nos gastaremos el dinero del fondo de reconstrucción en actividades productivas y en mejorar nuestro potencial de crecimiento. ¡Y se lo han creído!

En alguna otra ocasión he dicho el problema no es que nos pongan demasiadas condiciones. ¡El problema es que apenas nos controlan! Mucho “bla, bla, bla...” pero nos dan el dinero y se olvidan de nosotros. Firmaría porque nos mandasen un virrey como ministro de Economía. Peor que los nuestros no lo iba a hacer. No creo que eso ocurra. Seguiremos con este juego unos años. Y un día, se cansarán: por unas elecciones en las que saque un gran resultado un partido euroescéptico, porque repunte la inflación de forma inesperada, porque el Brexit salga bien y alguno quiera mirarse en el espejo inglés... El motivo puede cambiar, pero el resultado será el mismo: nos darán la independencia.

Entonces tendremos que financiar 290.000 millones por nosotros mismos. Con una nueva peseta o con un euro en el que se ha terminado la barra libre. ¡¡Ya verán qué risa!!

Sí, sería mejor ser un país soberano y responsable. Fuera de la UE se puede ser Argentina... pero también Suiza. Llegados a este punto y viendo las opciones reales que tenemos sobre la mesa (que son las que los votantes españoles hemos elegido), ser una colonia alemana no parece la peor de nuestras alternativas.