El Instituto Internacional para la Investigación Monetaria, centro adscrito a la Universidad de Buckingham que avanzó en 2020 la crisis inflacionista de 2022, ha producido un interesante informe en el que analiza la evolución de la masa monetaria (M3) en las principales economías de Occidente, con la mirada puesta en determinar los factores que nos han conducido al actual escenario.

Entre 2016 y 2018, la masa monetaria creció un 12,4% en Estados Unidos, un 14,1% en la Eurozona, un 15,8% en Reino Unido y un 8,8% en Japón. Por lo tanto, solo el área monetaria nipona exhibió tasas de crecimiento algo más moderadas, mientras que el resto de casos analizados exhiben una clara tendencia expansiva en un periodo en el que no había ni pandemias, ni recesiones, ni crisis financieras, ni guerras.

Si a continuación evaluamos el periodo comprendido entre 2019 y 2021, la tasa de crecimiento de la masa monetaria arroja un crecimiento acumulado del 45% en Estados Unidos, del 25,2% en la Eurozona, del 26% en Reino Unido y del 13,9% en Japón. El dato para el país norteamericano más que triplica los niveles observados en el trienio anterior, mientras que la Eurozona y Reino Unido presentan aumentos algo menos acusados, pero notablemente mayores que en el periodo anterior.

En términos anuales, la tasa de crecimiento de la masa monetaria para Estados Unidos saltó del 4% entre 2016 y 2018 al 13,2% entre 2019 y 2021. Para la Eurozona, este mismo indicador subió del 4,5% al 7,8% a lo largo de los dos trienios estudiados. En el caso de Reino Unido, el crecimiento fue del 5% al 8%. Por último, Japón experimentó un aumento del 2,8% al 4,4%.

El ‘tsunami’ monetario del BCE

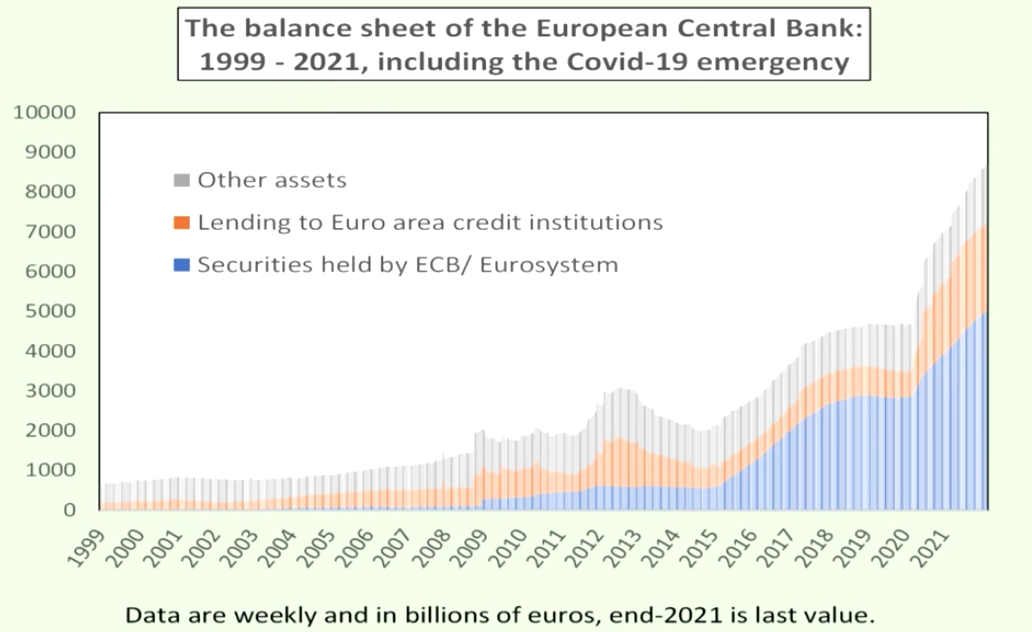

En clave europea, el balance del BCE es ahora 240 veces mayor que al comienzo de la Eurozona, en 1999, y 50 veces mayor que al final de 2007, cuando estalla la Gran Recesión. En paralelo, la financiación ofrecida a entidades financieras, que a priori debería darse solamente cuando se den problemas puntuales de liquidez, se ha multiplicado por doce desde 1999 y por seis desde la quiebra de Lehman Brothers.

La deuda, correa transmisora

Para un país como España, cuya política en este campo depende del Banco Central Europeo, la única fórmula capaz de moderar el efecto de la expansión monetaria es minimizar malas prácticas como el recurso sistemático al endeudamiento. En este sentido, no podemos obviar que el gobierno de Pedro Sánchez ha aumentado las obligaciones del Tesoro en más de 230.000 millones de euros, monto que ha sido asumido casi en su totalidad por parte del Banco Central Europeo, a través de su programa de compra de activos.

En la medida en que el grueso del déficit se "monetiza", la economía termina operando con niveles artificiales de gasto público, que no solo se apoyan en la obtención de recursos tributarios sino que también beben de esa "monetización" que, de facto, está teniendo lugar. Y, como es lógico, esa inyección de más de 230.000 millones ha terminado produciendo un problema de inflación como el que estamos viendo ahora.

En los próximos meses, el BCE debería normalizar su política monetaria, replegando el programa de compras y planteando posibles subidas de tipos como las que ya vemos al otro lado del Atlántico. En paralelo, esto puede suponer que el gobierno de España se vea obligado a reducir su ritmo de endeudamiento, puesto que ya no contará con dicho "salvavidas". De darse ambas cuestiones, la deriva inflacionista podría empezar a contenerse, pero no sin antes arrasar la riqueza de los españoles, que en 2021 y 2022 perderán decenas de millones de euros de poder adquisitiva, por la devaluación de sus ingresos y sus ahorros, tendencia que podrá extenderse de 2023 en adelante en caso de que no se normalice la política monetaria y se aborde el problema del déficit fiscal, principal correa transmisora de las inyecciones de dinero del BCE.