La inflación y la presión fiscal desangran la economía. Y lo hacen de manera evidente. Cada día son más los indicadores que deterioran las previsiones para los próximos meses y años. El problema de las subidas generalizadas de precios ya no son transitorias, como señalaron desde Christine Lagarde a Luis de Guindos pasando por Nadia Calviño, sino que ha llegado para quedarse y ya produce fuertes distorsiones en el mercado.

Es más, comenzamos a conocer algunos datos que nos invitan a pensar que la situación, lejos de mejorar, amenaza con empeorar. Son indicadores silenciosos, de los que no suele incluir el Ejecutivo en sus pronósticos para el año que viene —que, por supuesto, son de robusto crecimiento, líder en Europa— pero que evidencian que la economía se gripa.

La bolsa adelanta el desastre

Uno de los primeros indicadores que debería activar las luces de alarma es la fuerte corrección en los mercados financieros que, como suele decirse, adelantan o descuentan dificultades venideras. El Ibex 35 acumula una caída en lo que va de año del 13%. Si miramos en tasa interanual la caída es del 15,7%.

Otras referencias internacionales como el Dow Jones de industriales o el S&P 500 están registrando pérdidas similares. El Dow Jones, en concreto se deja un 14,2% en el último año. El S&P 500, más de un 18%.

Uno de los mercados que más subió en los últimos 10 años y que está sufriendo una corrección más aguda ahora es el índice tecnológico Nasdaq, que acumula una caída en el último año del 27,9%.

En Europa el Dax alemán pierde en el último año un 17,88%

Sólo observando los dibujos del comportamiento de los mercados en el último año se observa la tendencia a la corrección. Es decir, el descuento que hacen los mercados de las dificultades, las vacas flacas, que se ven en el horizonte cercano, el próximo año.

El peor repunte de quiebras desde 2012

¿Y por qué el Gobierno dice que tendremos un fuerte crecimiento, que lideraremos Europa, y los mercados consideran que la recesión está a la vuelta de la esquina? Quizá porque el Gobierno no mire o no quiera mirar estadísticas y comportamientos que sí miran las empresas que cotizan en los distintos mercados internacionales.

Es más, esta semana nos desayunábamos con algunas informaciones que invitan a pensar que ese movimiento de corrección que puede desembocar en una fuerte recesión está a la vuelta de la esquina.

Centrados en nuestro país, vemos que los concursos de acreedores han crecido sólo en el mes de septiembre un 90%. Comienzan a oler buena parte de las empresas zombi que se metieron debajo de la alfombra de la moratoria concursal durante la pandemia y que no han logrado salir de la situación de concurso durante lo que el Gobierno llama "recuperación". Así, sólo en el mes de septiembre se contabilizaron un total de 718 insolvencias, un repunte del 90,5% respecto al mes de septiembre de 2021. Se trata del mayor repunte de los últimos 10 años. Recordemos que hace 10 años estábamos todavía drenando los terribles efectos del estallido de la burbuja inmobiliaria. Todavía no tenemos aprobada la nueva Ley concursal pero la moratoria por el coronavirus terminó en junio, por lo que ahora las empresas que no puedan satisfacer sus obligaciones con acreedores tendrán que presentar concurso voluntario.

El fuerte encarecimiento de los costes de producción, unido al rápido endurecimiento de las condiciones de acceso al crédito, avanzan según los expertos que estas insolvencias seguirán creciendo.

Tensión en las hipotecas

La fuerte subida del euríbor amenaza a más del 50% de las hipotecas concedidas en España a tipo variable. No obstante, el sector quiere quitarle hierro a esta situación y señala que sólo el 16% del saldo total de hipotecas en España está comprometido, ya que alrededor de un cuarto están concedidas a tipo fijo y del 50% restante se firmaron con un euríbor superior y se han amortizado buena parte de los intereses. Sin embargo, señalan con preocupación a las hipotecas firmadas a tipo variable en los últimos cinco años. Hablamos de cerca de un millón de hipotecas por 82.200 millones de euros, un 16% del saldo vivo.

Rápido deterioro de las previsiones económicas

Otro indicador evidente ha sido la súbita caducidad de los PGE presentados por el Gobierno, elaborados sobre unas previsiones de crecimiento irreales, y que han sido enmendadas por organismos como Banco de España, BBVA, AIReF o Funcas apenas unas horas después de aprobarse.

El Banco de España prevé un crecimiento para 2023 del 1,4%, la AIREF del 1,5%, el BBVA Research del 1%, mientras que las cajas de ahorro recortan todavía mása ese crecimiento hasta el 0,7%. El Gobierno insiste en que creceremos por encima del 2%.

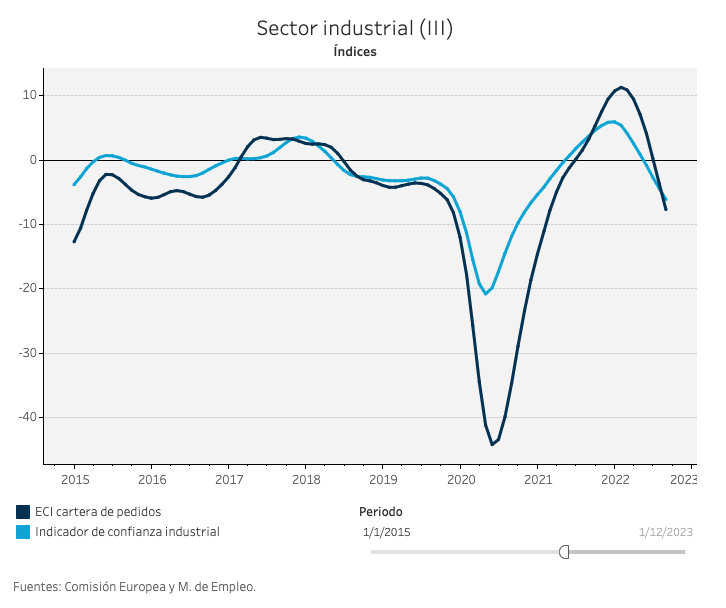

Pedidos industriales en caída libre

Otro de los indicadores que invitan al pesimismo es el que avanza la profunda crisis que se avecina en la industria nacional. La cartera de pedios industriales caía en septiembre un 7,74%, mientras el indicador de confianza industrial también sufre una fuerte corrección a la baja del 6,17%.

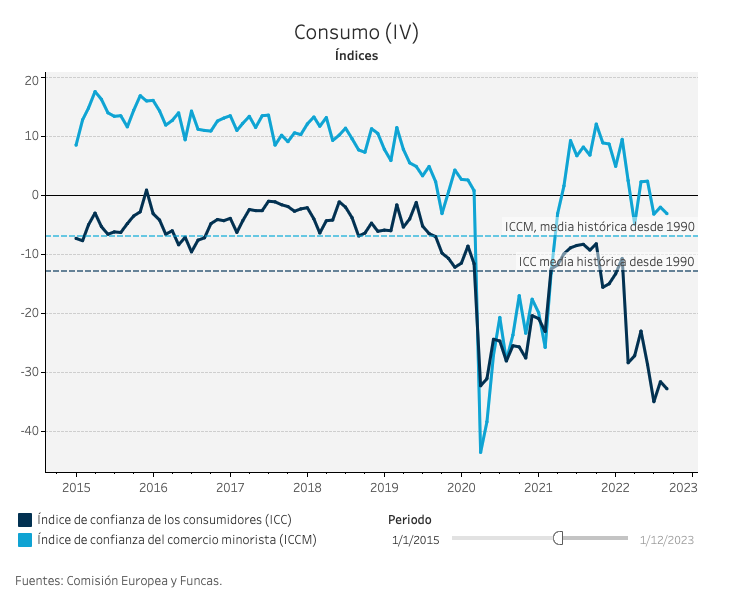

En lo que se refiere al consumo, las caídas son más pronunciadas. En el caso del índice de confianza del consumidor que ofrece Funcas con fuentes de la Comisión Europea cae notablemente por debajo de lo registrado durante la pandemia. Se desploma un 32,9%.

Otros datos relevantes

Con la inflación en el entorno del 10% en Europa (por encima del 8% en España), la inflación de la industria por encima del 40% en España y el euro depreciándose a gran velocidad (hoy el euro se cambia a 0,97 dólares) frente al dólar, es más que previsible que los bancos centrales sigan subiendo los tipos de interés en el corto y medio plazo.

La consecuencia inmediata de esta política es la restricción del crédito en la economía y la entrada en recesión. Pero el Gobierno parece inasequible al desaliento y sigue diciendo que seguiremos encabezando el crecimiento en Europa. Con un pequeño detalle, esa fortaleza no nos permite volver todavía a los niveles de riqueza previos a la pandemia, cosa que sí han logrado los países de nuestro entorno.

Sánchez ya ha dejado claro que un medio crítico como este es un obstáculo. Nos halaga pero necesitamos tu ayuda para demostrarle que lo que dice es cierto. Hazte socio del Club LD.