La tragedia griega sigue su curso. Septiembre será un mes clave, no sólo para el euro sino para el futuro político de la canciller germana, Angela Merkel, tal y como avanzó Libre Mercado. Aunque la crisis del euro acaba de superar su primera gran prueba de fuego este mes, aún quedan varias citas y asuntos importantes por dilucidar en las próximas semanas, de cuya resolución dependerá en gran medida el futuro de Grecia.

El Tribunal Constitucional de Alemania acaba de ratificar este miércoles la legalidad del rescate heleno, aunque su fallo podría obligar a modificar una vez más las reglas de juego acordadas el pasado julio por el Eurogrupo. Sin embargo, a finales de septiembre el Parlamento alemán tendrá que dar luz verde a la ampliación y flexibilización del actual Fondo de rescate europeo y, por el momento, Merkel se está enfrentando a una auténtica revolución entre las filas que conforman su Gobierno. Se espera que la votación sea muy ajustada y, de hecho, no se descarta que Merkel logre sacar su plan adelante con el apoyo de los grupos de la oposición, lo cual podría provocar una crisis política en su coalición. Además, la inmensa mayoría de los alemanes rechaza ampliar el Fondo.

Por otro lado, la negociación entre la troika -autoridades internacionales- y Atenas ha estado paralizada en los últimos días tras la negativa de Grecia a aplicar nuevos recortes para cumplir con su objetivo de reducción de déficit para 2011. En este sentido, el ministro de Finanzas germano, Wolfgang Schäuble, advirtió el martes a Atenas de las consecuencias que tendría dicho incumpimiento. Y es que, Alemania se niega a abonar el próximo plazo de ayudas a Grecia si no aplica nuevos ajustes presupuestarios. "Esto se debe saber en Grecia. No existe margen alguno para la toma de decisiones".

Ante tal advertencia, parece que en las últimas horas Atenas ha decidido dar marcha atrás. El ministro de Finanzas griego, Evangelos Venizelos, se comprometió ayer a acelerar las privatizaciones y las medidas para reducir el tamaño del sector público. La Comisión Europea ha celebrado este miércoles dicha decisión y ha ofrecido retomar las negociaciones para desbloquear el siguiente tramo del actual rescate, por valor de 8.000 millones. Grecia necesita la aprobación de la troika para recibir el nuevo tramo del rescate de 110.000 millones de euros aprobado el año pasado y cuyo pago estaba previsto para finales de septiembre.

Tras este movimiento del Ejecutivo griego, Olli Rehn, comisario de Asuntos Económicos, ha anunciado que esta misma semana el equipo de inspectores internacionales volverá a Atenas a seguir trabajando en el segundo plan de rescate. Con estas declaraciones se intenta calmar a los mercados y dar la imagen de que no hay una ruptura total entre la troika de la UE, el BCE y el FMI por un lado y el Gobierno heleno por otro.

Exigencia de avales

Aun así, todavía se mantiene la problemática sobre la exigencia de avales para seguir prestando dinero que plantea Finlandia y el acuerdo que debe alcanzar Grecia con sus acreedores sobre el canje de bonos que establece el segundo plan de rescate. Atenas exige que el 90% de sus prestamistas acepte las condiciones de esta refinanciación -que implica una default "suave" o parcial-, pero por el momento tan sólo ha aceptado el 75%, según las últimas informaciones disponibles al respecto.

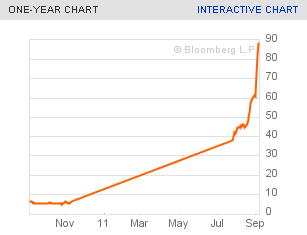

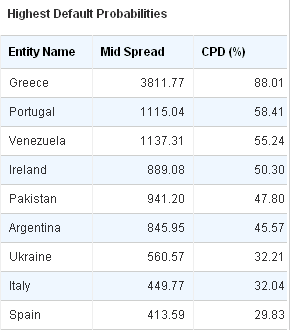

La cuestión es que la creciente incertidumbre de las últimas semanas hace que Grecia se mantenga en una situación límite. Así, al menos, lo están interpretando los mercados. La rentabilidad del bono heleno a 1 año supera ya el 80% -este miércoles ha llegado a superar el 90%- y el de dos años el 50%. ¿Y esto qué significa? La probabilidad de quiebra pura y dura y consiguiente salida del euro a un año vista roza el 90%, según el mercado de credit default swaps (CDS), un seguro para proteger inversiones en caso de impago.

Actualmente, es el país con mayor riesgo de impago del mundo, tras Portugal, Venezuela e Irlanda. Italia se sitúa en el noveno puesto del ránking justo por delante de España, que se mantiene en el décimo puesto de la lista, con casi un 30% de probabilidad.

De hecho, Grecia también lidera este particular ránking a dos años vista. Sus bonos a dos años cotizan con un interés superior al 50%, por encima de lo que el mercado exige a Portugal y Venezuela.

Ante tal situación no es de extrañar que algunos bancos y analistas empiecen a barajar los posibles efectos que conllevaría la salida de la Unión Monetaria. En concreto, el banco suizo UBS acaba de elaborar un informe en el que estima el coste económico y social de tal panorama, con unas conclusiones dramáticas: default estatal y empresarial, colapso financiero, un coste de hasta el 50% del PIB y grave caos social.

En el caso particular de Grecia, el regreso al dracma (o la moneda nacional que determine Atenas) conllevaría una devaluación próxima al 60% respecto al euro, tomando como referencia el precedente de Argentina.

El default soberano y la consiguiente devaluación implicaría a su vez un fuerte encarecimiento del crédito, debido a que se dispararía aún más la prima de riesgo del país y la banca permanecería paralizada. El prohibitivo coste que alcanzaría el capital impactaría de forma directa sobre el tejido empresarial heleno en forma de impagos masivos que redundarían, a su vez, en la insolvencia de la banca, tal y como detalla Forbes. El sistema financiero colapsaría por completo

Por ello, el coste de la recapitalización bancaria correría a cargo de los depositantes. Es decir, la devaluación monetaria implicaría la imposición de un estricto control de capitales o un corralito bancario temporal para evitar la retirada masiva de depósitos nominados en euros. La conversión de euros a dracmas, vía incautación del 60% del valor de los depósitos nominados en euros, permitiría la supervivencia del sistema financiero. Por último, el comercio exterior sería otro de los grandes porjudicados, ya que la importación de bienes y servicios se encarecería de forma sustancial.