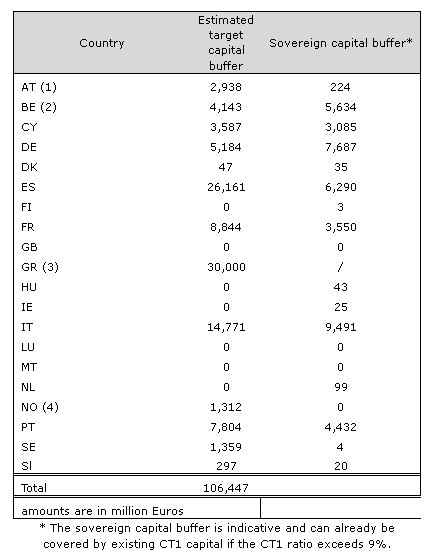

Las nuevas pruebas de resistencia elaboradas por la Autoridad Bancaria Europea (EBA) arrojan unas necesidades de capital extra de 106.400 millones de euros para las grandes entidades sistémicas europeas (unas 60), con el fin de elevar la ratio de capital de máxima calidad (Core Tier 1) al 9% frente al 5% exigido en los stress test del pasado julio.

Los líderes europeos han acordado en la Cumbre extraordinaria de este miércoles que las entidades se recapitalicen antes del 30 de junio de 2012. En primer lugar, deberán recurrir al mercado privado, si no logran los fondos necesarios, tendrán que pedir ayudas nacionales y, en caso de que el Estado miembro no pueda prestarlas, podrán recurrir al actual Fondo de rescate de la UE como "último recurso". Los bancos deberán alcanzar esta nueva exigencia de capital del 9% tras valorar a precio de mercado la deuda pública que guardan en su cartera.

Hasta que no logren el capital exigido, las entidades estarán sujetas a "limitaciones por lo que se refiere al pago de dividendos y bonus", según figura en las conclusiones aprobadas por los jefes de Estado y de Gobierno de los 27.

España es el segundo país con mayores necesidades de recapitalización (26.161 millones de euros), sólo por detrás de Grecia (30.000 millones). Los bancos italianos necesitarán 15.000 millones de euros, mientras que las necesidades de capital de Alemania ascienden a 5.100 millones y las de Francia a 8.800 millones. De este modo, bancos españoles y griegos acaparan casi el 53% de las nuevas necesidades de capital de los grandes bancos europeos.

Cinco bancos españoles

Según la Autoridad Bancaria Europea (EBA), las entidades españolas afectadas son el BBVA, Santander, CaixaBank, Bankia y Popular. La cifra de 26.161 millones calculada para estos grandes bancos incluye 6.200 millones de euros por la depreciación de deuda soberana. La depreciación aplicada sería inferior a un 3% en el caso de los bonos españoles, valorada a precios de mercado a fecha del 30 de septiembre de 2011, según Moncloa.

Pese a ello, el Gobierno español reduce estas necesidades hasta los 17.000 millones de euros una vez que se admitan como capital de calidad los bonos convertibles. Las entidades españolas "cuentan con unas obligaciones obligatoriamente convertibles por un importe de alrededor de 9.000 millones, que podrán utilizar para cumplir con sus nuevas obligaciones", afirma Moncloa en un comunicado.

Las necesidades adicionales de capital para Santander y BBVA alcanzan los 22.057 millones de euros, el 84,3% del total de 26.161 millones de déficit de los cinco grandes bancos españoles, según los nuevos criterios establecidos por el supervisor europeo. En concreto, el banco cántabro precisa un total de 14.970 millones de euros, el 57,2% del total, mientras que la entidad presidida por Francisco González requiere 7.087 millones, el 27% de la cifra global. Por detrás se sitúa Banco Popular, con 2.362 millones, lo que representa el 9,02% del total, seguido de Bankia, con un déficit de 1.140 millones, el 4,3%, mientras que las necesidades de La Caixa ascienden a 602 millones, el 2,3% del total.

Cumplirán "por sus propios medios"

La Asociación Española de Banca (AEB) asegura que los bancos españoles están en posición de cumplir "por sus propios medios" con las nuevas exigencias de capital "en los plazos establecidos". Sin embargo, la patronal bancaria considera que dichas exigencias son "arbitrariamente altas", se apartan de las normas establecidas, generan incertidumbre y restan credibilidad a los distintos ejercicios de resistencia llevados a cabo y a los parámetros utilizados en ellos.

Además, la AEB criticó que los nuevos requerimientos ponen "en duda" la calidad de activo libre de riesgo de la deuda de países solventes de la Eurozona, minan la confianza en los mismos y debilita la estabilidad financiera tanto a nivel nacional como de la zona euro en su conjunto.

El consejero delegado del Banco Santander, Alfredo Sáenz, dijo este jueves que la entidad superará "holgadamente", sin ampliaciones de capital y sin modificar su política de dividendos, los nuevos requerimientos de capital, y que incluso prevé alcanzarlos en diciembre. Mientras, el director financiero de BBVA, Manuel González Cid, señaló que "tenemos colchones de capital como para afrontar con absoluta tranquilidad los nuevos requerimientos de capital". Afirmó que "no habrá ningún tipo de problema", hasta el punto de que BBVA mantendrá su política de dividendos "sin alterar nada [...] El BBVA va a ser unos de los bancos más capitalizados de la UE en junio de 2012", sentenció sin ambages.

En ningún caso se contempla la necesidad de recurrir a dinero público. Así, la misnitra de Economía, Elena Salgado, se mostró convencida de que los cinco grandes bancos españoles no recurrirán a las ayudas públicas para hacer frente a los nuevos requerimientos de capital de la Unión Europea. "El convencimiento del presidente y el mío es que los bancos van a hacer lo posible para no tener que usarlo (dinero público), pero quienes tienen que decirlo son los bancos".

Por último, el Banco de España afirmó que los bancos españoles "aspiran" a cumplir con las exigencias de capital de la Unión Europea (UE) mediante su propia capacidad de generar capital y sin la necesidad de acudir a los fondos públicos, según informa el organismo en un comunicado. Considera, además, que este cálculo es "provisional", ya que el definitivo sólo se podrá hacer hacia mediados de noviembre, cuando se disponga de las cifras definitivas de capital y de exposición soberana a fecha 30 de septiembre de 2011.