El presidente de la Reserva Federal de EEUU (FED), el honorable Ben Bernanke, ha impartido una serie de cuatro lecciones en la Escuela Universitaria de Negocios George Washington (GWU) entre los días 20 y 29 de marzo, con el título La Reserva Federal y la crisis financiera. La treintena de alumnos asistentes al curso de 1,5 créditos recibió a Bernanke con un discreto aplauso ya que, según informa USA Today, se les había "animado a aplaudir respetuosamente".

Orígenes y misión de la Reserva Federal

La primera lección se centró en "lo que hacen los bancos centrales, el origen de la banca central en los Estados Unidos y la experiencia de la FED durante la Gran Depresión".

Al inicio de su presentación (página 6), Bernanke afirmó que un "banco central no es un banco comercial ordinario sino una agencia gubernamental". Ningún alumno levantó la mano para preguntarle desde cuándo había cambiado la FED radicalmente de opinión sobre sí misma. Y es que, cuando periodistas de Bloomberg News y Fox Business quisieron acceder a los documentos secretos de la FED, ésta se negó alegando no estar sujeta a la Ley de Libertad de Información, precisamente, por no ser una agencia gubernamental.

Más allá de sus problemas de identidad, la FED es propiedad de 12 bancos federales, como su propia web indica. Y, como cualquier banco ordinario, y a gran diferencia de las agencias gubernamentales, puede alardear de un desaforado ánimo de lucro. No en vano, sus beneficios superaron los 77.000 millones de dólares en 2011.

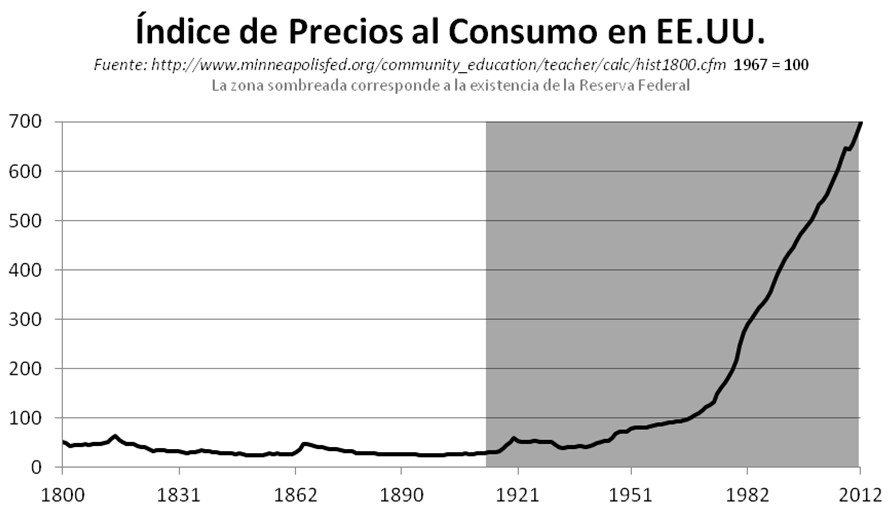

En cuanto a la misión de los bancos centrales, Bernanke explicó lo siguiente (página 7): "Todos los bancos centrales se esfuerzan por conseguir una inflación baja y estable". El primer problema aquí es que, por inflación, en este contexto, se entiende un aumento generalizado del nivel de precios. Por bajo que sea, un aumento porcentual anual constante es, por definición, un aumento exponencial de los precios. Pero Bernanke no dice "precios bajos y estables".

Incluso dando por buenos los datos oficiales de inflación, aquejados de graves defectos, es evidente que los esfuerzos de la Reserva Federal para conseguir una inflación "baja y estable" no producen resultados tan deseables como podría parecer. Véase el siguiente gráfico, donde puede apreciarse un índice de precios estable, hasta que a finales de diciembre de 1913 se crea la FED (zona sombreada) y los precios empiezan a inflarse exponencialmente, o sea, "una inflación baja y estable", según Bernanke.

Pánicos financieros

Por otro lado, trató de ilustrar la aparición y naturaleza de los pánicos bancarios haciendo referencia a la película ¡Qué bello es vivir!, que pocos alumnos habían visto. Según indicó (página 11), estos procesos son provocados "por una repentina pérdida de confianza en una o más instituciones financieras, llevando a que el público deje de financiar esas instituciones mediante, por ejemplo, depósitos".

Brilló por su ausencia la explicación de por qué de repente los clientes dejan de confiar en su banco. Tampoco se molestó en esclarecer cómo sobrevivían los bancos comerciales antes de la aparición de la banca central si una falta de confianza repentina inexplicable los ponía en apuros. Así, por ejemplo, los analistas de QB Asset Management Lee Quaintance y Paul Brodsky consideran que los pánicos se dan cuando una parte de la población se percata "de que no hay suficiente dinero en existencia para respaldar el crédito pendiente".

Prestamista de última instancia

Así que para "detener el pánico, los bancos centrales han de actuar como prestamista de última instancia", añadió (página 13). Aquí el presidente de la FED no dudó en citar el aforismo "todavía relevante" -según él- del inglés Walter Bagehot referente a la actuación apropiada de los bancos centrales durante las crisis: "Presta libremente, contra buenas garantías, a tipos punitivos".

Después de haber destinado más de 16 billones de dólares en préstamos secretos, según una auditoría limitada de la GAO, nadie podrá negarle a la FED su cumplimiento con lo de "presta libremente". Pero ningún alumno de la prestigiosa Universidad le preguntó cómo puede hablar de buenas garantías cuando lleva cuatro años inflando el balance de la FED con activos de ínfima calidad. Tampoco le preguntaron cómo puede considerar relevante la regla de prestar "a tipos punitivos" cuando, en realidad, está prestando a menos del 1% (los tipos más bajos de la historia de la institución).

Claramente, la FED incumple de forma explícita dos de los tres principios de la Regla de Bagehot. Por si fuera poco, como dice el economista George Selgin en un demoledor artículo titulado Anti-Bernanke, el presidente de la FED "menciona el trabajo de Bagehot, pero sólo para recitar las reglas para prestar en última instancia. Permite así que todos esos estudiantes inocentes de la GWU supongan [como era seguramente su intención] que Bagehot consideraba que la banca central era una cosa estupenda".

Nada más lejos de la realidad. El inglés detestaba la banca central, pero consciente de que su desaparición no era factible elaboró estas famosas recomendaciones para, al menos, limitar los destrozos. En palabras del propio Walter Bagehot: "Estamos tan acostumbrados a un sistema bancario, dependiente de un banco único para su función cardinal, que difícilmente podemos concebir otro. Pero el sistema natural -el que habría aparecido si el Gobierno hubiese dejado a la banca en paz- es el de muchos bancos de igual o no muy diferente tamaño".

Bagehot criticó claramente a la banca central, que consideró una monarquía antinatural: "No hay ninguna tendencia a la monarquía en el algodón; ni, donde se ha dejado libre a la banca, existe tampoco tendencia alguna a una monarquía en la banca". Y añadió: "Una república con muchos competidores [...] es la constitución de cada negocio si se le deja en paz, y de la banca tanto como de cualquier otro. Una monarquía en cualquier negocio es un signo de alguna ventaja anómala y de alguna intervención externa".

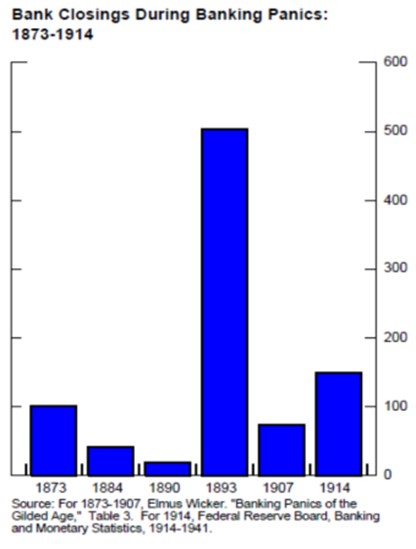

Según Bernanke (página 20): "Los pánicos financieros de 1873, 1884, 1890, 1893 y 1907 provocaron cierres de bancos, pérdidas para los depositantes e inversores y frecuentes desaceleraciones de la economía en general". Afirmación que ilustra con un gráfico de los cierres bancarios de 1873 a 1914. En la página siguiente, Bernanke vuelve a enseñar exactamente el mismo gráfico.

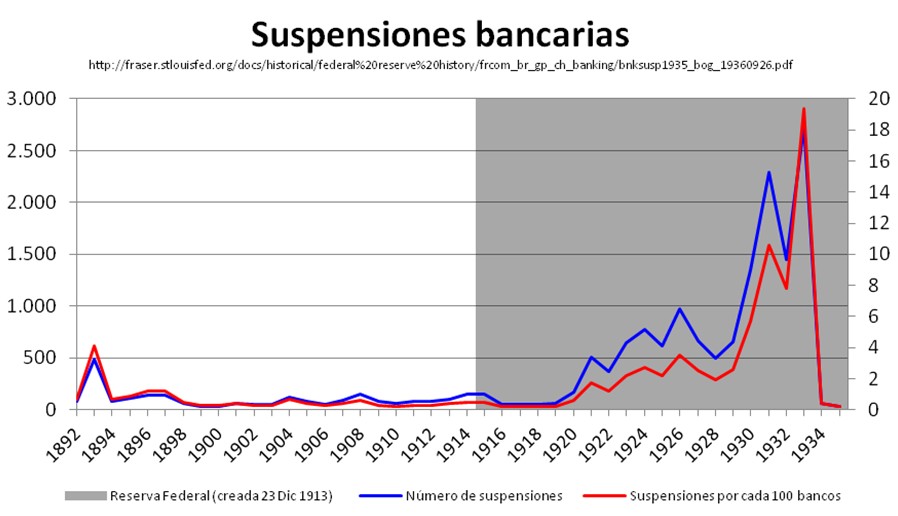

Convenientemente, el gráfico acaba justo en el año en que la FED inició sus actividades. Lo que queda oculto más allá de 1914 es otro detalle incómodo que Bernanke omitió sin que los alumnos se inmutasen. En efecto, tras la creación de la FED, los pánicos bancarios no disminuyeron. Todo lo contrario, aumentaron considerablemente las suspensiones bancarias, tanto en número total de bancos quebrados como en proporción sobre el número total de bancos activos, según datos oficiales de la propia Reserva Federal.

El patrón oro

Pero el plato fuerte de la primera lección consistió en la crítica de Bernanke al patrón oro, enumerando hasta ocho problemas de ese antiguo sistema monetario. "La fortaleza del patrón oro es también su mayor debilidad: debido a que la oferta monetaria es determinada mediante la oferta de oro, no puede ajustarse en respuesta a las condiciones económicas cambiantes" (página 23). Y añadió: "Todos los países con patrón oro están obligados a mantener tipos de cambio fijos. Como resultado, los efectos de las malas políticas en un país pueden transmitirse a otros países si ambos están en el patrón oro" (página 24).

Una visión muy distinta la presenta el editor financiero James Grant, considerado por Ron Paul como el candidato ideal para presidir la FED cuando acabe el actual mandado de Bernanke en 2014. Grant cita un libro que obtuvo del Banco de la Reserva Federal de Atlanta en el que se afirma que "de 1879 a 1914, un periodo considerablemente más largo que el de 1945 al final de Bretton Woods en 1971, no hubo cambios en las paridades entre Estados Unidos, Gran Bretaña, Francia y Alemania, por no mencionar varios países europeos menores". Y -sigue citando Grant- los resultados de este tipo de cambio fijo basado en el oro fueron "un flujo de inversión extranjera privada en una escala que el mundo jamás había visto y, en relación a otros agregados económicos, jamás volvería a ver".

Mientras, Bernanke continuó con su particular lección: "Si no es perfectamente creíble, el patrón oro está sujeto a ataques especulativos y a un colapso final a medida que la gente intenta cambiar papel dinero por oro". Y, habiendo evitado enseñar el gráfico completo de los pánicos bancarios antes y después de la creación de la FED, Bernanke sentenció: "El patrón oro no evitó pánicos financieros frecuentes" (página 25).

La debilidad de estos últimos argumentos contra el patrón oro radica en que achaca sólo a éste los problemas que se dieron cuando el patrón oro convivía con otros dos importantes factores del sistema monetario, a saber: la propia Reserva Federal y la reserva fraccionaria. En este sentido, el analista estadounidense Mish Shedlock matiza las críticas lanzadas por Bernanke "La historia muestra que los supuestos problemas del patrón oro son, principalmente, un problema de manipulaciones del tipo de interés por parte del banco central en conjunción con préstamos con reserva fraccionaria que permiten que los bancos presten más dinero del que está respaldado por oro".

Bernanke se basa en estas críticas al patrón oro para culparlo de la Gran Depresión. A lo que Lee Quaintance y Paul Brodsky contestan que "el dinero, per se, no puede causar ciclos económicos o empresariales", mientras que "los sistemas bancarios de reserva fraccionaria pueden y, de hecho, causan ciclos económicos y empresariales".

Orígenes de la reciente crisis

En la segunda lección, impartida el pasado 22 de marzo, Bernanke relató las políticas de la Reserva Federal después de la Segunda Guerra Mundial hasta los orígenes de la reciente crisis.

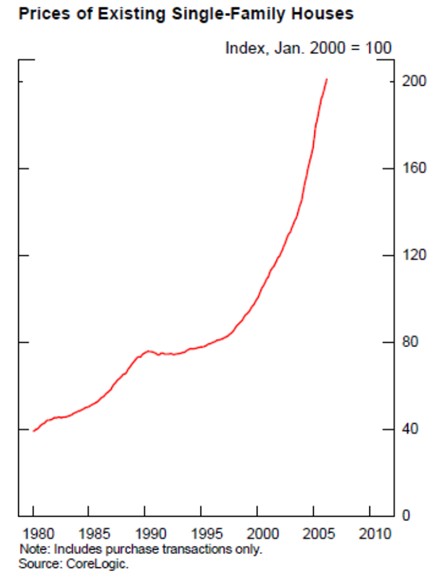

Lo ilustró con el siguiente gráfico, donde se ve claramente cómo los precios de las viviendas unifamiliares se disparan con el cambio de siglo. Pero en 2005, 2006 y 2007, él mismo insistía una y otra vez que no había burbuja y que no habría problemas con las hipotecas.

Según el presidente de la Reserva Federal, las pruebas demuestran que los periodos de estabilidad y crecimiento económico se deben a la Reserva Federal, pero "no desempeñó un papel importante" en la creación de la burbuja.

Es decir, la FED se dedica a inundar el mercado con dinero barato para que la gente, entre otras cosas, se endeude con hipotecas. Además, como prestamista de última instancia, incentiva a que los agentes económicos se endeuden muy por encima de sus posibilidades y asuman riesgos excesivos porque, en última instancia, les prestará. Y, cuando los que se han endeudado y arriesgado en exceso empiezan a padecer las consecuencias, la culpa es de "los mercados emergentes", según explicó.

La gestión de la crisis

Habiendo sentado estas bases de rigor e imparcialidad, las dos últimas lecciones fueron una auténtica campaña de autobombo para vender su propia labor lidiando con la crisis. En su opinión, la FED hizo lo que tenía que hacer y volvería a hacer lo mismo.

La tercera lección empieza con un breve listado de las "vulnerabilidades" del sector privado (página 5), a saber: "Excesivo apalancamiento (deuda), incapacidad de los bancos para realizar una gestión y seguimiento adecuados de los riesgos, excesiva dependencia de la financiación a corto plazo y aumento del uso de los instrumentos financieros exóticos que concentraron el riesgo".

Precisamente, para evitar estos vicios, decía Bagehot que, si el banco central prestaba, tenía que hacerlo a tipos no ya altos sino "punitivos". Sabiendo que la Reserva Federal le cubre las espaldas como prestamista de última instancia y que, además, esos préstamos no serán ni punitivos ni tendrán que respaldarse con deuda de calidad, es el sector privado quien peca de estas vulnerabilidades, pero es la Reserva Federal quien las genera de la nada, en primer lugar.

Finalmente, en la cuarta y última lección se aborda el periodo posterior a la crisis financiera. Bernanke considera que las pruebas de resistencia realizadas por el banco central a los diecinueve mayores bancos de EEUU han "ayudado a recuperar la confianza de los inversores", obviando las graves deficiencias de estas pruebas.

Otro de los logros de los que el presidente del banco central se autocongratula es de que la institución "se ha hecho más transparente en lo referente a la política monetaria" (página 23). Pone como ejemplo que en 2011 empezó a celebrar ruedas de prensa, después de casi cien años de secretismo extremo. Una vez más, las omisiones de Bernanke resultan especialmente relevantes. En este caso, se olvidó de explicar que los planificadores económicos de la FED sólo han iniciado esta especie de glasnost después de que la prensa les llevase a los tribunales para poder acceder a los documentos secretos que el propio Bernanke se negaba a desvelar.