Europa avanza paulatinamente hacia el estancamiento económico estructural. Me estoy refiriendo a períodos de ligero crecimiento (1,5% de media) con períodos de recesión. El Quantitative Easing (QE) ha desincentivado cualquier atisbo de reformas estructurales en el Viejo Continente y la japonización es evidente.

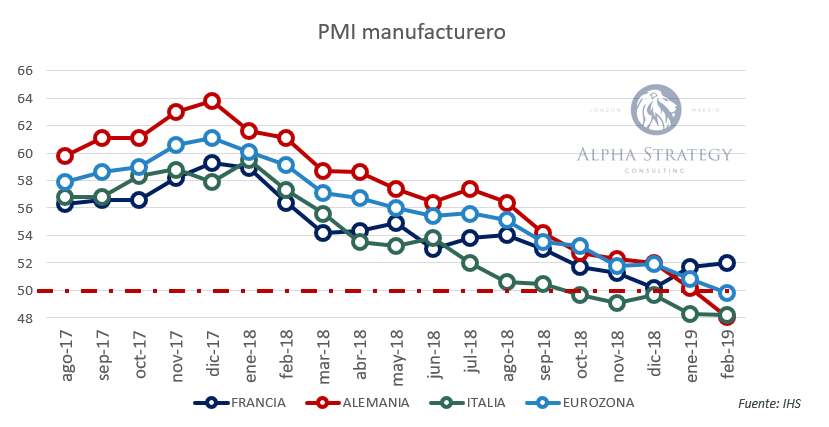

Los últimos datos de PMI manufacturero añaden Francia, Alemania y España al grupo de países que entran en plena recesión industrial. Sobra recordar que Alemania evitó la recesión técnica por los pelos (crecimiento del 0,0% en el último trimestre de 2019). Lo que comenzó como un parón por el cambio de normativa en los automóviles y por el frenazo del comercio internacional, va camino de convertirse en el caldo de cultivo idóneo para poner en jaque el estado de bienestar en Europa, la Unión Europea e incluso el Euro.

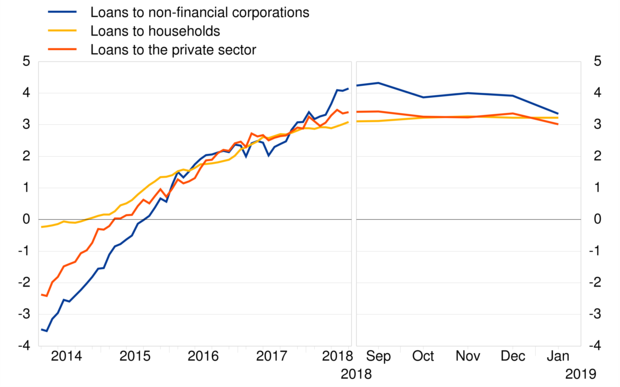

El BCE, en un intento a la desesperada por mantener el statu quo, ha lanzado operaciones de financiación a largo plazo, vinculadas a la concesión de crédito por parte de la banca comercial (TLTRO III).

Imagínense ustedes que son banqueros y tienen que pagar (como está ocurriendo) un tipo de interés del 0,2% por depositar el dinero de sus clientes en el BCE. Sí, pagar (no cobrar). ¿Qué harían con esos recursos? ¿Dejarlos en el BCE? La respuesta lógica es no. ¿Por qué, entonces, la banca europea mantiene 1,8 billones de euros pagando intereses al BCE? La rentabilidad asociada al perfil de riesgo del demandante de crédito no es lo suficientemente atractiva. Si a usted, flamante banquero, le dan un mísero 2% por una hipoteca y no le presentan un contrato fijo y las perspectivas de crecimiento macro son pobres, ¿daría ese crédito? Eso es, precisamente, lo que está ocurriendo en la banca europea.

El principal mecanismo de vuelta a la racionalidad en los mercados de crédito europeos es una ruta para la subida de tipos de interés por parte del BCE. Y ésta, por el momento, parece lejana. Ha sido necesario un mes escaso de ausencia de inyección de liquidez en la zona euro para que el crédito cambie radicalmente de tendencia.

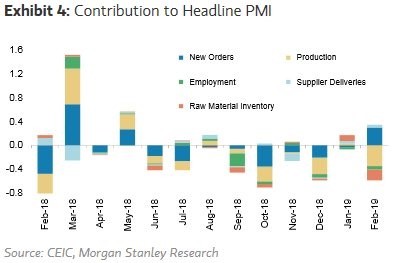

En China ocurre algo parecido: una economía altamente intervenida, incapaz de crecer sin una inyección masiva de recursos. Según The Economist, el crecimiento de China excluyendo los efectos de la inversión pública podría ser hasta siete veces menor del registrado por las cifras macroeconómicas. El Gobierno ha anunciado una bajada de impuestos para combatir la desaceleración de 298.000 millones de dólares, una medida que va en la buena dirección, aunque con efectos limitados si no se reduce la exposición del sector público en la actividad económica. Por ahora, China sigue limitando su crecimiento potencial.

Por el momento, los indicadores adelantados profundizan en la desaceleración. La producción industrial decreció hasta el 5,3% en enero, 4 décimas menos que en diciembre. El índice PMI manufacturero de febrero fue de 49,2 puntos, la menor cifra desde febrero de 2016.

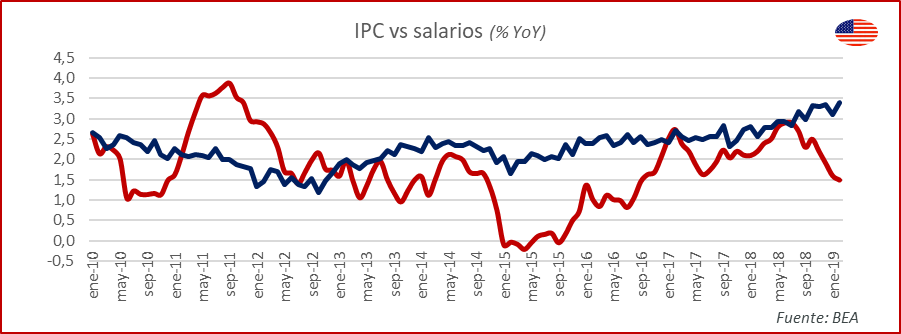

Por el momento, sólo hay dos países que se salvan de la quema. Por una parte, Estados Unidos, un país que, tras la mayor bajada de impuestos de su historia reciente, lleva 101 meses consecutivos creando empleo. Algunos pretenden endosarle una evolución similar a la europea -en vano, por supuesto-.

El último dato adelantado mensual de PIB, ofrecido por Morgan Stanley, refleja un crecimiento mensual del 0,27% en febrero, una cifra superior a la de febrero de 2018 e incluso por encima de la del pasado enero. Este crecimiento está permitiendo no sólo crear empleo, sino impulsar el crecimiento de los salarios, que registran subidas capaces de duplicar el IPC.

¿Qué significa esto?: incremento de la capacidad adquisitiva e impulso de la actividad doméstica; economía capaz de absorber mayores subidas de tipos; fortaleza en la negociación con China.

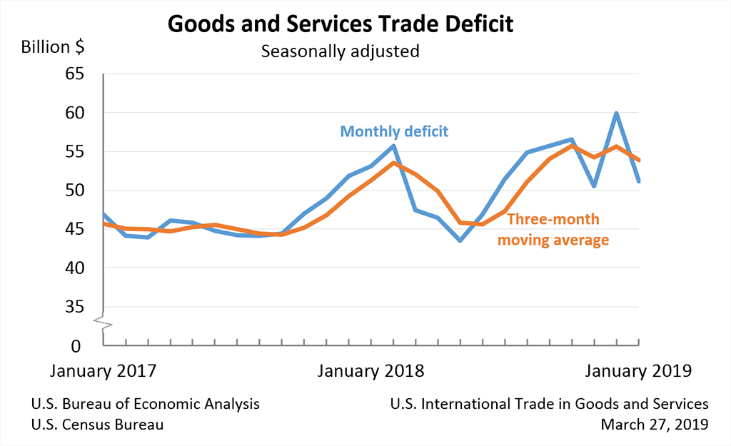

El déficit comercial de bienes y servicios de Estados Unidos correspondiente al mes de enero de 2019 fue de 51.100 millones de dólares, un 14,6% menos que el de enero de 2018. China se lleva la peor parte, con un déficit que descendió en 5.500 millones de dólares, debido, mayoritariamente, a un descenso de las importaciones de 5.700 millones de dólares, un 12% menos con respecto al dato de diciembre.

El segundo es Reino Unido. En definitiva, tenemos economías muy intervenidas con una desaceleración creciente y camino de la recesión; y economías libres y responsables, creciendo, que marcan tasas de empleo récord y acumulan herramientas para el cambio de ciclo real.

¿Dónde están los riesgos? El más importante es el estancamiento secular de la Unión Europea. Llevamos 10 años sin crecer a buen ritmo y tenemos serios problemas de mantenimiento del estado de bienestar (pensiones, por ejemplo) en muchos países. Por no hablar de la enorme brecha intergeneracional que existe o el problema demográfico. Pero hay más. Un sector financiero débil, especialmente en países como Alemania o Italia, es la receta perfecta para acumular desequilibrios y posibilidades de que surja un Lehmann Brothers en el Viejo Continente.

Estamos ante un problema aún gestionable, especialmente en período preelectoral, y a las puertas de abrir la negociación de los Presupuestos europeos para los próximos seis años. Pero debemos coger el toro por los cuernos, si no el Brexit solamente será el primero de los movimientos de salida desordenada que veremos en los próximos años. Porque no se engañen. El Brexit no va a ser el caos para Reino Unido. Hasta ahora, ha supuesto un freno en el crecimiento potencial, pero nada más. Y, a partir de ahora, las herramientas amontonadas por el Gobierno serán un soplo de aire fresco para una economía que puede salir fortalecida de un proceso complicado. Al tiempo.