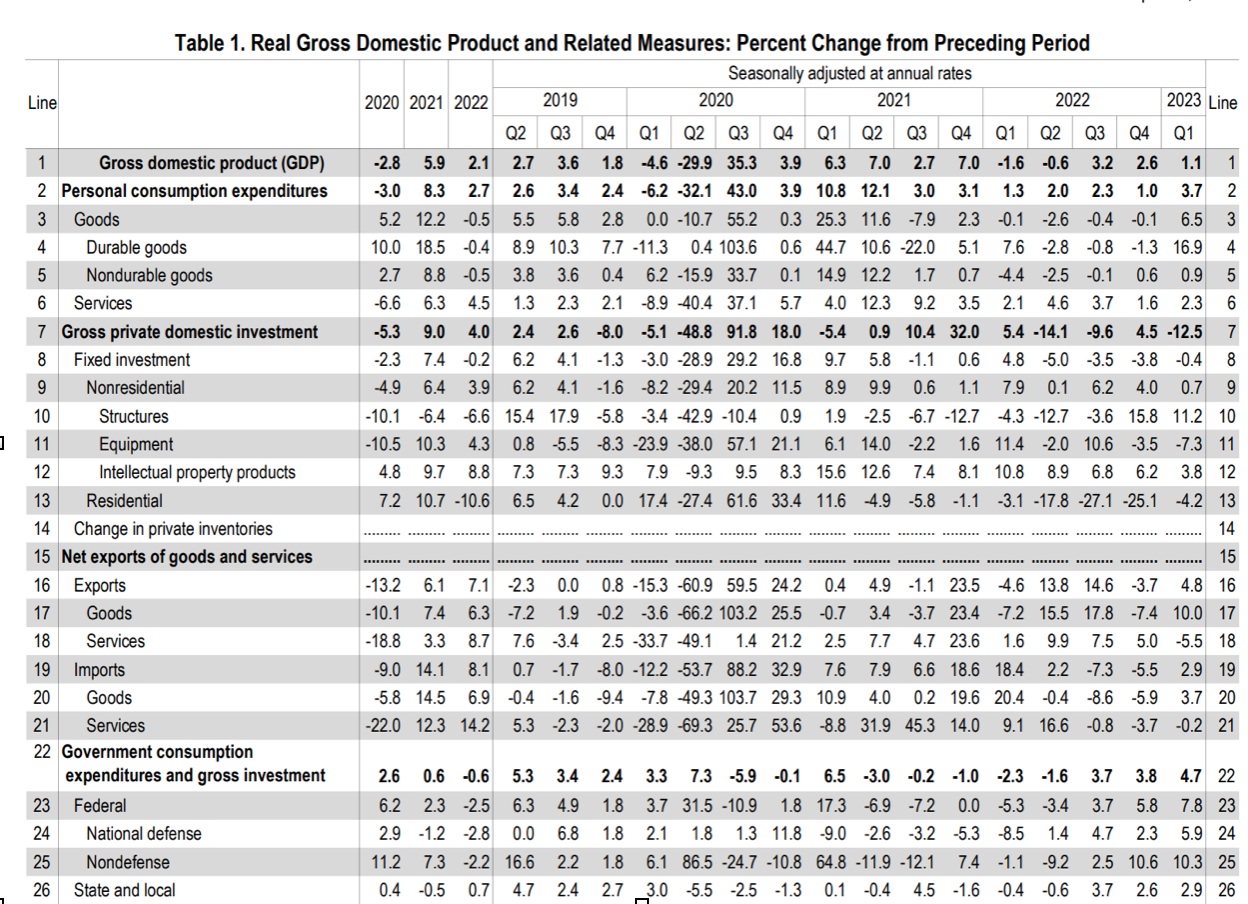

La semana pasada conocimos los datos de contabilidad nacional en Estados Unidos. La economía de Estados Unidos ha crecido un 1,1% trimestral y un 1,6% en términos interanuales en el primer trimestre de 2023. Ambas cifras reflejan una desaceleración con respecto al dato del cuarto trimestre de 2022, pero están en línea de lo que preveían los analistas.

Por otra parte, y desgranando las cifras por partidas, podemos observar que el crecimiento es más sano que en otras ocasiones:

- La demanda privada crece un 2,3% interanual, con los bienes duraderos experimentando un ascenso de +2,7%.

- La inversión recupera ligeramente el tono, especialmente la residencial, que sigue cayendo un -4,2% trimestral pero lejos de casi el 30% de los últimos 2 trimestres. La inversión no residencial crece un +0,7% trimestral.

- Las exportaciones también siguen al alza, con una tasa de crecimiento de +4,8% trimestral.

- Y el gasto público crece un +4,7% trimestral. El gasto excluyendo defensa un +10,3%.

Pensamos que el elemento más importante es el primero. La razón es muy sencilla: La pérdida de poder adquisitivo como consecuencia de la inflación, así como el deterioro de la solvencia que hemos visto el año pasado por el desplome de los mercados financieros ha sido compensado, en términos de demanda doméstica, por el acceso a crédito.

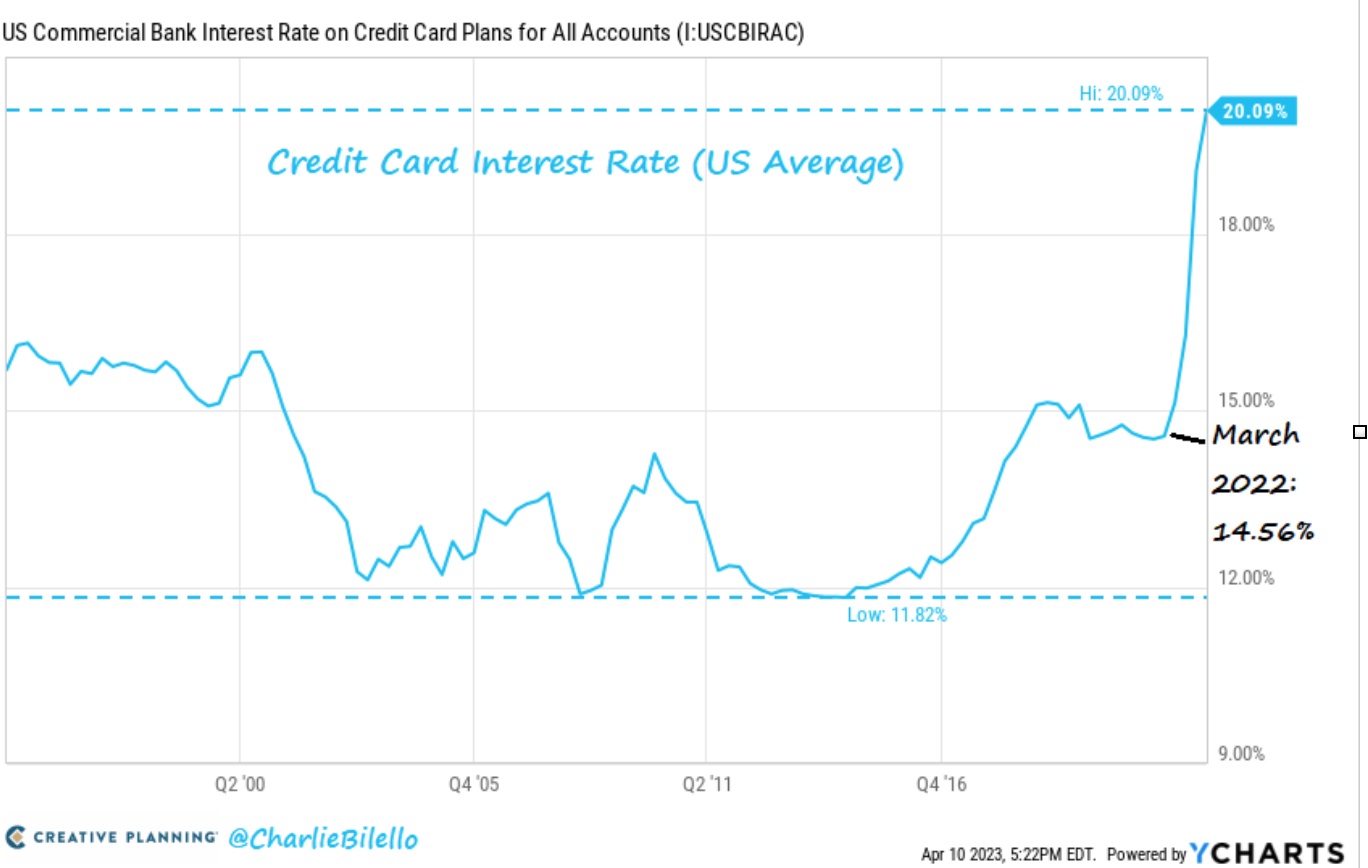

En esta columna venimos advirtiendo desde hace meses de que la demanda interna en Estados Unidos se ha venido sosteniendo fundamentalmente por el crédito al consumo que, merece la pena recordar, ha venido anotando máximo tras máximo desde la segunda mitad del año pasado.

Ahora, con la crisis de SVB y la salida de depósitos que se está produciendo, especialmente en la banca con componente más regional, ese crédito se ha encarecido hasta registrar un tipo de interés del 20%, que es un máximo histórico. Para que nos hagamos una idea de la magnitud de la situación, en lo peor de 2008 no llegó al 15%y en 2020 se mantuvo en esos niveles también. El crecimiento durante los últimos meses ha sido exponencial.

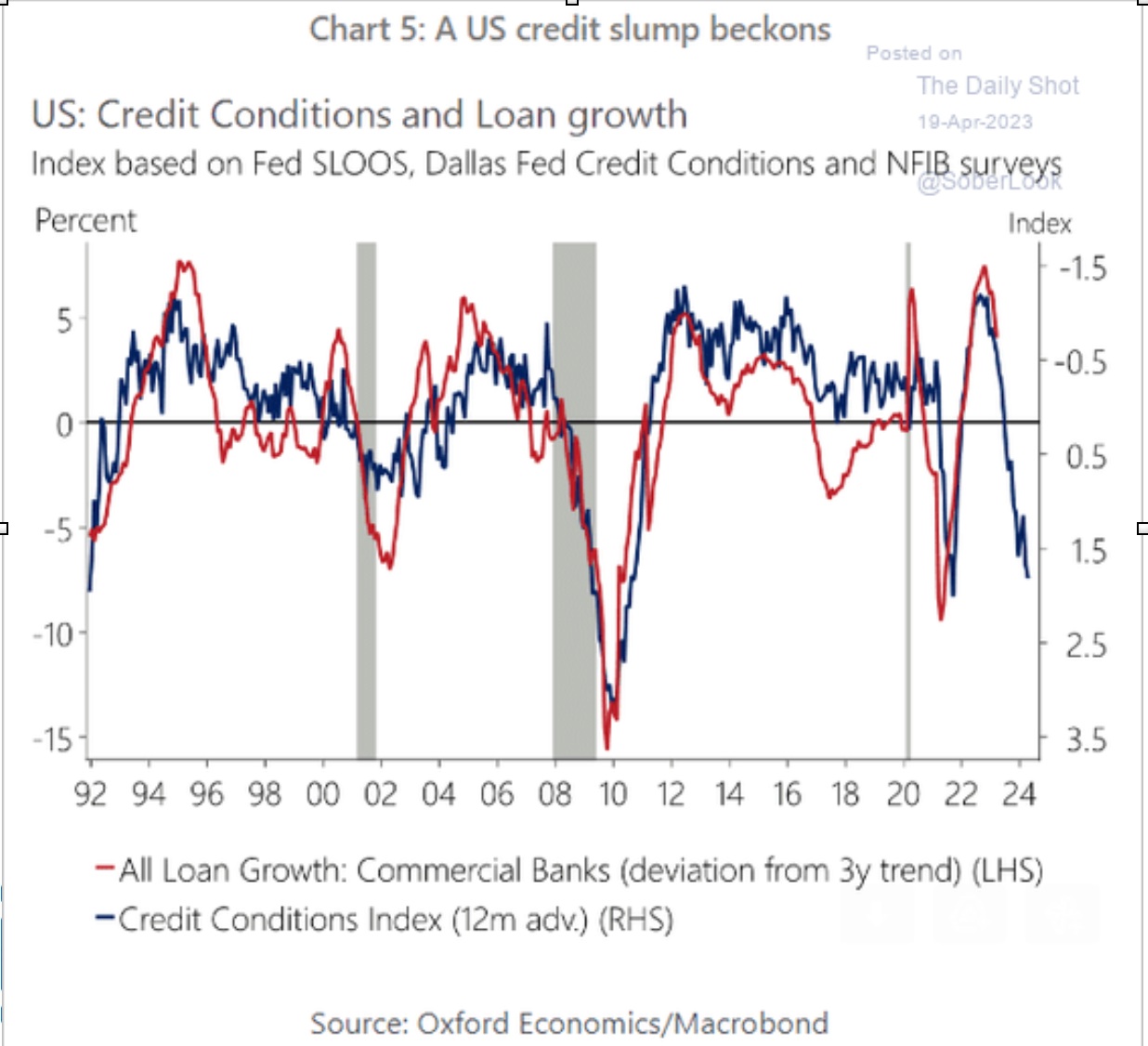

Entre la fuga de depósitos y las dificultades de acceso al crédito al consumo, es fácil de deducir la fragilidad de la banca estadounidense y el endurecimiento de las condiciones de acceso al crédito. Así lo muestra la encuesta que hace la FED de Nueva York, que señala que el 58% de los encuestados tienen más dificultades para acceder al crédito que hace 1 año (máximo histórico), y el índice de condiciones de crédito que elabora Macrobond, que registra niveles similares a los que vimos durante los peores meses de la pandemia de 2020, aunque no los de 2008.

Cogiendo un poco de perspectiva histórica, la correlación entre este índice y la concesión de crédito es muy elevada. Lo cual nos lleva a pensar que en los próximos 12 meses podemos experimentar una contracción del crédito en Estados Unidos muy notable, lo cual lastraría notablemente la capacidad de crecimiento del país, muy dependiente de su demanda doméstica.

Debemos monitorizar muy de cerca esta situación, junto con la de variables como la morosidad, que por el momento se mantiene en niveles similares a los de los últimos meses.

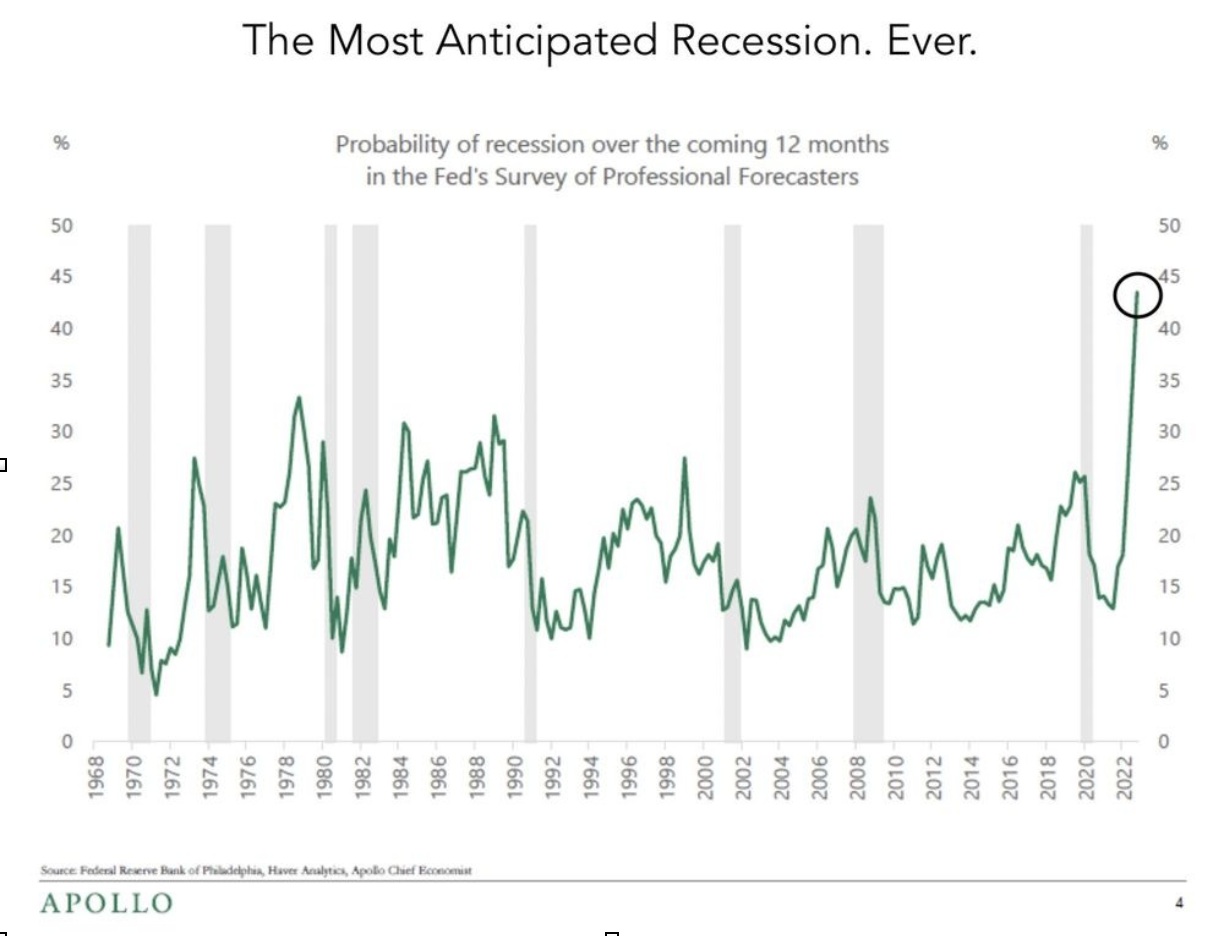

La contracción del crédito formaba parte de nuestro escenario base ya el mes pasado. La pregunta clave en el mes de abril es: ¿Justifica esto por sí solo un escenario de recesión (aunque leve) a finales de este 2023 o principios de 2024? El consenso de analistas que publica la FED así lo prevé, con el 45% de los integrantes del panel previendo una recesión a lo largo del próximo año, una cifra que es de lejos la más elevada de toda la serie histórica.

Esto, sin embargo, diverge con lo que venimos observando en los últimos meses en relación con los indicadores adelantados de actividad y coyuntura económica. Veamos:

- Índice PMI compuesto continúa al alza y ya registra los 53,5 puntos en abril. Segundo mes consecutivo con cifras por encima de los 50 puntos que delimitan la recesión y máximos de los últimos 12 meses.

- Tanto el sector manufacturero como el sector servicios están en zona de expansión económica y con una tendencia al alza.

- La síntesis de indicadores adelantados de la OCDE permanece en terreno compatible con la recesión (98,5 puntos) pero lleva estable todo este 2023 y, sobre todo, en terreno compatible con la recesión desde mayo de 2022.

- Las ventas minoristas han sufrido una moderación brusca en marzo (+2,3% interanual, casi 3 puntos menos que en febrero) pero aún mantienen tasas de crecimiento interanual positivas. Pensamos que evoluciona hacia el crecimiento tendencial que mantenía Estados Unidos antes de la pandemia. En términos mensuales sí que registran 4 de los últimos 5 meses en negativo.

- La producción industrial también tiene una tasa de crecimiento débil, pero positiva (+0,53% interanual).

- El mercado laboral también se comporta de forma sólida, con una tasa de paro que continúa reduciéndose hasta el 3,5% y con datos mensuales de nóminas no agrícolas que, en el cómputo de los primeros tres meses del año, también se ha comportado ligeramente mejor de lo previsto por los analistas.

- E incluso la tasa de ahorro se está recuperando desde los mínimos históricos que veíamos el año pasado y ya está en el 4,6% de la renta disponible.

Solamente hay dos indicadores que evolucionan de forma desfavorable: i) La confianza empresarial continúa cayendo hasta los 46,3 puntos y ya está en niveles solamente superados por la pandemia y por la crisis de 2008; ii) La confianza del consumidor, aunque mejora ligeramente con respecto a lo que veíamos a finales del año pasado, también está en niveles similares a los que veíamos en 2010 y muy por debajo de lo que vimos durante los peores meses de la pandemia.

Esta es una situación que se replica en la Unión Europea, pero que no es motivo para justificar un cambio de tendencia notable a la baja.

En definitiva: tan sólo el indicador sintético de la OCDE está en terreno de contracción, y en niveles que reflejan estabilidad. Por el momento seguimos sin incluir una recesión (dos trimestres consecutivos con tasas de crecimiento trimestral negativas), ni tan siquiera leve, dentro de nuestro escenario base para Estados Unidos.

Por lo tanto, lo lógico es pensar que los escenarios de recesión económica que se están manejando, además de ser leves, se basan más en las variables de seguimiento de los mercados financieros con base en períodos históricos anteriores que en la información que dan las variables de coyuntura y actividad económica. Esto, sin embargo, no tiene porqué replicarse dado el momentum que viven los mercados financieros y, sobre todo, su elevado nivel de adulteración.

La recesión solo vendrá de la mano de una caída de crédito tan importante que produzca un shock de carácter financiero. Puede ocurrir en los próximos meses, tal y como venimos advirtiendo en este blog. Pero será un evento inesperado y agresivo, difícilmente predecible atendiendo a las variables habituales de seguimiento económico.