La mayor parte de las economías desarrolladas navegan en una senda de relativa estabilidad, en la que las variables de coyuntura y actividad no anticipan ni de lejos una situación como la de 2008, pero tampoco un crecimiento fuerte, robusto y sostenible.

La monitorización de las variables macro es clara: desde el punto de vista económico, estabilidad, y la crisis bancaria aún no se ha trasladado a los mercados financieros. Se mantiene la alerta naranja, pero el riesgo (por el momento) no ha ido a más.

Y esto es importante porque la inflación sí que continúa moderándose, aunque a pasos cada vez más reducidos. Estabilidad económica, situación financiera dentro de unos límites razonables y una inflación que se aleja de los niveles que vimos el año pasado del 10%. Los bancos centrales más importantes (FED, BCE y Banco de Inglaterra) toman nota y el fin de las subidas de tipos parece cada vez más evidente.

Ahora bien, ¿necesitamos una nueva bajada de tipos?

La situación por la que atravesamos ahora mismo es la del funambulista que está a mitad de camino entre dos acantilados y debajo solamente tiene un cable y un vacío que con la vista no alcanza a vislumbrar. Una ráfaga de viento, una mala decisión que haga perder el equilibrio o, en general, cualquier cosa que no sea realizar su ejercicio de una forma perfecta tendrá unos resultados catastróficos.

Pero por el momento anda, y lo hace cada vez de una forma más sólida.

Las economías más importantes del mundo se han vuelto adictas a la deuda, especialmente la pública. La política monetaria está en su tramo decreciente de los rendimientos desde hace ya años, y por ello se necesitan varios euros de endeudamiento para producir un euro de PIB/riqueza.

El informe que ha presentado el FMI esta semana es claro: la economía global tiene por delante 3 años de crecimiento muy débil. ¿Qué motivo tienen los políticos de todo el mundo para no salir en tromba a por los bancos centrales? Es mucho más fácil que unos gestores que solamente saben vivir del dinero ajeno acudan al banquero central que les pertenezca a convencerle de que debe bajar tipos antes que hacer las reformas estructurales (muchas veces impopulares) necesarias.

Cuando la inflación se acabe de estabilizar en torno al 5/5,5% comenzaremos a ver grandes análisis económicos, difundidos por altavoces mediáticos de primer nivel, en los que se afirme dos cosas: i) Que la inflación no es tan mala (esto es, no ha tenido los efectos que en principio se preveía); y ii) Que debemos cambiar la composición de la cesta de la compra del IPC para reflejar la nueva situación (esto es, reducir la inflación artificialmente) y a la vez elevar los objetivos de los bancos centrales en materia de contención de precios.

Con esto se acaban de un plumazo todos los problemas políticos, de control de déficit público y de debilidad en las perspectivas económicas que tenemos. Los bancos centrales pueden volver a bajar los tipos de interés sin problema y a inyectar masa monetaria, ya que (según afirman los intervencionistas) la inflación es multicausal y viene provocada por un cúmulo de circunstancias.

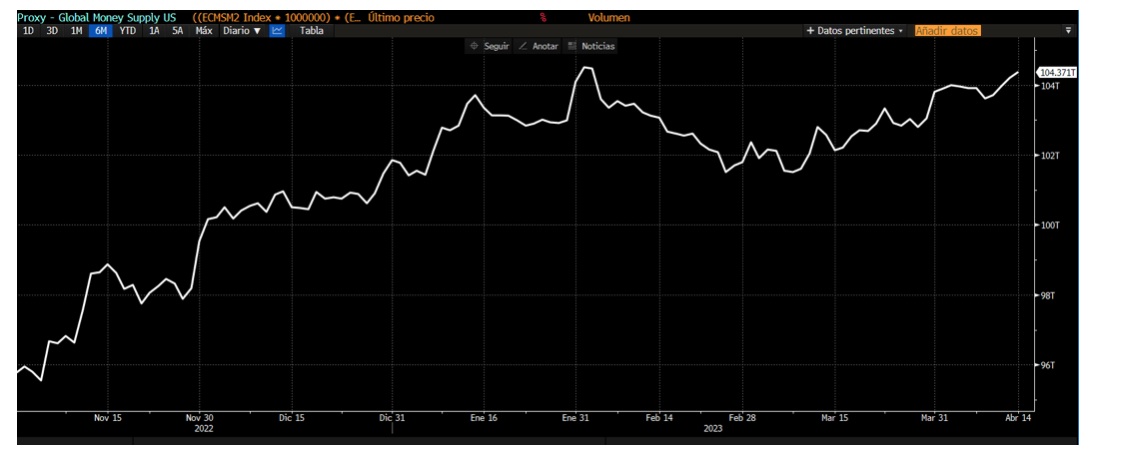

Fíjense si está cerca este escenario que la masa monetaria global ha crecido 2 trillones de dólares en el mes de marzo. Mientras los bancos centrales afirman que están retirando los estímulos, la cantidad de dinero en circulación ha vuelto a máximos del mes de enero.

¿Cuál es el problema? La argentinización de la economía global. El paso de la situación actual a la falacia de la Teoría Monetaria Moderna (MMT, por sus siglas en inglés) es muy pequeño, y las consecuencias de darlo enormes.

Argentina hace no mucho tiempo era uno de los países más prósperos del mundo. Hoy tiene una deuda inasumible, una tasa de inflación del 100% y, sobre todo, un modelo económico que le deja fuera de cualquier ranking internacional en materia de inversión, atracción de talento o de crecimiento económico.

El salto hacia el blanqueo de la inflación es peligroso. Primero, porque la inflación no se va a estabilizar con una política monetaria ultraexpansiva; segundo, porque la pérdida de productividad de los últimos años ha sido muy relevante en prácticamente todo el mundo; y, tercero, porque las consecuencias sociales son de tal gravedad que podrían llegar a suponer un cambio de modelo de convivencia por la puerta de atrás.

Los ciclos económicos existen. Las recesiones son positivas y permiten un proceso de reciclaje en las economías, donde los mejores ganan y los que peor lo han hecho tienen que volver a empezar. Crecer de forma indefinida, en base solamente a endeudamiento masivo, y sin hacer ningún caso a las variables de coyuntura y actividad económica del sector privado es un error de primer nivel que pone a los intervencionistas la cabeza de las democracias liberales en bandeja.

Es muy importante frenar la inflación. Como también es importante recuperar la estabilidad fiscal perdida desde hace años, especialmente durante la época del covid19. No todo vale, y está en juego la prosperidad y la paz social de las próximas generaciones.