Ya es oficial. El anuncio que todos esperaban en relación con la revisión de la estrategia monetaria del Banco Central Europeo, imperturbable desde 2003, ya se ha producido. Eso sí, y disculpen el tono irónico, si alguno de ustedes pensaba que iba a ser un movimiento rápido e incapaz de descentrar la atención del máximo organismo principal de su actividad principal, se equivocaba. Hasta noviembre o diciembre del presente año no culminará este proceso y, por lo tanto, Lagarde pasará su primer año de mandato preparando los otros siete.

Que la política monetaria del BCE está obsoleta es un hecho. Basta con ver el IPC de la eurozona (1,3% en diciembre) para darse cuenta de que el objetivo del 2%, bajo las normas de juego actuales, es, sencillamente, inalcanzable.

Pero hay más: la política de represión financiera, bajos tipos e inyección indiscriminada de liquidez en la zona Euro (acumula más del 40% del PIB en su balance) ha sido pan para hoy y hambre para mañana. El ahorro por el pago de intereses ha supuesto un balón de oxígeno que, lejos de ser aprovechado para llevar a cabo las reformas estructurales necesarias, ha servido para dar alas, especialmente a los países más irresponsables desde el punto de vista fiscal, a un nuevo gasto corriente e improductivo. Un gasto que ha mantenido a la economía en una situación de crecimiento artificial, y la ha alejado de las reformas estructurales necesarias.

De esta manera, el pago de intereses en la zona euro ha pasado del 2,6% del PIB en el año 2015 al 1,7% en el tercer trimestre de 2019, última fecha disponible. Esto supone un ahorro en torno a los 27.000 millones de euros anuales que no han servido tan siquiera para cumplir con los objetivos de Maastricht (deuda pública inferior al 60% del PIB) tras varios años de crecimiento positivo, con países, como el nuestro, en los que incluso se ha disparado y ya supone una verdadera vulnerabilidad sistémica.

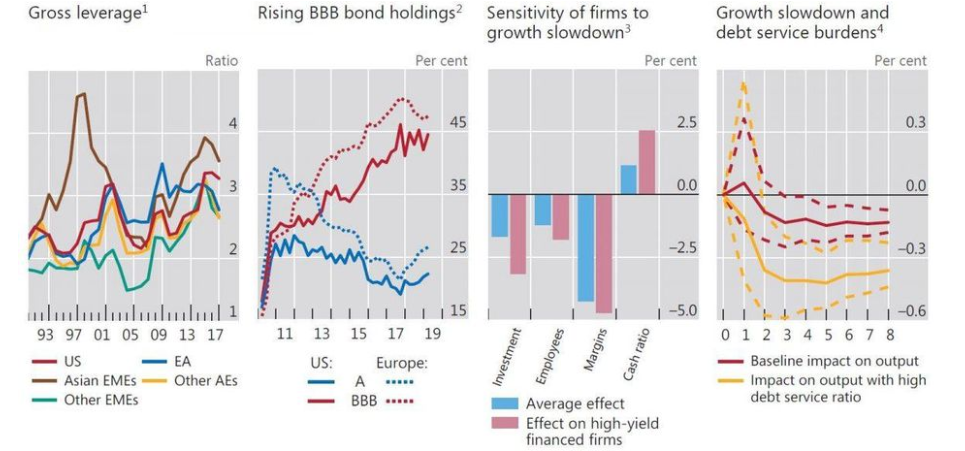

El sistema financiero, por su parte, también ha sufrido los efectos adversos. La estrategia de soplar y sorber a la vez (grandes inyecciones de dinero buscando incentivar el crédito mientras exigen cantidades cada vez mayores de ratios de liquidez) no sólo ha puesto en jaque la rentabilidad y la solvencia de las entidades financieras europeas, sino que también ha propiciado una migración del crédito hacia opciones menos reguladas y, por lo tanto, de mayor riesgo.

Ya en 2019 fueron necesarios 3 rescates a entidades financieras europeas (2 italianas y 1 alemana) y Deutsche Bank precisó del mayor plan de ajuste de su historia. Ahora, con el viento en contra, la unión bancaria sigue sin ser realidad y la heterogeneidad entre los niveles de riesgo nacional supone un obstáculo a la hora de avanzar en este necesario camino. El sistema circulatorio europeo podría estar a las puertas de una nueva gripe, y las herramientas al alcance del BCE para sanarlo son cada vez más limitadas.

Se suceden, por lo tanto, las voces críticas con un QE y una política de tipos bajos que sólo ha servido de calmante temporal a un enfermo que no ha querido sanar. Tanto Mario Draghi como Mark Carney, ya exgobernadores del BCE y del Banco de Inglaterra, respectivamente, han apuntado que la política monetaria se encuentra en la fase decreciente de sus rendimientos y, por lo tanto, actualmente los efectos nocivos comienzan a superar los vientos de cola. Tanto la capacidad de pago de los bonos soberanos como la salud del sistema financiero y la situación financiera de las grandes corporaciones (el 45% de las grandes empresas europeas son zombi, es decir, no generan volumen de actividad regular necesario para hacer frente a sus compromisos de pago financiero) llaman a mantener el principio de prudencia en el Viejo Continente.

Los planes de Lagarde

El BCE tiene como único objetivo la estabilidad de precios en sus estatutos fundacionales. Esto implica, como bien indicó Lagarde en su intervención del pasado jueves, que elementos como la estabilidad financiera, el empleo o la sostenibilidad del medio ambiente quedan fuera de la revisión estratégica del máximo organismo monetario.

Esto descarta, por ejemplo, uno de los grandes rumores de las últimas semanas: las compras de bonos de deuda pública con mejores condiciones supeditados a proyectos relacionados con el Green New Deal. Una decisión acertada, que alimenta la independencia del organismo monetario y aleja ligeramente a la Eurozona del paso que supondría pasar de una inventada emergencia climática a una emergencia económica real, derivada de la irresponsabilidad política.

Las opciones que quedan por delante, por lo tanto, se reducen a tres:

- La primera es reducir el nivel de inflación objetivo y especificarlo más. Mantener la inflación "por debajo, aunque en niveles cercanos al 2%", además de comenzar a considerarse por imposible, queda sujeta a interpretaciones subjetivas. Un nivel razonable estaría en torno al 1,7% que es la inflación promedio desde la creación del BCE, aunque visto los niveles actuales y la evolución previsible, también es de difícil consecución.

-

La segunda es establecer una banda entre la que el IPC pueda estar sujeto a fluctuación sin necesidad de políticas adicionales por parte del BCE. Una banda que no ha trascendido y que, en cualquier caso, será de difícil consenso.

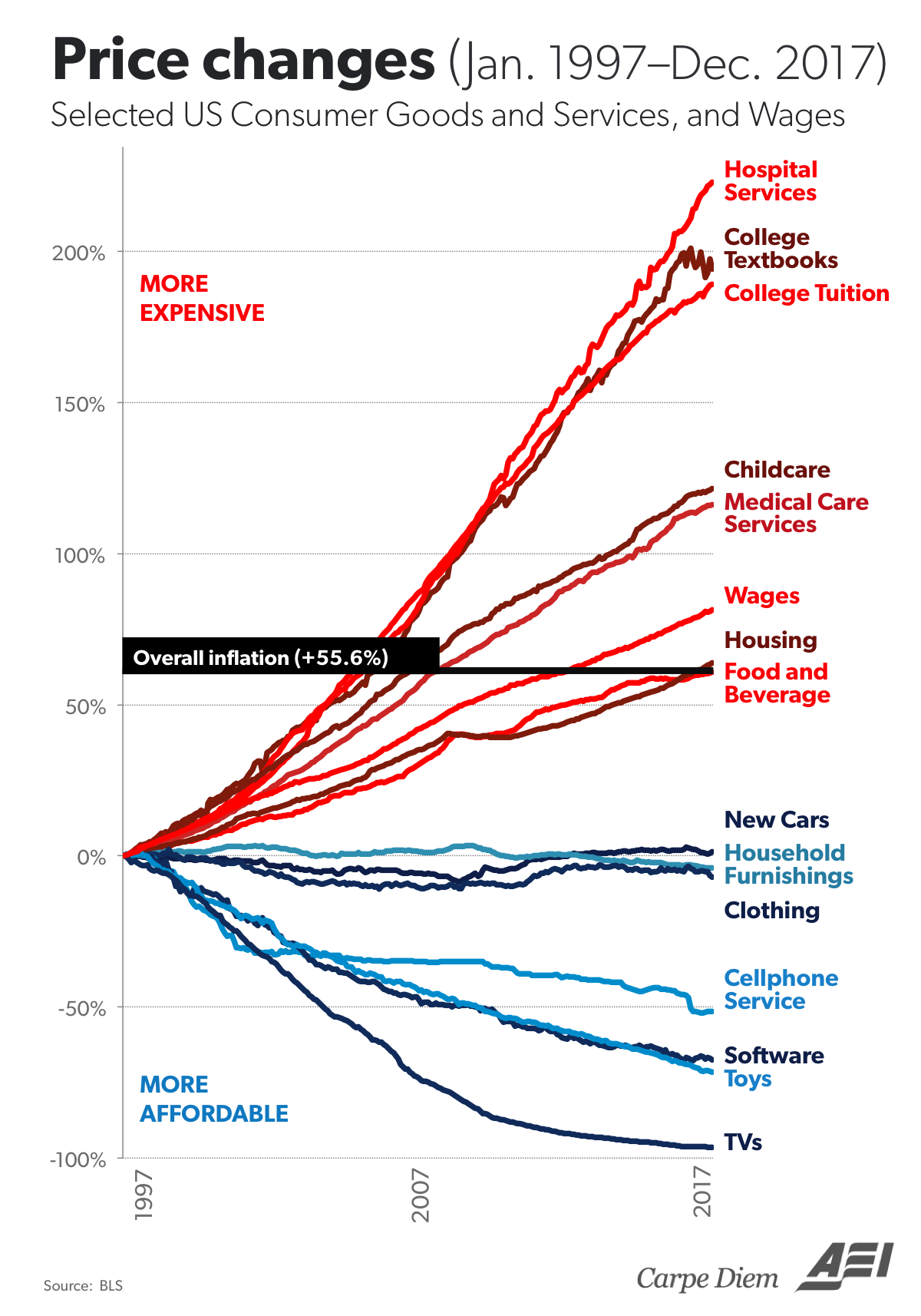

- Y, por último, Lagarde podría optar por modificar la composición de la cesta del IPC para reflejar la nueva situación de las familias europeas. Bienes de primera necesidad y con carácter de inmovilizado, como la vivienda, han disparado su precio en los últimos años. También ha ocurrido con bienes de primera necesidad, como la alimentación o la energía, cuyo precio ha subido por diversas razones. Mientras, hay otros componentes, como los artículos tecnológicos, cuyos precios han evolucionado incluso a la baja.

Esta polarización supone un cambio sustancial en la distribución del gasto familiar y, por lo tanto, un impacto distinto en la sensibilidad de los cambios de precio de los distintos componentes.

Un cambio de metodología en el cálculo del IPC, a la luz de estos hechos, además de necesario, supondría, casi con total seguridad, la redefinición de la evolución de la inflación y veríamos si una serie de desequilibrios estructurales importantes.

Las variables macroeconómicas evolucionan de forma divergente con la realidad de la economía real (empresas y familias). Cualquier acercamiento a conocer esta realidad por parte de los gestores de política económica será bienvenida por el bienestar a largo plazo del Viejo Continente, aún corriendo el riesgo de averiguar que las políticas a las que hemos fiado toda la recuperación económica se muestren como un sonado fracaso.