La divergencia entre la evolución de los mercados financieros y la economía real se agranda. Mientras la sucesión de países que muestran caídas de riqueza superiores a los dos dígitos, el desempleo comienza a consolidarse como estructural y las empresas con problemas financieros se acumulan, el S&P 500, principal índice bursátil norteamericano, recupera todo lo perdido durante la pandemia y anota nuevos máximos históricos.

Pero hay más: El Euríbor, indicador de referencia para la concesión de préstamos en Europa, toca mínimos históricos, y las primas de riesgo en países como España o Italia, que han dicho públicamente que necesitan ayuda financiera para cumplir sus compromisos de pago, también se desinflan y se sitúan en niveles de 2017/2018, cuando ambas economías crecían.

El listado de indicadores financieros que mantienen el riesgo disfrazado es inmenso, y llama especialmente la atención en un contexto en el que la recuperación se estanca y las perspectivas económicas empeoran, especialmente para la Eurozona.

Debemos recordar que la recuperación económica se va a producir con un coste muy elevado en términos de empleo (merece la pena reseñar el ligero repunte en las peticiones por desempleo en Estados Unidos que hemos observado esta semana, vuelven a superar el millón) y en deuda pública. Tanto es así que el propio Banco de España ha advertido del riesgo para el crecimiento futuro que supone el elevado nivel de endeudamiento que están asumiendo países como España. Seguimos registrando récords históricos, no sólo en términos acumulados, si no también en ritmo de crecimiento.

Los enormes montantes de deuda que están asumiendo tanto el sector público como el sector privado hay que pagarlos. En esta columna llevamos advirtiendo desde el principio de la pandemia de que el principal riesgo para la recuperación era que la crisis económica mutara hacia una crisis de deuda.

Y este escenario, aunque aún más lejano, es cada vez más probable. O dicho de otra manera: Son cada vez más numerosos y más solventes los indicios de una burbuja inminente en los mercados financieros.

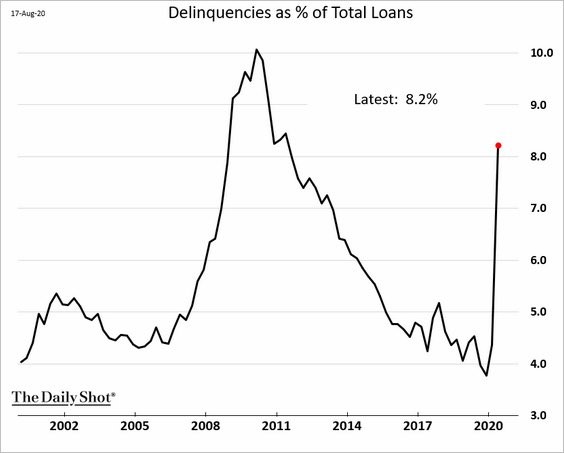

Hay un aspecto que sí que es evidente: Las tensiones en los mercados financieros irán en aumento en los próximos meses. La evolución de las hipotecas impagadas en Estados Unidos es incluso peor que la observada en 2008, la valoración de los activos ya está a la baja y la sucesión de empresas que requieren un rescate (o, sencillamente, quiebran) adquiere volúmenes considerables.

¿Se podría reproducir la crisis de las hipotecas subprime que vimos en 2008? En principio, parece complicado. Llevamos 12 años preparándonos, fundamentalmente, para que dicha situación no se reproduzca.

Es cierto que los inversores han aumentado su exposición al riesgo durante los últimos años como consecuencia de las políticas económicas de represión financiera, pero no hay razones suficientes para pensar que los activos basura que dieron el pistoletazo de salida a dicha crisis circulen en las dimensiones de entonces.

También, los bancos han actuado de una manera más precavida y han dotado provisiones de una forma notablemente más agresiva que en 2008 para proteger sus balances contra una situación que, indudablemente, no ha hecho más que empezar.

Pero no nos engañemos, el panorama es muy delicado:

La vuelta al crecimiento es una incógnita. Apostamos todo a una vacuna que, por el momento, no se sabe cuándo va a llegar. Por consiguiente, el shock de demanda va a continuar (aunque a menor ritmo), y la recuperación va a ser lenta. Debemos recordar el escenario de la Oficina Presupuestaria de Estados Unidos, que cifraba la recuperación en 2023, o las estimaciones para España, que lo retrasan hasta 2024 e incluso 2025.

En segundo lugar, todas las miradas siguen puestas sobre el sector empresarial. Si bien es cierto que el endeudamiento privado ha descendido durante los últimos años, el porcentaje de empresas zombie (aquellas cuyo beneficio operativo no es capaz de pagar la deuda) ha ido en aumento, impulsada fundamentalmente por el acceso a crédito barato (proveniente de los bancos centrales) por parte de las grandes corporaciones. O, dicho de otra manera, la adulteración de los incentivos y señales de los sistemas financieros (tipos de interés) ha provocado que muchos de los agentes más solventes y resilientes se hayan convertido en vulnerables. Y, con ellos, las decenas de miles de trabajadores que arrastran.

En tercer lugar, el sector financiero vive un momento crítico a ambos lados del Atlántico. Los bajos tipos de interés han debilitado los balances y cuentas de resultado de bancos sistémicos y ahora nos puede pasar factura. Debemos recordar que, ya en 2019, con la economía europea creciendo y en un contexto de máxima estabilidad financiera, ya se rescataron una caja y un banco en Italia, otra caja en Alemania y Deutsche Bank presentó el mayor plan de ajuste de costes de su historia.

Y, por último, no debemos olvidar que esta situación se está produciendo en un contexto en el que tanto el BCE como la FED mantienen sus políticas monetarias a niveles mucho más agresivos que en 2008 (en el caso estadounidense) y 2016 (BCE); tanto es así que cuando se cumpla el programa de compras previsto por la FED habrá inyectado más masa monetaria en la economía que en los tres anteriores.

Si el 2020 comenzaba con máxima incertidumbre en los mercados, todo parece indicar que va a acabar en la antesala de una crisis bancaria, que continuará a la económica provocada por el Covid. La magnitud de la burbuja en los mercados es, sencillamente, desconocida. Llevamos décadas maquillando la realidad financiera mediante abusos de la política monetaria y desincentivos al crecimiento y a la productividad, y, probablemente, el Covid19 nos hará pagarlo.

Ronald Reagan y Margaret Thatcher tienen muchas cosas en común. Una de ellas son las políticas monetarias de oferta como respuesta a situaciones económicas límite como las que se encontraron a su llegada al poder: crisis económica, estanflación, falta de alternativas… Quizás, y sólo quizás, el nuevo fracaso ante el abuso de las políticas de demanda de las últimas décadas sirva para volver a aplicar la lógica a la realidad económica.