En una sociedad hiperinformada como la actual, la cantidad de publicidad que recibimos cada día es ingente. Cuenten los panfletos que llegan a los buzones de sus casas, los anuncios de televisión, internet… Es por ello que no merece la pena dedicar una sola línea al enésimo plan de propaganda que ha hecho el Gobierno de España, con apellido 2050.

Es momento en centrarse en un asunto importante a día de hoy: la inflación. El impuesto de los pobres. El impuesto que no necesita legislar. El elefante, silencioso, que habita en todos nuestros hogares. El repunte ya es evidente en prácticamente todo el mundo desarrollado: En Estados Unidos el incremento ha sido del 4,2%, en Europa está en el 1,7% y en España también ha repuntado notablemente hasta el 1,3%.

A la hora de analizar estos datos, debemos tener en cuenta dos elementos relevantes:

El primero es que el Índice de Precios al Consumo (IPC) es el indicador reconocido internacionalmente para medir la evolución de los precios. ¿Por qué es importante? Porque debería ser capaz de medir la erosión en la capacidad adquisitiva de familias y empresas midiendo las diferencias con respecto a sus rentas percibidas.

Esto, sin embargo, lleva muchos años sin ser así. Uno de los múltiples efectos de la represión financiera (tipos de interés cercanos al 0%) ha sido la hiperinflación en activos inmovilizados y de inversión, como la vivienda o los activos financieros, que no ha sido recogida en dicho índice. Como contrapartida, todo lo que ha tenido que ver con el consumo masivo y/o con la evolución tecnológica, recogido en la cesta de bienes que mide el IPC, ha experimentado una reducción de precios notable.

¿La consecuencia? Que una familia de clase media ha visto erosionado su poder adquisitivo por el encarecimiento de bienes de primera necesidad y/o no replicables a gran escala, mientras los indicadores decían que los precios se mantenían estables e incluso que estábamos cerca de la "deflación". O, dicho de otra manera: la inflación lleva siendo un problema latente desde hace décadas.

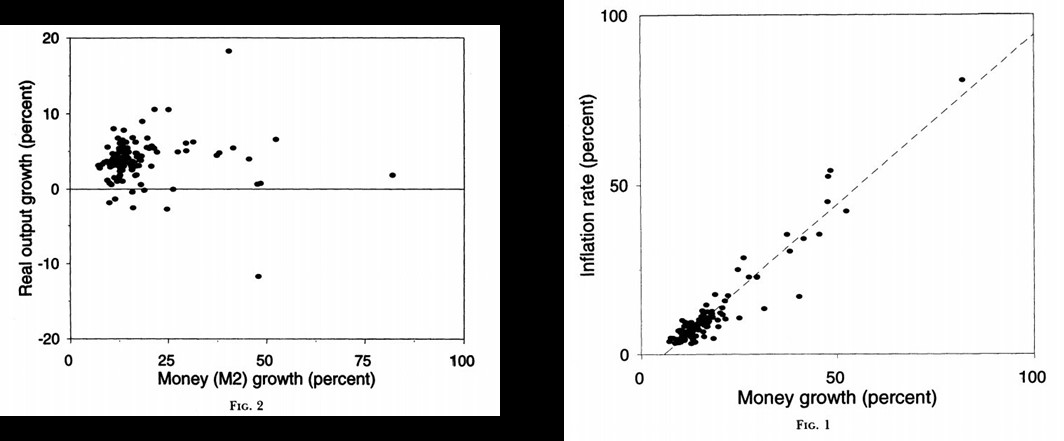

El segundo elemento que no debemos olvidar es que la inflación estructural ha sido, es y será un fenómeno monetario. Una evolución inflacionista se produce por un desajuste entre la oferta monetaria y la demanda de bienes y servicios en la economía real que lleva a que el precio de dichos bienes se incremente de forma artificial, sin que haya ninguna razón fundamental que lo explique.

El nobel de economía de 1995, Robert E. Lucas Jr. lo refleja a la perfección en su artículo "Nobel Lecture: Monetary Neutrality": Los efectos de la impresión descontrolada de dinero son muy pobres sobre el crecimiento y con una correlación positiva muy clara con la inflación.

Basta con observar a los países con mayor inflación del mundo actual (Venezuela, Argentina, etc.). Tienen muchas cosas en común, y ninguna de ellas positiva. Entre ellas está la impresión de moneda muy por encima de la demanda real.

El tercer elemento que debemos tener en cuenta a la hora de analizar el fenómeno actual de la inflación es que el escenario es el de un incremento de este fenómeno, pero siempre dentro de lo que se considera como inflación moderada. Por supuesto que tiene efectos nocivos sobre los mercados financieros, como explicamos aquí, y que supone un freno al ya de por sí débil crecimiento económico (especialmente en la Eurozona), como contamos aquí. Pero, salvo que los bancos centrales de Estados Unidos y de Europa, respectivamente, pierdan del todo la cabeza y decidan apostar por ingresar dinero impreso en las cuentas corrientes de la población (el conocido como helicóptero monetario), el fenómeno de la hiperinflación aún está lejano.

¿Va a ir a más?

Partiendo de esta base, la pregunta clave es: ¿Van a persistir los niveles actuales de inflación? ¿Va a ir a más? O ¿Va a remitir y a volver a una situación como la que hemos visto en 2020?

En mi opinión, aún queda margen al alza, el suficiente para provocar desajustes notables en los mercados financieros y azuzar la crisis bancaria, pero no tanto como para desbocarse. Me explico:

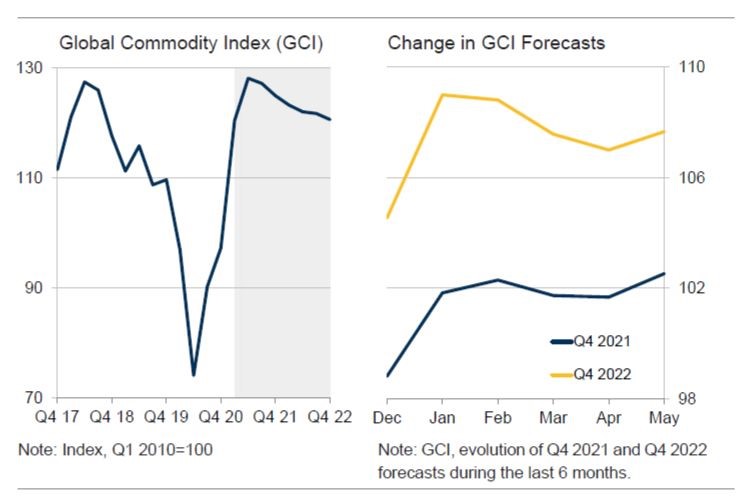

Desde que comenzó la crisis del Covid ha habido una serie de elementos de carácter coyuntural que hacían perfectamente previsible este repunte en los precios. Me refiero a la ruptura de las cadenas de valor por las restricciones laborales y de movilidad, al encarecimiento de los transportes internacionales, a la dificultad para traspasar fronteras, y al repunte en el precio de las materias primas, entre otros.

Todos ellos, o al menos en buena parte, deberían remitir conforme avanza la vacunación en 2021 y conforme el comercio internacional se reactiva; en este punto la principal incógnita es la crisis de los semiconductores, que veremos cuándo se soluciona y qué efectos tiene. En cualquier caso, lo que parece claro es que el precio de las materias primas se va a estabilizar (que no caer) en los próximos meses. Así lo expresa el consenso de analistas.

Además, las fuerzas de medio y largo plazo claramente deflacionistas (la caída de la competitividad internacional, el envejecimiento de la población en economías avanzadas y el avance tecnológico) continúan vigentes, y seguirán presionando a la baja, de forma sibilina los precios.

Por lo tanto, el escenario más probable en el medio plazo (al menos hasta 2022) es el de una inflación moderada, cuyo principal peligro supone la erosión de la capacidad adquisitiva en un entorno en el que la reabsorción de los parados no está siendo tan rápida como los burócratas esperaban y, sobre todo, aunque no por ello menos importante, los riesgos que puede suponer para la estabilidad financiera internacional.

Esta misma semana Larry Summers (exgobernador de la FED) y el propio BCE han advertido de que los riesgos por sobrecalentamiento bursátil, la inflación en el precio de los activos y el consiguiente exceso de apalancamiento está generando una inestabilidad financiera creciente que no estamos siendo capaces de gestionar. Por el momento, todos los bonos nacionales de referencia están al alza y encarecen la financiación de los Estados en un momento en el que sus necesidades de liquidez van a ser notables.

En las condiciones actuales no creo que se produzca un escenario de hiperinflación ni similares, lo que sí que me preocupa severamente son los efectos colaterales que puede provocar un escenario de estanflación sobre los desequilibrios que venimos acumulando en las últimas décadas.

Quien lleve a cabo las reformas estructurales necesarias será quien menos sufra esta crisis. España, desafortunadamente, no parece que vaya a estar en este selecto grupo de países. En 2021/2022, seguro. En 2050 está por ver, aunque no parece que entren en los planes del Gobierno actual.

Economista y consultor estratégico, autor del blog economistadecabecera.es y socio fundador y presidente de Acción Liberal.