El informe de supervisión económica que publica trimestralmente el Fondo Monetario Internacional (FMI) siempre da para muchos titulares: revisión (generalmente a la baja) de las estimaciones de crecimiento, inflación, endeudamiento, etc.

Lo que no genera tantos titulares, pero es generalmente importante, es la documentación que se adjunta a ese informe, y muy especialmente un documento adjunto que trata de las condiciones de los mercados financieros internacionales. Y eso, con la situación de extrema incertidumbre en la que estamos inmersos es un error a la vez que una irresponsabilidad.

Por dos razones. La primera, porque es tan importante conocer las conclusiones como los hechos que las soportan. Y la segunda, porque, en esta ocasión, hay información mucho más valiosa que una desaceleración económica que ya veníamos previendo desde hace meses en esta columna y de una inflación que cada vez tiene más carácter estructural que no debería de haber pillado a nadie de sorpresa. ¿Qué ha dicho el FMI que sea de interés?

1. Preocupa China

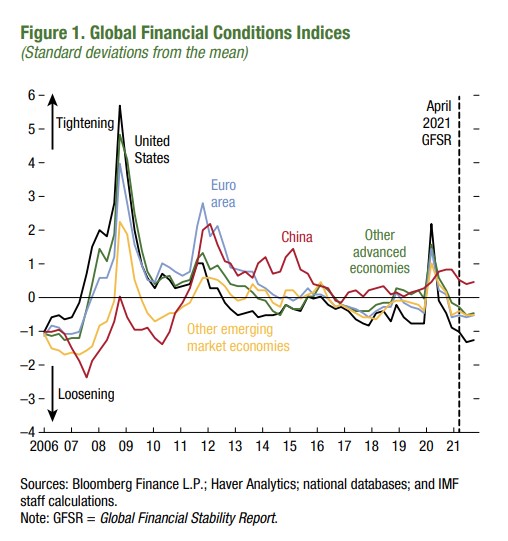

Los índices de condiciones financieras internacionales continúan en zona laxa. Esto es, el gas de la risa monetario sigue funcionando y los distintos shocks que observamos en la economía real aún no se han trasladado a los mercados financieros.

Ahora bien, esto no significa que la situación esté en un bálsamo de placer. La estabilización es evidente durante los últimos meses, y China está en su peor momento desde el año 2013. El impacto de Evergrande aún no se ha absorbido e, indudablemente, la tranquilidad en la que están inmersos los mercados financieros a nivel internacional no tiene nada que ver con lo que vemos en la economía real.

La inflación, la subida de tipos y el posible efecto dominó aún pueden dar que hablar. Y, como se puede apreciar en la serie histórica con facilidad, el empeoramiento de las condiciones financieras a nivel global es un movimiento súbito. Con los bancos centrales al límite de expansión de su balance, las herramientas para controlar un (improbable) empeoramiento de la inflación o una situación de falta de crédito es limitada.

2. Las vulnerabilidades son mayores que en 2008

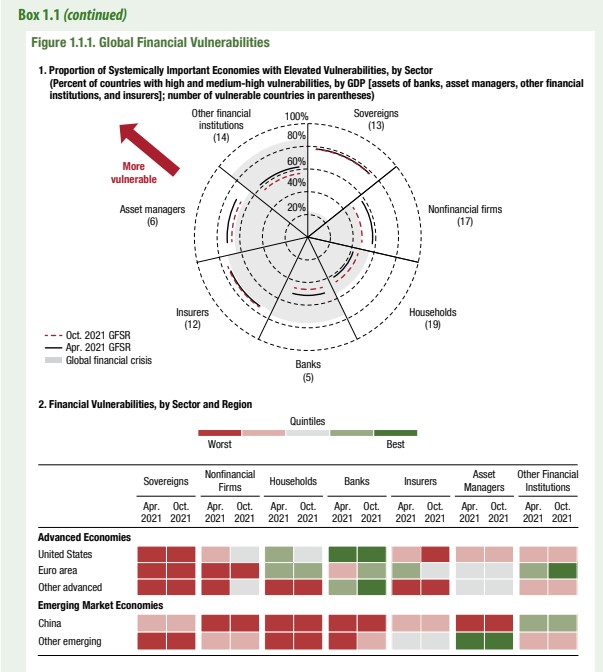

La quiebra de Lehman Brothers pilló a todos por sorpresa. O, al menos, eso es lo que se ha quedado en la memoria común. Una crisis, la de 2008, que fue consecuencia de la laxitud política de los bancos centrales y de la represión financiera: Mayor apetito por el riesgo, y mayor endeudamiento. En el caso de 2008, estos desequilibrios vinieron fundamentalmente desde el sector privado. Ahora, sin embargo, fundamentalmente son las grandes corporaciones y los Estados los que están altamente endeudados y concentran buena parte del riesgo financiero.

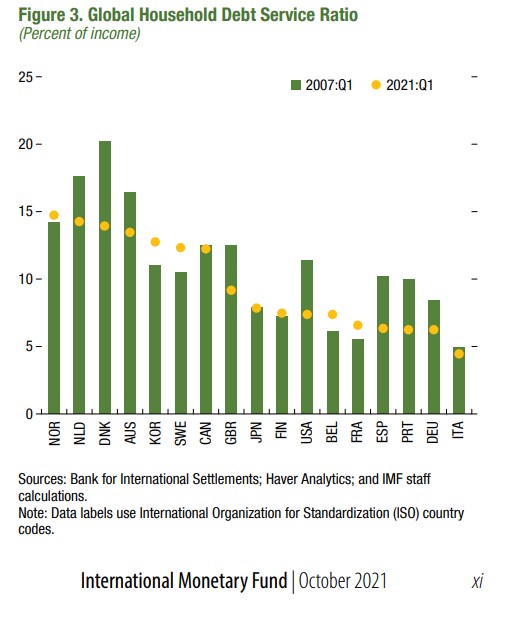

Salvo honrosas excepciones (como Corea, Suecia, Bélgica o Francia) el endeudamiento privado es mucho menor que en 2008 y, por lo tanto, en principio, el riesgo asumido por los agentes de la economía real (familias y empresas) mucho menor.

Esto, sin embargo, no debe hacernos perder la perspectiva: La concentración del riesgo en activos teóricamente seguros no lo ha mitigado. Tan sólo lo ha maquillado y ha permitido que se concentre mucho más. O, dicho de otra manera, el riesgo es mucho mayor, aunque está más concentrado en agentes que, supuestamente, son más solventes.

Lo que queda claro, a la luz del informe de FMI, es que el perfil de riesgo mundial es mucho mayor que el de 2008 en prácticamente todos los sectores. Además, China es la zona con mayor riesgo actualmente, seguida de la zona Euro. Estados Unidos, por su parte, tampoco está exenta de malas noticias, aunque por el momento los nubarrones se ven más lejanos por su buena evolución económica durante 2020.

Esta vez no será distinto. Antes o después los desequilibrios financieros que venimos acumulando durante años explotarán y no seremos capaces de medir el impacto por el efecto sedante que llevamos aplicando a los mercados durante los últimos años. Lo que sí será distinto a 2008 e que esta vez sí que habrá habido alertas tempranas. Y, salvo China, que lleva varios meses moderando su política monetaria y está intentando gestionar la crisis de crédito de Evergrande, en el resto del mundo están cayendo en saco roto.

3. Una recuperación débil y endeudada

Y el último mensaje relevante que deja el Fondo Monetario Internacional es el del patrón de crecimiento. En la etapa del dinero fiat, en el que se pueden solucionar todas las irresponsabilidades políticas, los desmanes financieros, las catástrofes naturales y hasta las anomalías sanitarias como el Covid19 con dinero que está soportado sólo por la confianza, los rendimientos decrecientes ya hacen acto de presencia.

¿Qué es la ley de rendimientos decrecientes? Muy sencillo: Para una persona con ingresos de 100€, una inyección de otros 100€ supone duplicar su poder adquisitivo y mejorar sustancialmente sus niveles de vida. Sin embargo, conforme esa misma persona va mejorando su patrimonio hasta alcanzar los 10.000€, la misma inyección de 100€ supone una ganancia marginal de utilidad que es residual, esto es, muy baja.

Lo mismo pasa con las políticas públicas. El primer euro de inversión/estímulo tiene un efecto multiplicador elevado. Pero ahora, con los estados suponiendo el 50% del PIB nacional y los bancos centrales superando el 60% del PIB (el caso del BCE supera el 70% del PIB de loa Eurozona), los estímulos suponen fundamentalmente incentivos perversos y tienen un efecto multiplicador por debajo de 1. Es decir, son contraproducentes.

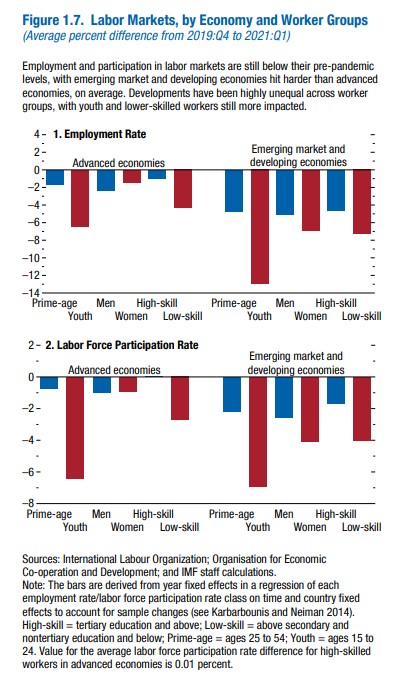

La leve recuperación económica del Covid19 así lo demuestra: Tras la mayor inyección fiscal y monetaria de la historia, la recuperación ha sido corta, extremadamente débil y, sobre todo, muy endeudada. Los Estados han acudido a la deuda pública barata para financiar gasto improductivo, y eso tiene un impacto directo sobre la productividad y, por lo tanto, sobre la capacidad de crecer en el medio y largo plazo. La mayor parte de países lograrán igualar los niveles de PIB previos a la crisis en 20221. Esto, sin embargo, no debe hacernos la perspectiva. Los niveles de empleo y de endeudamiento previos a la crisis (que, recordemos, ya mostraban debilidad) tardarán mucho en recuperarse.

En definitiva: Una recuperación débil, endeudada, pobre en términos de empleo y con graves riesgos a la baja. Y la inflación, con cada vez más elementos estructurales de los que deberíamos preocuparnos. Esta misma semana Francia ha anunciado un bono de 100€ para que las rentas menores a 2.000€ al mes no pierdan poder adquisitivo como consecuencia del repunte de la inflación.

Nosotros, en España, seguimos con las "medallas de oro", las cifras históricas, unos presupuestos de mentira y un gobierno que no cesa en su empeño de mandar globos sonda que expulsan la inversión y desincentivan la actividad privada.

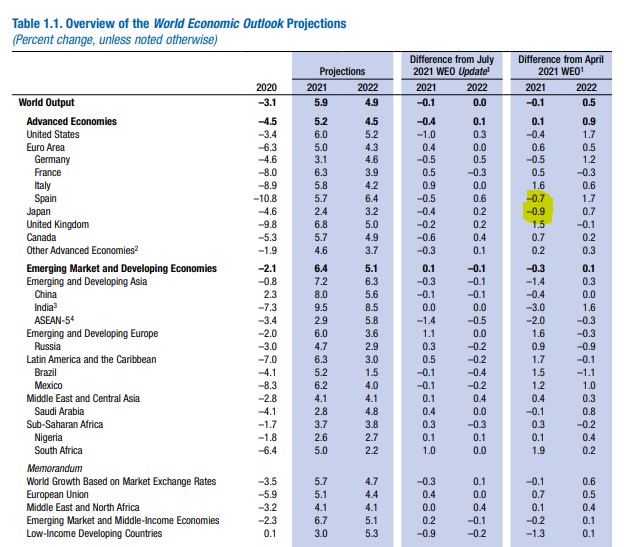

Será por ello que nuestro país ha sufrido la mayor revisión a la baja en el crecimiento estimado del PIB de toda Europa: Caída de 7 décimas en 2021 frente a una reducción de 1 décima a nivel global… y una subida de 6 décimas de la UE. Pero ya saben, en 2022 creceremos más y seremos campeones europeos.

Lo mismo que nos decían desde el Gobierno de España en 2020 sobre 2021.

Economista y consultor estratégico, autor del blog economistadecabecera.es y socio fundador y presidente de Acción Liberal.