La historia económica contemporánea de España es la de los desequilibrios macroeconómicos. Si uno de los compromisos para entrar en la Unión Europea (y, de hecho, uno de los motivos de trasfondo para hacerlo) fue el control de nuestras cuentas públicas, el resultado no puede ser más pobre.

A la hora de evaluar el déficit de España debemos comenzar por el principio: El tratado de Maastricht. Para entrar en la UE nos comprometimos a que nuestro país sólo tendría déficit público en momentos excepcionales, que este no podría superar el 3% del PIB y que nuestro endeudamiento público no excedería el 60% del PIB.

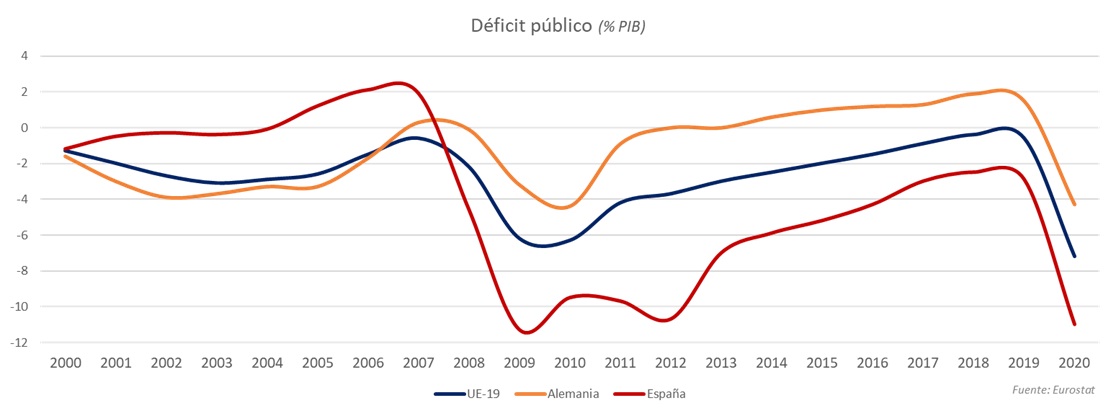

¿Hemos cumplido? Difícilmente se puede afirmar. España tan sólo ha registrado superávit público 3 años (2005, 2006 y 2007), y llevamos desde la crisis de 2008 en el vagón de cola del déficit público en la UE.

Esto, debemos recordar, a pesar de sucesivos máximos históricos en términos de recaudación como ya veíamos en los años 2018 y 2019. O, dicho de otra manera: España se ha hecho adicta al gasto público (cerca del 50% del PIB) y, como consecuencia, está generando una situación de déficit público alarmante. En 2020, a pesar del mayor esfuerzo tanto en estímulos fiscales como monetarios de toda la UE, nuestro país lideró el dudoso ránking de déficit público de Europa.

Merece la pena analizar, por lo tanto, los efectos del déficit público sobre la economía española. ¿Es positivo un desequilibrio marcoeconómico de esta magnitud?

Efectos sobre el crecimiento presente y futuro

Los mejores años de España se han vivido a principios de los 2000. Nuestro país venía de hacer una serie de reformas estructurales y un esfuerzo fiscal sin precedentes para poder entrar en el euro, y los resultados fueron patentes. En el 2000 nuestro país crecía al 5,2% y gracias al impulso europeo las cifras para el período 2001-2007 el crecimiento estuvo en torno al 3,5% de media, con un máximo del 4,1% en 2006.

España entonces estaba en el Top10 mundial, creaba el 80/90% del empleo en Europa y el déficit, como hemos visto anteriormente, se reducía a pasos agigantados hasta lograr superávit público.

La inacción, el desprecio por el crecimiento económico y la apuesta por la decadencia iniciada en 2004 tuvo sus efectos en una crisis, la de 2008, que en España fue más dura por los desequilibrios acumulados en esos años de inercia y malas decisiones económicas.

El agujero fiscal de la crisis subprime y financiera en España fue de tal magnitud que no nos hemos recuperado desde entonces. Podemos debatir si el Gobierno de Rajoy debió ser más o menos ambicioso en su política fiscal. La realidad es que España entró a la crisis de 2008 con una deuda del 40% del PIB, en 2019 (tras 6 años de crecimiento ininterrumpido) ascendió al 95% del PIB y a día de hoy oscila el 125%.

¿Es España un país más sólido como consecuencia de este intervencionismo salvaje? Difícilmente se puede afirmar. El crecimiento en 2019 fue del 2,1%, hemos permanecido con una tasa de paro inaceptablemente alta durante todo este tiempo y la productividad se ha desplomado. No es de extrañar que países como Lituania, Chipre o Eslovenia, por citar solo algunos, ya nos superan en PIB per cápita, la medida más habital para medir la riqueza por habitante en un país.

Mayores impuestos presentes y futuros

El déficit, por lo tanto, no impulsa la actividad económica ni soluciona el problema del desempleo. Pero, además, genera desequilibrios adicionales.

El déficit público es una situación en la que el Estado gasta más de lo que ingresa. Y esto, como en cualquier familia, es algo habitual en un momento determinado (cuando hacemos una inversión, compramos una casa o tenemos un gasto imprevisto), en ningún caso puede tomarse como modus operandi.

La razón es muy sencilla: Esa deuda pública que vamos acumulando antes o después hay que pagarla. Y, en un contexto de tipos de interés ultra bajos y períodos de devolución muy altos, el déficit público es uno de los mecanismos de empobrecimiento de las generaciones futuras más importantes.

¿Cómo se va a pagar esa deuda? Con impuestos. Si el país no crece, si la productividad se estanca, el mercado de trabajo no funciona, los salarios no suben y la renta real se estanca o se desploma, la presión fiscal automáticamente aumenta. O, dicho de otra manera, estamos privando de oportunidades a las generaciones futuras por una estructura económica engangrenada y, además, la fuerza impositiva del Estado tiene que ejercer mucha más presión para quitarles lo poco que tienen.

Como consecuencia, la inversión privada se desploma, el consumo privado también, y la espiral a la baja se torna imparable.

Efecto ‘crowding out’

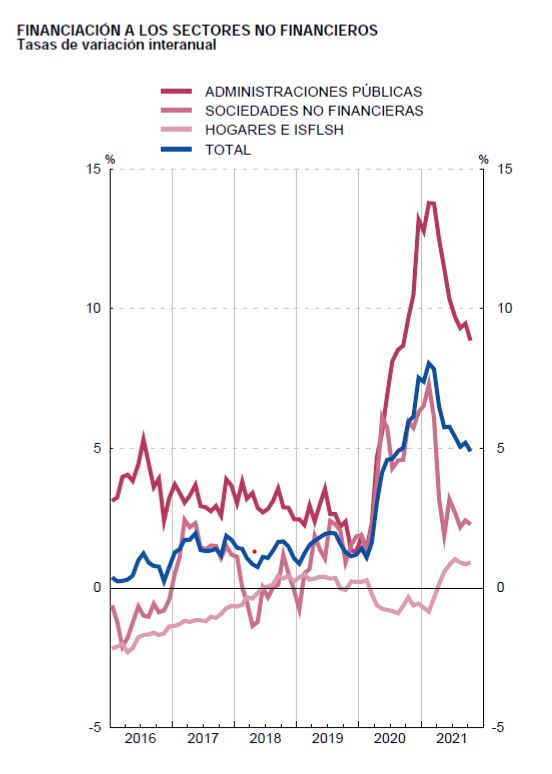

En economía se denomina efecto crowding out a una situación en la que una elevada inversión pública expulsa a la financiación privada de proyectos privados. O, dicho de otra manera: La inversión que va al sector público (poco productiva) no va al sector privado.

Esto, incluso en el período de mayor influencia de los bancos centrales y mayor liquidez en los mercados financieros de la historia, continúa estando vigente. Prueba de ello ha sido la tasa de crecimiento de los créditos al sector público y al sector privado en España durante los últimos años, con tasas de crecimiento de la financiación públicas que eran el doble que las privadas incluso en años de bonanza.

Desequilibrios macro y micro de alto impacto

Una economía dependiente del déficit público es un país condenado al fracaso y a la decadencia. Especialmente, cuando el déficit se produce de forma estructural, es decir, independiente del ciclo económico. Un déficit provocado por una crisis que ha supuesto un desplome de ingresos es coyuntura. Sin embargo, uno producido por un incremento en el gasto estructural (pensiones, salarios públicos, etc.) de 55.000 millones de euros como el que va a provocar el Gobierno de España este 2022 es devastador.

Si el déficit público fuera algo positivo países como Japón y Argentina serían líderes mundiales. Y, sin embargo, su relevancia internacional ha ido en decadencia durante los últimos años y, con ella, sus empresas. Seguro que muchos de ustedes recuerdan a grandes compañías japonesas (Suzuki, Sony, etc.) que dominaban el panorama internacional hace años y ahora, sin embargo, han quedado relevadas a un segundo plano. Y qué les voy a decir de Argentina, que al menos una vez al año aparece en la prensa internacional por sus coqueteos con los impagos y una inflación desbocada.

La razón es que para financiar todos estos déficits nos hemos inventado la figura del banco central, que imprime dinero según las necesidades del gasto político y provoca una situación de estanflación muy difícil de revertir. En Argentina es más obvio que en Europa porque su moneda es mucho más débil, pero si continuamos imprimiendo a esta velocidad antes o después estaremos en su misma situación.

¿Una mayor igualdad?

Hay quien dice que el déficit público es una herramienta imprescindible para garantizar la calidad de vida y la igualdad en una sociedad. Algo que podría llegar a ser cierto cuando el Estado tiene un peso sobre el PIB reducido, pero en ningún caso se está cumpliendo en el caso español, donde el sector público ya supone casi el 50% de nuestra riqueza (y subiendo).

La diferencia del coeficiente de Gini (que mide la desigualdad en los ingresos a nivel nacional) entre 2008 y 2020 es 0. Nula. O, dicho de otra manera: Según el INE, a pesar de los mayores programas de estímulo de nuestra historia (Plan E, planes europeos, bajos tipos de interés, etc.) y de un incremento del endeudamiento sin precedentes, la desigualdad en España permanece constante. La tasa de riesgo de pobreza, que mide el número de hogares cuya renta está por debajo del 60% de la renta mediana nacional, por su parte, se ha incrementado en 3 puntos. 3,5 si miramos el dato de 2018 (antes de la pandemia).

Por lo tanto, difícilmente se puede afirmar que la mayor expansión del Estado en un momento de paz ha supuesto unas mejores condiciones de vida para los ciudadanos, ni una mejor situación económica de nuestro país, ni a nivel nacional ni internacional.

¿Qué podemos hacer?

Un plan de consolidación fiscal que reduzca el déficit de forma estructural debería estar entre las prioridades del Gobierno. Ahí están los avisos del Banco de España, de la AIReF y de muchos organismos internacionales.

La literatura económica demuestra que los procesos de consolidación fiscal más efectivos son los que se producen reduciendo el gasto público (ver "Austeridad, cuándo funciona y cuándo no" de Alberto Alesina o este paper que tuve el honor de hacer con Daniel Lacalle sobre la poca eficacia de los planes de estímulo) pues sus efectos sobre el crecimiento y la productividad son muy limitados y, sin embargo, son efectivos en sus objetivos. Tampoco tienen consecuencias a nivel político.

Y, sin embargo, nuestro gobierno seguirá intentando hacer el ajuste vía ingresos públicos inalcanzables que tan sólo irán agrandando el agujero (los gastos siempre se cumplen) y haciéndonos perder credibilidad internacional.

La colección de desequilibrios que arrastra nuestra economía durante muchos años nos hace parecernos preocupantemente a Grecia en 2011. Lo pagaremos, muy especialmente quienes más dependen del Estado.

El déficit debería ser un objetivo prioritario a nivel político y, sin embargo, es un arma arrojadiza que pagamos entre todos.

Economista y consultor estratégico, autor del blog economistadecabecera.es y socio fundador y presidente de Acción Liberal.