Una de las implicaciones más relevantes a nivel económico de la invasión de Rusia a Ucrania es la reacción de los bancos centrales. ¿Mantendrán su hoja de ruta para subir tipos, o la modificarán?

Por el momento, el BCE se mantiene en su indefinición, aunque Lagarde a intentado emular a Draghi y su famoso whatever it takes afirmando que harán lo que sea necesario para garantizar la estabilidad del euro, lo cual, en el contexto de estanflación en el que nos movemos, deja entrever que están retrasando la noramlización monetaria.

Las miradas se dirigen, por lo tanto, hacia la FED. El máximo organismo monetario ya ha hecho público que en el mes de marzo van a aprobar una subida de tipos de 25 puntos básicos, en lo que supone toda una declaración de intenciones, aunque con capacidad para generar dudas en los mercados, que estaban descontando un incremento de medio punto.

Hay 3 razones por las que la FED debe mantener su hoja de ruta de subida de tipos:

1. El impacto de la guerra en EEEUU es limitado

La exposición de Estados Unidos a Rusia es muy limitada, notablemente inferior a la de la Unión Europea. Rusia ocupa la posición 40 en el ránking de países destino de exportaciones de Estados Unidos. En 2019 (últimos datos disponibles), con un volumen total de 10.900 millones de dólares en términos de exportaciones de bienes y servicios y de 24.000 millones de dólares en importaciones. El déficit, por lo tanto, asciende a 13.100 millones de dólares.

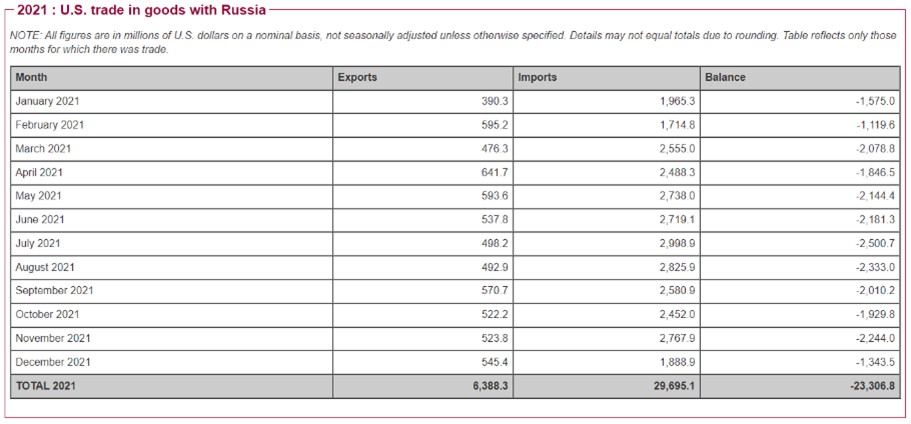

La balanza comercial de bienes sí que ofrece datos más actualizados, aunque el análisis es muy similar. En 2021 Estados Unidos exportó hacia Rusia bienes por valor de 6.400 millones de dólares e importó por valor de casi 30.000 millones de dólares. Por consiguiente, el déficit comercial de Estados Unidos supera los 23.000 millones de dólares.

Teniendo en cuenta que, en 2021, Estados Unidos exportó bienes por valor de 1,7 billones de dólares, el impacto del cerrojazo comercial con Rusia es muy limitado (0,4%) y, en cualquier caso, favorece a Estados Unidos. Al contrario de lo que ocurre en Europa, los principales bienes importados de Rusia no son alimentos y productos energéticos, sino metales preciosos y materias primas. Los productos agrícolas ascendieron a 69 millones en 2019, es decir, el 0,6% del total.

Tampoco parece, según los datos con los que contamos a cierre de este informe, que la exposición de los bancos estadounidenses a Rusia sea elevada. Citigroup ya ha hecho público que Rusia ocupa el lugar 21 de los 25 países donde tiene exposición, con un volumen de activos que alcanza los 10.000 millones de dólares, lo cual supone el 0,3% del total. En total, según Reuters, la exposición de la banca estadounidense a Rusia asciende a 14.700 millones de dólares, una cifra relativamente baja y, por lo tanto, con impacto reducido. Para que se hagan una idea, la exposición de la banca europea asciende a 107.000 millones de euros, y tampoco es muy elevada.

Por lo tanto, el papel de Estados Unidos en el conflicto abierto entre Rusia y Europa tiene más que ver con un posicionamiento geopolítico que con una situación que tenga impacto real y relevante sobre la economía norteamericana.

2. Economía a la baja, desequilibrios al alza

Con la subida de tipos sin empezar, la evolución de Estados Unidos es estable, aunque con una clara tendencia a la baja en términos de crecimiento económico. La creación de empleo privado ha sufrido un claro parón en el mes de enero, con más de 300.000 empleos destruidos en el sector privado, y que afecta a todos los sectores, especialmente al del ocio y tiempo libre. Debemos recordar que el año pasado, cuando Estados Unidos sí que estaba experimentando una recuperación sólida, este mismo indicador registró un incremento de casi 200.000 personas en el mismo mes. Además, ha permanecido todo el año en positivo, con el máximo mensual de creación de empleo en el mes de mayo, con casi 900.000 nuevos puestos de trabajo en el sector privado.

De esta manera, la tasa de paro se ha incrementado ligeramente hasta el 4% y podría estar encontrando un suelo en estos niveles, en los que ya lleva 3 meses consecutivos. Merece la pena recordar, a tal efecto, tres aspectos:

- La crisis del Covid19 ha supuesto un efecto desánimo notable entre la población norteamericana, con su consiguiente impacto en la salida de personas activas de él.

- Estados Unidos, al contrario que la Unión Europea, no ha aplicado medidas de flexibilización del mercado laboral ante el Covid19 que no han visto su reflejo en las cifras de desempleo.

- Los niveles en los que estamos moviéndonos en este momento, de ser cierta nuestra hipótesis, estarían 1 punto por encima del mínimo mostrado en 2020, antes de que la crisis del Covid19 estallara.

Las ventas minoristas, que recordemos fue el primer indicador que nos permitió predecir el frenazo económico de Estados Unidos, se mantiene también en niveles estables con cierta tendencia a la baja. En noviembre de 2021 la tasa de crecimiento interanual era del 18,9%; en enero de 2021 es del 13%. Evidentemente, aún están afectadas por el efecto base positivo, pero la evolución en términos mensuales no deja entrever ningún cambio de tendencia al alza y mantiene también una senda de estabilidad.

Lo mismo pasa con la evolución de otros indicadores coyunturales, como es la producción industrial, y también con otros de actividad económica como son los índices ISM (tanto manufacturero como servicios), los pedidos industriales, etc.

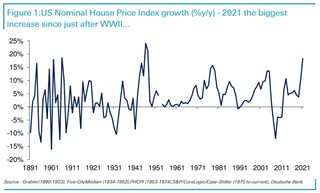

Esto, sin embargo, no está provocando, por ejemplo, una caída en el precio de la vivienda, que sigue creciendo al mayor ritmo desde la II Guerra Mundial. Como tampoco estamos viendo notables ajustes en renta variable, mientras que el mercado de bonos sigue recalentándose al calor de la búsqueda de activos refugio con los que resguardarse del riesgo geopolítico.

3. La inflación, un verdadero problema

La inflación en Estados Unidos ascendió hasta el 7,5% en enero de 2022, mientras que la subyacente (esto es, eliminando el efecto de los alimentos y combustibles) también está disparada en el 6%.

Tal y como preveíamos, hay síntomas de estabilización (que no de cambio de tendencia) en estas variables, aunque la crisis en Ucrania tendrá especial impacto en los precios por la ruptura, de nuevo, de las cadenas de valor.

Por lo tanto, no podemos descartar una vuelta a la temida estanflación de los 80, con un crecimiento de la inflación que podría llegar a doble dígito. Aunque, a diferencia con la UE, este por el momento es tan solo un riesgo a la baja y en el medio plazo. No hay ningún indicador que nos lleve a pensar en un crecimiento del PIB negativo en este momento.

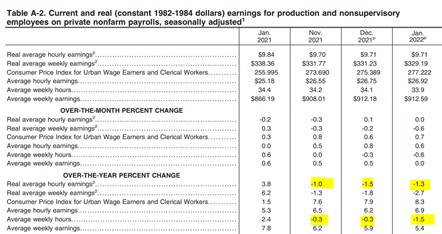

Lo que sí que está ocurriendo es una erosión notable del poder adquisitivo. Según la Oficina de Estadísticas, el salario medio por hora medido en términos reales (esto es, descontando el efecto de la inflación) lleva ya 3 meses en negativo en términos interanuales. El último dato que conocemos es una tasa del -1,3% en enero de 2022 con respecto a enero de 2021, mientras que el salario semanal está sufriendo también un retroceso cada vez más agudo, hasta el -2,7% interanual.

¿Estados Unidos se enfrenta a un escenario de incertidumbre financiera como consecuencia de las subidas de tipos? Sin ninguna duda. Ahora bien, mantener la actual política monetaria lleva a una inflación de doble dígito, a un deterioro de la capacidad adquisitiva y a una situación de ausencia de herramientas en caso de empeoramiento de la situación económica.

Dicho de otra manera: La FED no tiene ninguna razón para modificar su hoja de ruta, ni tan siquiera por la invasión a Ucrania. Por el bien de la estabilidad financiera internacional, debe seguir adelante con las subidas de tipos.

Economista y consultor estratégico, autor del blog economistadecabecera.es y socio fundador y presidente de Acción Liberal.