¿Quién dijo miedo? La economía global se adentra en un terreno desconocido hasta el momento. Los indicadores económicos que vamos conociendo avanzan hacia una situación en la que conviven una inflación que no da tregua con unos indicadores de actividad y coyuntura económica muy débiles (cuando no en clara recesión, como es el caso de China) y síntomas de claro sobrecalentamiento financiero en Estados Unidos y en algunos sitios de Europa.

Hay varias preguntas por responder para los próximos meses. En primer lugar: ¿Qué podemos esperar de la inflación? Esta semana hemos conocido varias cifras relevantes:

-

Los precios industriales en Europa están creciendo a un ritmo del 37% interanual (recordemos que en Estados Unidos lo hacen al 11%).

-

El barril de petróleo ha vuelto a subir y ha tocado los 125 dólares (116,61 euros) por barril.

-

Los futuros de gas natural en Europa también apuntan al alza.

-

Y el dólar continúa apreciándose y ejerciendo un efecto aspirador con respecto a prácticamente todas las divisas, y eso también incluye el euro, que avanza hacia la paridad.

Por otra parte, la invasión de Rusia a Ucrania, aunque ya no sea tan mediática, continúa, y desde el Gobierno ucraniano ya se asume que Rusia ha invadido el 20% de su territorio. Tal y como venimos defendiendo desde el principio, esta guerra va a ser larga y, aunque no lo fuera, las consecuencias geopolíticas y económicas sí que lo serán porque el tablero global ha cambiado por completo.

Parece difícil pensar en un escenario en el que la inflación dé un respiro. El base está más cerca de que se quede en niveles similares a los actuales, y hay riesgos evidentes de empeoramiento.

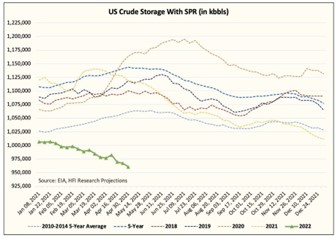

Esta semana me preguntaban desde una casa de analistas otro de los grandes interrogantes que imperan en los mercados: ¿Crees que el petróleo se va a poner a 200 dólares por barril? ¿Habrá escasez de petróleo? Además de la escalada en el precio que acabamos de comentar, hay otro asunto evidente: El embargo de petróleo de Europa a Rusia está suponiendo que las reservas estratégicas de esta materia prima en Estados Unidos estén en mínimos históricos.

Por otra parte, debemos recordar que China está absolutamente paralizada y con niveles de actividad económica similares a los del confinamiento de 2020. En el momento en el que las políticas Covid0 decaigan o, en su defecto, en el que en efecto se erradique este virus, la reactivación va a provocar un nuevo impulso del precio del petróleo por la vía de la demanda.

Por el momento, la OPEP ya ha anunciado que va a aumentar la producción hasta los 600.000 barriles diarios en los próximos meses, por lo que el desabastecimiento parece lejano. Por el contrario, el encarecimiento parece evidente, aunque es pronto para empezar a pensar en los 200 dólares por barril.

Y, por último, con Rusia y Ucrania paralizadas e India prohibiendo exportaciones de alimentos básicos como el trigo, ¿habrá escasez de alimentos? Podría ocurrir, especialmente en países menos desarrollados, pero no en Europa ni en Estados Unidos. Aunque sólo sea por el efecto tipo de cambio (el Euro y el Dólar continúan siendo monedas fuertes con respecto al resto de la cesta), la capacidad adquisitiva del mundo desarrollado es mucho mayor que, por ejemplo, la de los países latinoamericanos. Veo muy difícil que estemos al borde de una crisis alimentaria, como algunos parece que pretenden vender.

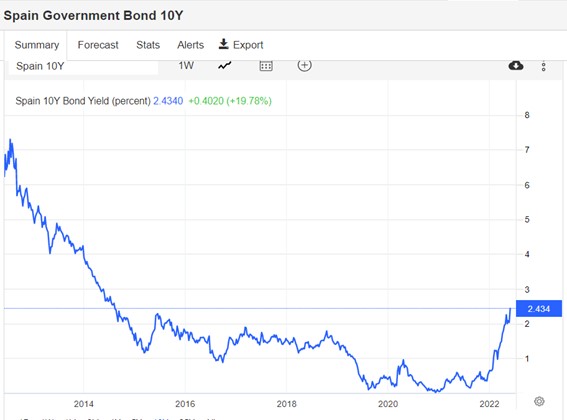

La clave para los próximos meses va a estar en los mercados financieros. Más concretamente, en qué va a hacer el Banco Central Europeo. La inflación va a continuar desbocada y los tipos de interés al alza son un hándicap adicional que también erosiona la capacidad adquisitiva de familias y empresas y pone en jaque la solvencia de buena parte del sistema productivo.

Buena parte de la debilidad relativa del dólar con respecto al dólar es debida a las subidas de tipos de la FED. Como ya hemos explicado varias veces en esta columna, una de las presiones inflacionistas del BCE iban a venir por la vía del tipo de cambio. La FED va a continuar subiendo tipos, y no debemos descartar que al año que viene superen ampliamente el 2% en Estados Unidos, especialmente si la escalada de precios no da un respiro.

¿Y el BCE? Yo siempre he apostado por una subida de tipos en septiembre. El máximo organismo, sin embargo, ha sido más ambigüo. Europa dejará de tener tipos de interés negativos a la vuelta del verano, ha dicho. Esto es, en septiembre. ¿Subida de 0,25 puntos en julio y septiembre, o una única subida de medio punto en septiembre? Hay mucha especulación en los mercados, y eso no es positivo porque lleva a un escenario de aún más volatilidad de la que ya tenemos. Los inversores descuentan dos subidas, aunque de ser así el BCE podría estar dando una sensación de urgencia por encima de lo que están mostrando (por el momento) los indicadores macro.

En los primeros días de junio los mercados de renta variable (especialmente el norteamericano) están dando un respiro. La situación empezaba a preocupar. Ahora, con la subida de tipos y la retirada (gradual) de estímulos por parte de la FED, veremos cómo reaccionan los mercados de renta fija. Por el momento, Italia ya tiene una prima de riesgo en 200 puntos básicos y las rentabilidades exigidas a los bonos del tesoro están subiendo a ritmos no vistos desde hace décadas: Bono a 10 años en Alemania en el 1,23% (algo no visto desde 2014, antes del QE), en Italia al 3,24%, España en el 2,34% (también máximos desde 2014)…

Los síntomas de sobrecalentamiento son evidentes, y la evolución desperada de los bancos centrales no ha hecho más que empezar porque la inflación continúa sin dar un respiro. El segundo semestre del año será clave para conocer el estado real de muchas de las economías europeas, entre ellas la española, y su capacidad para resistir sin morfina ni esteroides.

Economista y consultor estratégico, autor del blog economistadecabecera.es y socio fundador y presidente de Acción Liberal.