Ha sido necesario casi un año de inflación moderada para que los bancos centrales sean conscientes de la gravedad de la situación. Ahora hacen lo que deberían haber hecho hace años, de forma precipitada y, en algunos casos, sin tiempo para que los agentes económicos se adapten al nuevo entorno. Veamos:

La Reserva Federal ha ejecutado esta semana la mayor subida de tipos desde 1994: 0,75%. Además, ha lanzado un mensaje claro de que los tipos de interés de referencia en Estados Unidos se situarán entre el 3,25% y el 3,5% este año (actualmente están en el 1,5%-1,75%) y crecerán hasta el 4% en 2023.

El BCE, por su parte, ya ha comenzado a retirar los estímulos cuantitativos (compra de deuda soberana) y ha anunciado que los tipos subirán 25 puntos básicos en julio y otros 25 en septiembre para lograr ese 0% del que habló Lagarde hace ya unas semanas.

Como consecuencia de lo anterior, los tipos de interés en todo el mundo se están disparando. Ahora bien, tal y como era previsible, no lo hacen de forma acompasada. Los países más vulnerables están viendo crecer la rentabilidad exigida a los bonos con más rapidez que los que mantienen las finanzas más sólidas.

Por ejemplo: En España ya hemos visto el bono a 10 años en el 3% y a 2 en el 1,5%, ambos duplicando su rentabilidad en lo que va de año.

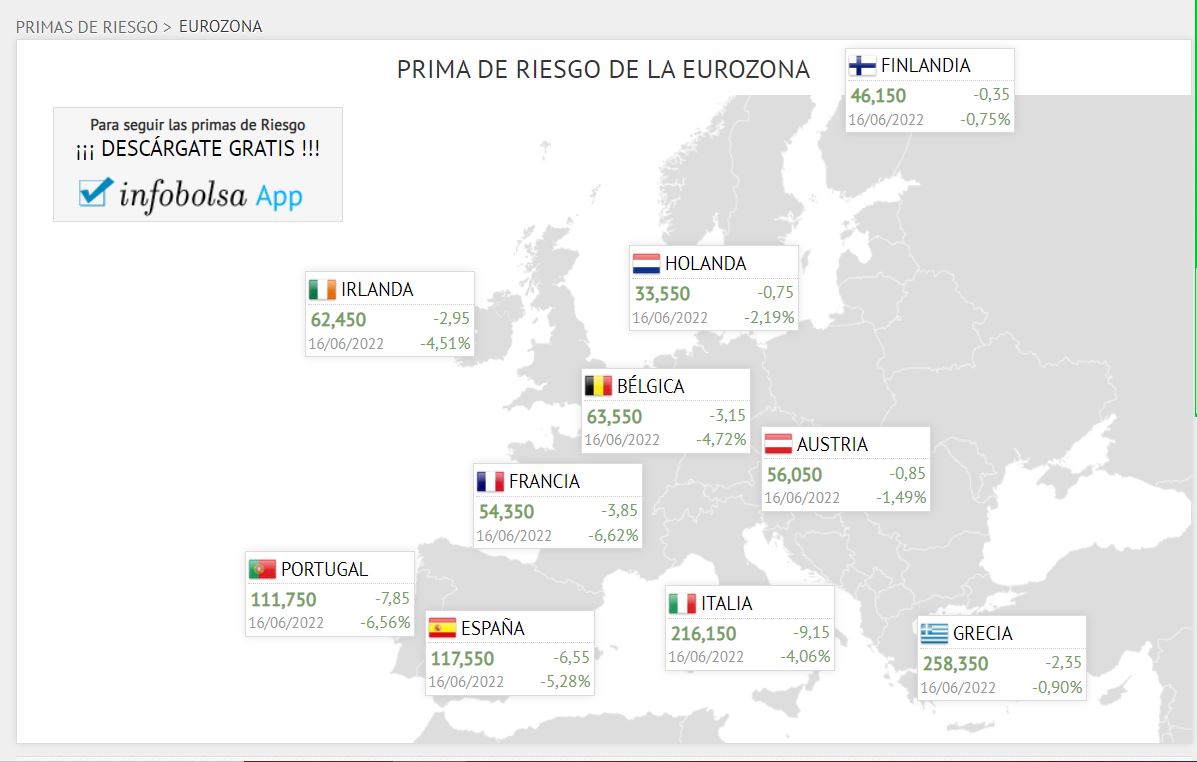

Como consecuencia de lo anterior, la famosa prima de riesgo (diferencial entre el bono a 10 años de un país determinado y el de Alemania) está creciendo a un ritmo notable. Grecia (256 puntos), Italia (216) y España (117) lideran el ránking de riesgo en Europa, con una tendencia al alza que a lo largo de la semana ha sido ciertamente preocupante.

En esta columna ya hemos explicado varias veces dos aspectos básicos: i) La subida de tipos de la FED y del Banco de Inglaterra son un factor adicional de inflación para la Eurozona vía tipo de cambio; ii) Para que haya alguna posibilidad de que el ajuste sea gradual el BCE tiene que lanzar al mercado un plan claro y creíble de subida de tipos en el medio plazo, al estilo de lo que está haciendo la FED, para que cada agente tome las decisiones económicas más adecuadas.

Nada de eso está ocurriendo, y por eso el BCE tuvo que reunirse de urgencia el pasado jueves ante la inminente subida de tipos de la FED. La conclusión de dicha reunión fue, ni más ni menos, una declaración de intenciones: Estamos preparando una herramienta de política monetaria que evite la fragmentación financiera en la Eurozona.

La gran pregunta es: ¿Será suficiente para contener la escalada de los tipos de riesgo?

Los bancos centrales son en este momento funambulistas paseando por el cable. Tienen que lograr contener la inflación sin penalizar en exceso el contenido económico y evitar procesos masivos de suspensión de pagos tras años de irracionalidad económica y excesivo endeudamiento.

El BCE difícilmente va a soplar y sorber a la vez. Sencillamente, no es posible retirar la compra de deuda a los países que más la necesitan (que son los más afectados por el incremento de prima de riesgo) y establecer cualquier mecanismo que, disfrazado de una u otra manera, consista en seguir comprando esa deuda porque de facto están fuera de los mercados privados.

El BCE solamente tiene una alternativa: Volver a acudir a los OMT (Outright Monetary Transactions), la herramienta con la que comenzó el calvario griego en 2011. ¿Recuerdan a los populistas griegos de ultraizquierda decir que no se plegarían a Europa ni harían recortes? Con que el BCE cerrara el grifo unos días fue suficiente para generar un corralito en el país heleno y que aceptaran las condiciones de un rescate.

¿Es posible volver a la compra de bonos de forma masiva en la Eurozona? Sí. Es tan fácil como volver a dar a la tecla de imprimir, como ha venido haciendo hasta ahora. Ahora bien, ¿es recomendable? Eso genera más dudas.

Debemos recordar que el BCE ha llevado a cabo el mayor programa de estímulos monetarios de su historia en los últimos dos años y Europa ya avanza claramente hacia la estanflación antes incluso de que el BCE amagara con subir tipos.

Dicho de otra manera: Si el BCE vuelve a programas de macroestímulos monetarios la inflación se puede disparar hasta niveles no vistos desde los años ’70 y ’80, el crecimiento económico va a continuar estancado y las burbujas tampoco van a desaparecer.

El incremento de las primas de riesgo de los últimos días no es que España, Italia o Grecia tengan más riesgo que hace 1 mes. Es, sencillamente, que el gas de la risa monetario que llevamos inyectando en la economía europea desde 2015 ya no surte efecto. Se acaba la fiesta, se encienden las luces y ya no hay maquillaje capaz de tapar las vergüenzas que venimos acumulando desde hace años.

Ninguno de los países que están (de nuevo) en el disparadero tienen más riesgo que a principios de año. Sencillamente, con el nuevo paradigma monetario estamos comenzando a ser conscientes el riesgo real que vienen arrastrando desde hace años, y es ciertamente alto.

Por ahora no estamos en un escenario como el de 2011/2012, a pesar de la sensación de urgencia que trasladan desde los bancos centrales. Es difícil pensar en un aterrizaje suave como el que dibuja la FED, pero es cierto que su estrategia es la única manera de intentarlo. Veremos si puede pinchar a la vez la colección de burbujas que hacen que Estados Unidos ya sea una economía sobrecalentada y evitamos un nuevo Lehman.

Mientras tanto, la estanflación continúa su curso y los mercados de renta variable continúan en senda bajista. Pronto dejarán atrás las cifras de la burbuja puntocom, con unos efectos sobre el patrimonio y ahorros de muchas familias estadounidenses que aún desconocemos.

Aún no llueve, aunque el cielo está muy negro, huele a humedad y la sensación de bochorno es absoluta. Un paso en falso del BCE puede echar al traste todo el ejercicio de funambulismo que tendremos que hacer en Europa los próximos años para que lo que nos queda por delante no sea doloroso.

Economista y consultor estratégico, autor del blog economistadecabecera.es y socio fundador y presidente de Acción Liberal.