En las últimas semanas se comenta mucho la posibilidad de que el euro llegue a un punto de paridad con el dólar, esto es, que valgan lo mismo (tipo de cambio 1 euro = 1 dólar). Esto es consecuencia de la depreciación que ha sufrido la moneda europea desde finales del año pasado, que ya ha llegado a superar los niveles que vimos en 2014/2015/2017 que, recordemos, fueron los años de las "devaluaciones competitivas" por parte del BCE.

¿Llegará el euro a una situación de paridad con el dólar? Es probable, aunque también es cierto que se trata de una barrera psicológica muy importante para los inversores.

Son 4 los factores que están detrás de esta situación:

-

El dólar y el oro son los activos refugio por excelencia. En momentos de incertidumbre económica como el actual, y mientras la situación e Estados Unidos no se agrave a los niveles de 2008, esto implica que los inversores buscan la deuda del Tesoro Norteamericano para resguardarse, priman las transacciones en dólares y, en general, compran dólares. De esta manera, esta moneda gana fortaleza con respecto al resto de divisas.

-

La Reserva Federal ya ha comenzado la subida de tipos y ha anunciado que va a llegar al 4% en 2023. Esto es un impulso adicional para la renta fija norteamericana, que supone un nuevo efecto aspirador. Recordemos que tanto en 2018 como en los últimos meses ha estado atrayendo capitales provenientes de las economías en vías de desarrollo (Latinoamérica y algunos países asiáticos, fundamentalmente), así como de la renta variable estadounidense y europea. Las salidas de fondos de los índices europeos han sido notables, y esto también ha supuesto una apreciación del dólar con respecto al Euro.

-

Debilidad económica en Europa. Alemania registró un crecimiento del PIB negativo en el último trimestre de 2021. Francia está actualmente en el -0,2%. La debilidad económica en Europa es evidente (De Guindos ha hablado esta misma semana de estanflación), y no debemos descartar en absoluto la posibilidad de recesión a finales de este año o principios del que viene. Por lo tanto, el Euro también está sufriendo por la vía de la debilidad en la demanda doméstica.

-

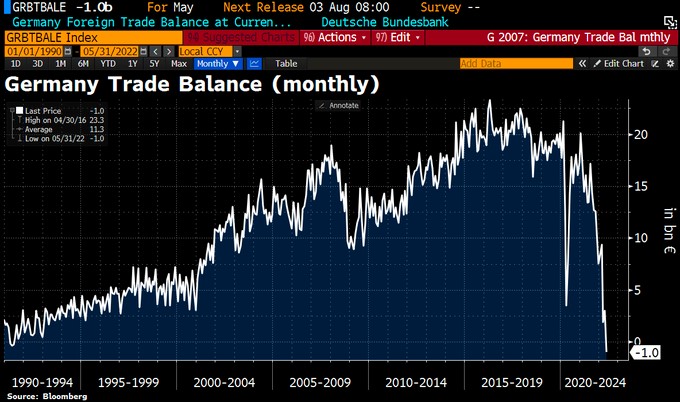

La balanza energética es otro asunto muy importante. Esta semana hemos conocido que Alemania ha presentado su primer déficit comercial desde 1991. Esto significa que, por primera vez en 30 años está importando más de lo que exporta. Esto sin duda es consecuencia, por una parte, de la situación energética con Rusia y, por otra, de la pérdida de competitividad de su sector industrial como consecuencia de una luz que, incluso en los mercados de futuros (que se supone que más estables) muestra 440 euros por megavatio hora, una cifra que es un 675% superior a la media de los últimos 10 años.

Para un país tan dependiente del sector industrial y de las exportaciones como es Alemania estas cifras son un desastre. Un déficit comercial supone la necesidad de financiar vía deuda externa lo que antes financiaba a través de operaciones comerciales. Además, el efecto sustitución de la energía rusa no va a ser fácil. De hecho, Estados Unidos ha triplicado sus exportaciones de gas natural licuado a la UE y al Reino Unido en el último año. Ya estamos importando casi el 50% de esta materia prima a Norteamérica.

Esto, una vez, más, favorece al dólar y debilita al Euro.

Futuro incierto

La gran pregunta, a la vista de las fuerzas que mueven esta situación es: ¿Alguno de los factores que acabo de describir va a cambiar en los próximos meses? Difícilmente. Lo único que puede ocurrir que cambie el panorama geopolítico internacional es un shock financiero en Estados Unidos.

En esta columna ya lo hemos explicado en multitud de ocasiones. El sobrecalentamiento de Estados Unidos es evidente y el soft landing que pretende la Reserva Federal tiene una probabilidad de ocurrencia muy bajo.

Tanto es así que los mercados financieros ya están buscando el nuevo Lehman Brothers, tanto en Estados Unidos como en Europa. Los seguros de impago de crédito (Credit Default Swaps) de Credit Suisse han subido en vertical, han superado los niveles de 2011 y 2012 y van camino de alcanzar los niveles de 2008.

Hace unas semanas mantenía una conversación con un amigo que me preguntaba: ¿Quién crees que va a ser el próximo Lehman? Eso es imposible de saber. Si alguien lo supiera, además de ganar mucho dinero podría evitar una nueva situación de colapso en los mercados financieros internacionales. Ahora todos conocemos a Lehman y lo identificamos como el epicentro de la crisis de 2008, pero debemos ser conscientes de que fue esta entidad, como pudo ser cualquiera de las que también quebraron en los meses posteriores.

El listado de empresas con graves problemas financieros que suponen un riesgo sistémico es muy extensa y afecta tanto a Europa como a Estados Unidos. Con una diferencia: Si ocurre en Europa puede ser algo parecido a Evergrande en China (riesgo local), mientras que si ocurre en Estados Unidos es muy probable que también se traslade a Europa por nuestros desequilibrios.

Poco se puede aventurar acerca de los mercados financieros internacionales, más allá de que estamos en un momento de máxima incertidumbre y de que las perspectivas no son positivas. Hay síntomas de estabilización de la inflación, aunque en niveles inaceptablemente altos. Pero en ningún caso de cambio de tendencia ni de un rebote en el sentimiento económico.

Europa parece que despierta. La energía nuclear y el gas ya son consideradas como no contaminantes, lo cual es un primer paso. Ahora hay que abordar asuntos tan importantes como es la apuesta europea por las centrales nuclear y el fracking a nivel europeo.

Y no, el camino de Francia no es ningún ejemplo. Primero, porque no ha nacionalizado ninguna empresa (ya tenía más del 80% del capital); segundo, porque su valor se ha desplomado en los últimos años en bolsa; y, tercero, porque estas operaciones suponen abonar el campo de la inseguridad jurídica, que es el motivo por el cual el anuncio de 50.000 millones de euros en construir centrales de energía nuclear en Francia que hizo Macron en febrero de este año ha quedado desierto de inversión privada y tienen que ser ejecutados desde el sector público.

En España demonizamos el fracking hace años, a pesar de contar con yacimientos relevantes bajo nuestro territorio. Ahora compramos petróleo y gas que Estados Unidos extrae con esta tecnología.

Europa (y especialmente España) lleva décadas actuando con criterios ideológicos en la política energética. La única forma de que podamos recuperar terreno en el tablero geopolítico mundial es dejar de depender de "alguien" en energía y avanzar en el autoabastecimiento, y sé que esto es algo que sólo puede ocurrir a largo plazo.

Cualquier otra cosa es seguir perdiendo relevancia a nivel internacional.

Economista y consultor estratégico, autor del blog economistadecabecera.es y socio fundador y presidente de Acción Liberal.