Estados Unidos está en recesión técnica y su evolución da pocas señales de mejora. Además, la subida de tipos por parte de la FED, junto con las expectativas de nuevos incrementos, está provocando un aumento de los tipos de interés. Esto afecta también a la deuda soberana que, por ejemplo, ya presenta en el tramo de 2 años unos tipos similares a los de 2007.

Si unimos todo lo anterior con el hecho de que en los últimos años se han acumulado varias burbujas (bonos financieros y corporativos, renta variable, etc.) en Norteamérica, los analistas están persiguiendo cualquier señal que pudiera llevarnos hacia un nuevo Lehman.

Tanto es así que, en las últimas semanas, ha cogido fuerza el rumor de que el sector de la construcción en Estados Unidos estaba adquiriendo un tinte similar al de China y es cuestión de tiempo que la burbuja estalle. ¿Es así? Viendo los datos, observamos que su deterioro es notable, pero pensamos que está muy lejos de los niveles observados en la burbuja de 2005-2008. Lo explicamos:

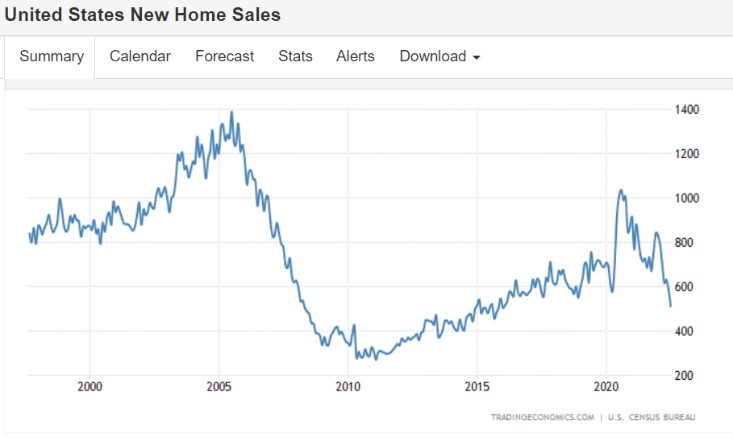

En el mes de julio las ventas de viviendas nuevas se han desplomado un 50% con respecto a julio de 2020. Se trata de una cifra a primera vista alarmante, pero que debemos ponerla en su contexto:

- En el primer semestre del año 2020 se produjo un apunte notable en este indicador (en torno al 80% de crecimiento) por el efecto arrastre de la primera oleada del Covid19.

- La cifra de 2020 aún estaba muy por debajo de la de 2005.

- El descenso se lleva produciendo desde entonces, aunque de forma acusada en los últimos meses.

En cualquier caso, sí que es relevante el cambio de tendencia a la baja, las cifras están incluso por debajo de los niveles Covid19 y por el momento no hay cambio de tendencia. Y, lo más importante de todo: el dato definitivo (511.000 viviendas vendidas en julio) está muy por debajo de lo previsto por el consenso de analistas (575.000).

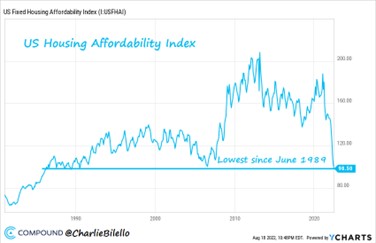

Esto se produce tras una erosión notable del poder adquisitivo vía inflación, con los tipos de interés al alza y con una evolución de los precios que es más acusada que durante la crisis de 2008. Concretamente, en 2021 los precios de la vivienda en Estados Unidos se dispararon un 13,7%, frente al 11,3% que fue el pico de 2005. Además, en 2021, 38 Estados tenían incrementos de precio superiores al 10%, frente a los 26 de 2005.

Esto, en un entorno en el que los tipos de interés para las hipotecas están subiendo más que nunca (los tipos de interés de una hipoteca a 30 años están creciendo a un ritmo del 30% interanual, frente a, 1,3% de 2005/2007), es un riesgo que debemos monitorizar muy de cerca.

Como consecuencia de lo anterior, la facilidad para acceder a una vivienda en Estados Unidos está en los niveles más bajos desde 1989. Así lo refleja el índice de accesibilidad de vivienda.

Además, los niveles de inventarios también están creciendo exponencialmente y ya estamos en niveles cercanos a los de 2008. Concretamente, son necesarios 11 meses para acabar con las viviendas que hay en parque en Estados Unidos, mientras que el pico de 2007/2008 fue de 12,2.

La debilidad en la demanda, por lo tanto, queda explicada por los factores anteriores. Pensamos que el mercado inmobiliario está descontando una evolución macro claramente a la baja. La gran incógnita es: ¿Puede afectar esto a los mercados financieros como ocurrió en 2008?

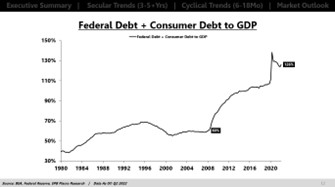

En 2008 la deuda financiera estaba concentrada en la vivienda. De hecho, el endeudamiento junto con la deuda hipotecaria suponía el 220% del PIB. El último dato que conocemos de estas variables es del 150%.

Ahora el endeudamiento está concentrado en el sector público y en los créditos al consumo. Si agregamos estas dos variables, obtenemos un salto desde el 60% del PIB hasta casi el 130%.

No es factible esperar, por lo tanto, un crash similar a 2008 en hipotecas, pero sí que debemos monitorizar muy de cerca los créditos al consumo y los posibles problemas de liquidez que comiencen a surgir en los mercados asociados a la vivienda. Debemos recordar que:

- El sector de la construcción está sufriendo una situación convulsa en China, que deteriora la confianza internacional en él.

- Al contrario de lo que ocurría en 2008, cuando las familias compraban directamente viviendas, ahora hay muchos vehículos de inversión apalancados en la vivienda que podrían estar viendo mermada su riqueza y, de continuar así, podrían no hacer líquidos sus activos financieros.

En resumen: Por el momento el sector de la construcción deja entrever problemas en la evolución económica nacional y los efectos de la disminución de renta disponible, pero no es un potencial desencadenante de crisis financiera en Norteamérica.

Los indicadores de solvencia y morosidad aún no muestran síntomas de deterioro, ni hay carteras que se estén vigilando con especial atención desde el sector bancario. La situación en Estados Unidos reafirma lo que ya avisamos en esta columna desde hace tiempo: la evolución financiera podría complicarse, e incluso derivar en una situación de crisis. Sin duda, es un riesgo a la baja. Pero por el momento no hay ningún desencadenante, ni razones para pensar que esta situación se vaya a producir de forma inminente.

Economista y consultor estratégico, autor del blog economistadecabecera.es y socio fundador y presidente de Acción Liberal.