El Índice de Competitividad Fiscal (ICF), que publica la Tax Foundation y que en España divulga el Instituto de Estudios Económicos (IEE), es un instrumento de referencia para el análisis del sistema fiscal de los países de la OCDE, pues proporciona una visión más realista de la situación comparada de cada uno de ellos y transciende el simplista uso del indicador de presión fiscal como único dato de referencia para este tipo de análisis.

En el informe de 2024 del ICF se refleja, como en años anteriores, el perjudicial efecto que están teniendo en la competitividad fiscal de España las continuas subidas de impuestos y la introducción de nuevos gravámenes con especial incidencia para las empresas y un efecto último que se acaba trasladando al empleo, los salarios y la inversión. El IEE replica a este respecto que "la lógica económica nos indica que, muy al contrario, cualquier incremento de la recaudación debería conseguirse mediante el aumento de las bases imponibles, buscando fórmulas que favorezcan la inversión y la creación de empleo, para lo cual, cualquier reforma debe ser meditada, evaluados sus efectos económicos, y realizarse con vocación de estabilidad, ya que, de lo contrario, produce efectos no deseados sobre la actividad económica y provoca un reparto de la carga fiscal que no es neutral ni respeta los principios de equidad y eficiencia que deben inspirar un sistema tributario".

Hace unas semanas, el Instituto Juan de Mariana hablaba de estos temas en su informe Populismo fiscal, que cuantificaba 81 subidas de impuestos y cotizaciones bajo mandato de Pedro Sánchez y alertaba de 46 propuestas recaudatorias más que el PSOE ha llevado recientemente al Congreso. En la misma línea, el Índice de Competitividad Fiscal pone de manifiesto que los contribuyentes españoles, y más especialmente las empresas, soportan una carga tributaria superior a la de los países de nuestro entorno.

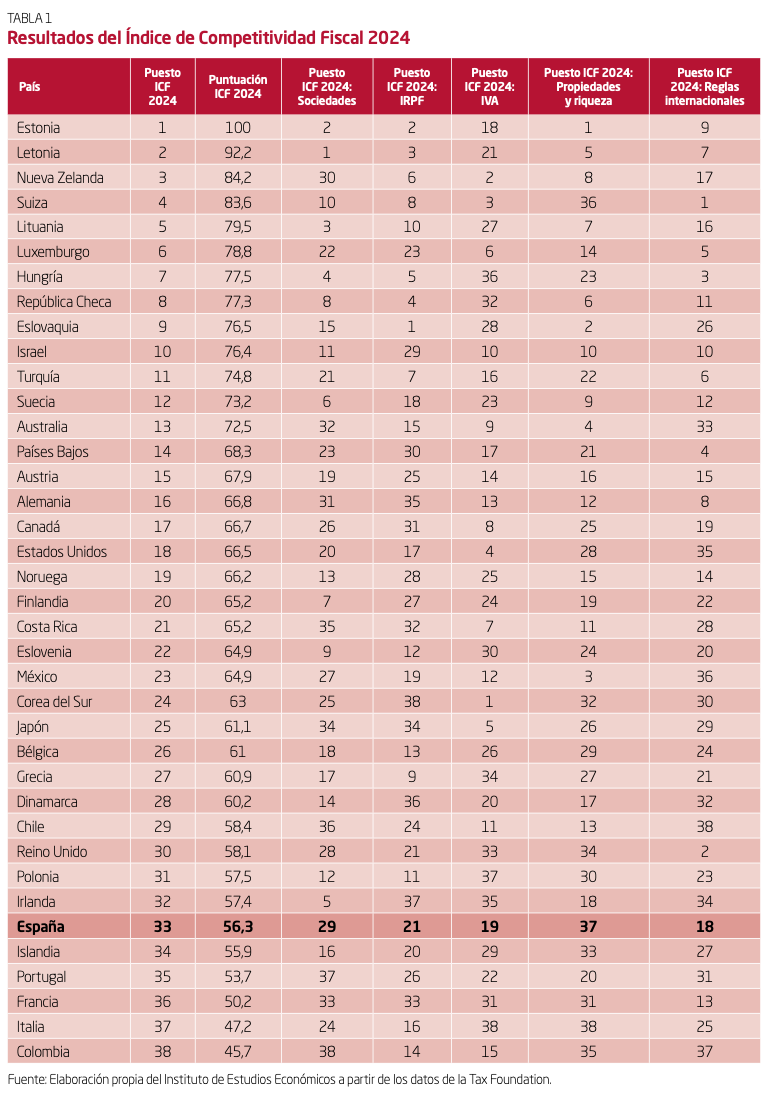

Así, en el año 2024 España ocupa la posición 33 de 38 países analizados para el ICF, empeorando sobre la posición 31 que ocupaba en 2023 y muy por debajo de la posición 27 que alcanzábamos en 2020, lo que muestra un drástico deterioro que resulta aún más preocupante si tenemos en cuenta que partíamos de una situación ya de por sí negativa. Solamente puntúan peor que España los modelos tributarios de otros cinco países, de modo que somos los sextos... por la cola. Estamos, además, muy lejos de la media de la OCDE y de la UE y casi un 50% por debajo de las economías con mejor resultado, entre las que un año más destacan los países bálticos.

Un informe exhaustivo

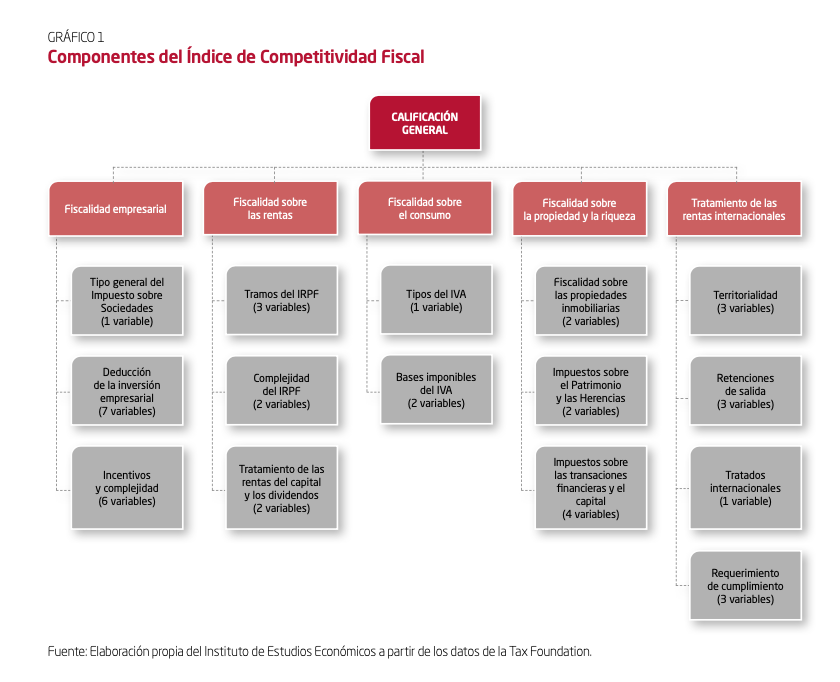

En total, el ICF incluye 42 variables de política fiscal agrupadas en cinco grandes categorías de impuestos: fiscalidad empresarial, impuestos aplicados sobre la renta, tributación del consumo, gravámenes patrimoniales y de la riqueza y tratamiento de rentas internacionales.

"Por décimo año consecutivo, Estonia tiene el mejor código fiscal de la OCDE. Su puntuación bebe de cuatro características muy positivas que caracterizan, desde hace años, al modelo tributario del país báltico. En primer lugar, Estonia aplica un tipo del 20% en el Impuesto sobre Sociedades que no diferencia según el tamaño de las compañías ni el volumen de ganancias obtenidas y, sobre todo, se aplica solamente cuando hay reparto de dividendos, de modo que la reinversión de beneficios resulta libre de impuestos. En segundo lugar, su IRPF es del 20% a partir de un mínimo exento, bajo un sistema de tarifa plana o flat tax que no aplica recargos adicionales y, además, no se aplica a los ingresos por dividendos personales, que ya tributan realmente a través del IS y, por tanto, no deberían quedar sujetos a escenarios de doble imposición como los que vemos de forma recurrente en otros países. En tercer lugar, su impuesto a las propiedades inmobiliarias solo se aplica al valor asignado al terreno, y no al valor que se imputa a la propiedad levantada sobre dicha parcela. Por último, y en cuarto lugar, su sistema fiscal es de corte territorial y permite repatriar el cien por cien de las ganancias obtenidas por filiales en el extranjero sin necesidad de pagar recargo alguno, explica el informe.

Aunque el sistema fiscal de Estonia es el más competitivo de la OCDE, otros países obtienen notas muy altas que también son dignas de mención: "Letonia, por ejemplo, adoptó recientemente el sistema estonio de tributación empresarial y también cuenta con un sistema relativamente eficiente para gravar la renta de los asalariados. Nueva Zelanda, por su parte, tiene un impuesto sobre la renta individual relativamente plano, con tipos inferiores al promedio de la OCDE. Cuenta, además, con un IVA de base amplia y, por otro lado, no aplica impuestos sobre herencias ni donaciones de propiedades y activos, como tampoco sobre las transacciones financieras. Suiza tiene un tipo general del IS relativamente bajo (en promedio, los cantones gravan las ganancias corporativas al 19,7%), así como un IVA de base amplia y con tipos relativamente moderados o un IRPF que exime, parcialmente, las rentas de capital. Por su parte, Lituania grava al 15% los beneficios empresariales y permite a las empresas deducir una alta proporción de sus costos de inversión de capital, aplicando, asimismo, un IRPF de tasa relativamente plana y baja".

La nota de España, categoría por categoría

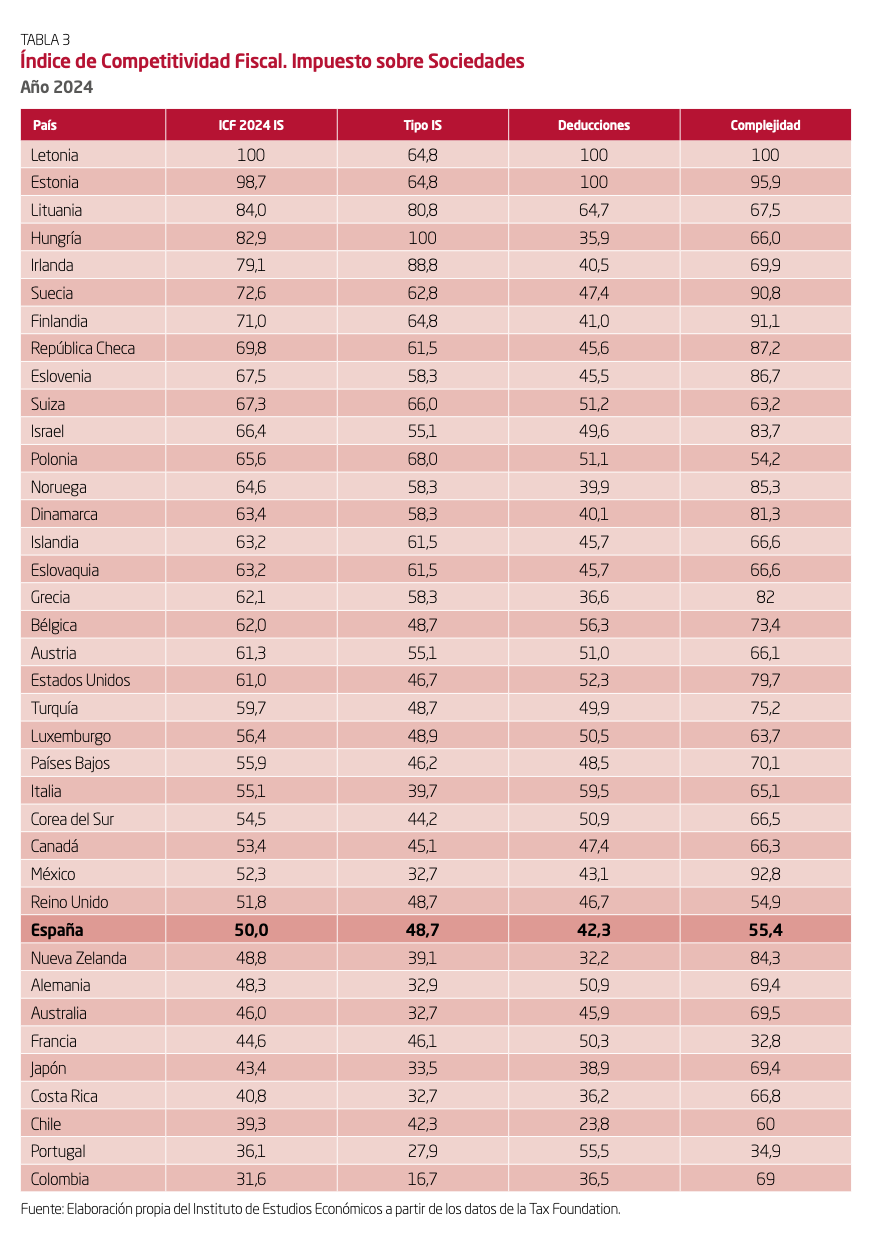

Nuestro país obtiene calificaciones decepcionantes en buena parte de las métricas analizadas. Lo vemos, por ejemplo, en el subíndice dedicado al Impuesto de Sociedades:

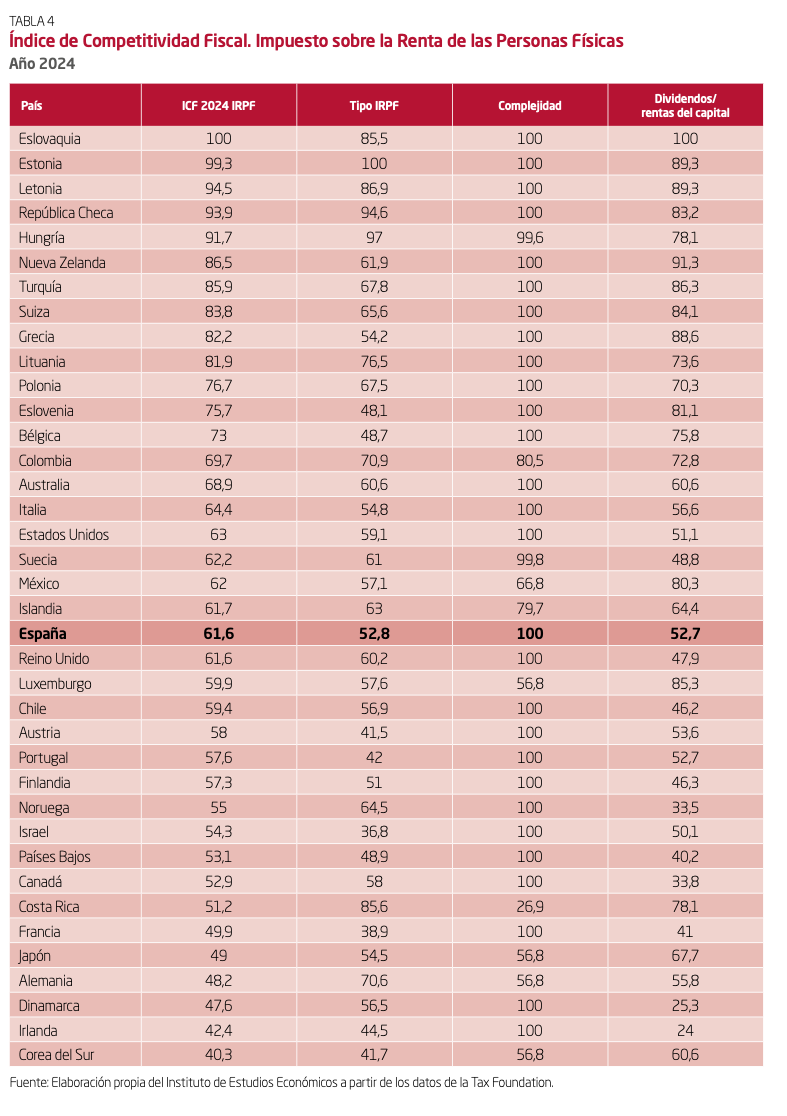

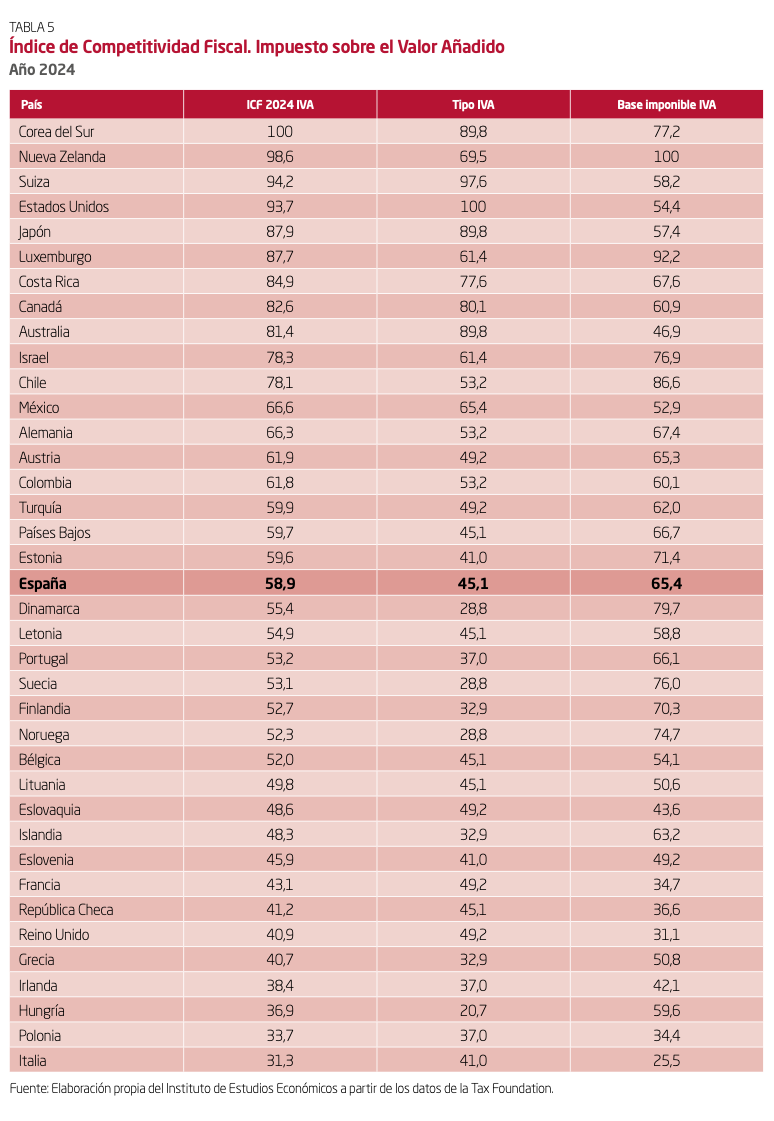

También el IRPF o el IVA obtienen una evaluación mediocre:

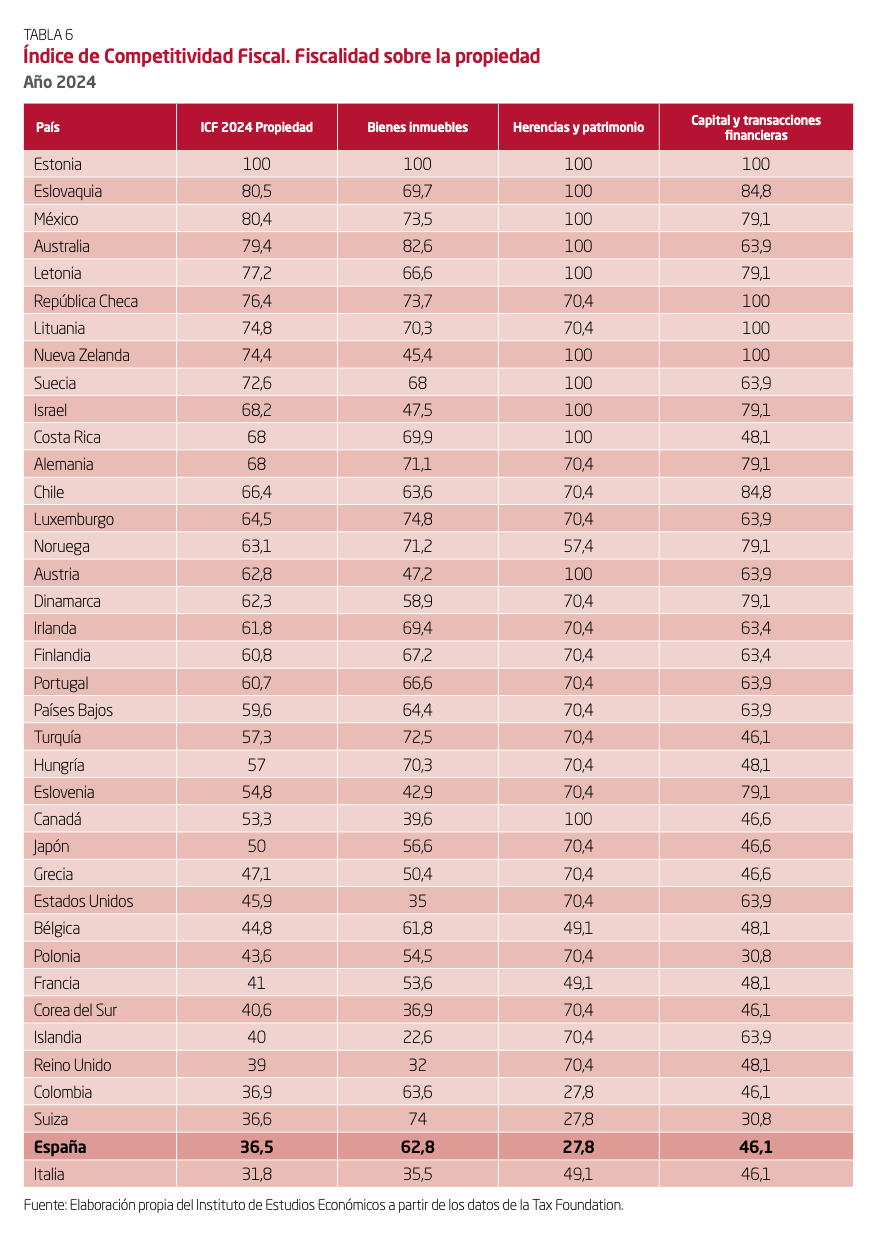

Especialmente grave es el resultado cosechado en la fiscalidad sobre la propiedad, donde gravámenes como Patrimonio, Sucesiones o el IBI penalizan severamente a nuestro país, el penúltimo del listado.

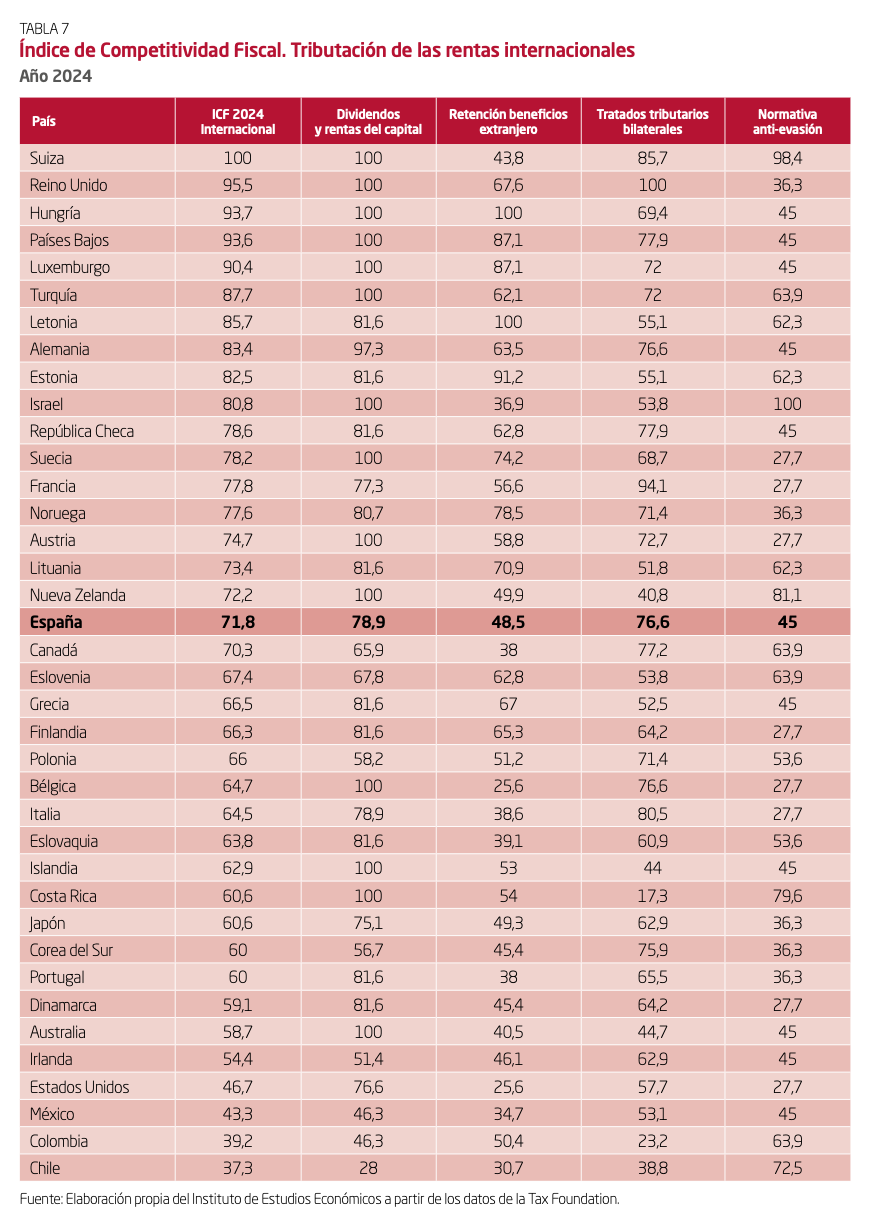

España puntúa algo mejor en el tratamiento de rentas internacionales, pero ha perdido parte de su atractivo en los últimos años al introducir medidas que perjudican la repatriación de beneficios obtenidos por filiales extranjeras:

España estaba en el puesto 27 del ICF en el año 2016, pero la edición de 2024 nos relega al número 33. Nuestra calificación ha caído de 59,5 a 56,3 puntos durante dicho periodo, pasando de 60,3 a 56,3 puntos bajo mandato de Pedro Sánchez.

El gobierno ha manifestado que la subida fiscal era necesaria para combatir el déficit, pero el informe de la Tax Foundation y el IEE desmonta dicho argumento:

"Los informes anuales de la Agencia Tributaria confirman que los ingresos derivados de la tributación han aumentado de los 212.088 millones de euros en 2019 a los 271.935 millones en 2023, lo que supone un incremento cercano a los 60.000 millones. Sin embargo, el déficit público no ha bajado y, de hecho, ha ido a más, puesto que el déficit presupuestario se deterioró del 3,1% al 3,6% del PIB, elevando consigo la deuda pública desde el 98,2% hasta el 107,7% del PIB. Esta evolución confirma que España no tiene un problema fiscal por la insuficiencia de ingresos tributarios, sino por un ritmo de aumento del gasto que desborda, de forma sistemática, el crecimiento de la recaudación. Por lo tanto, España ha deteriorado su competitividad fiscal y ni siquiera ha logrado embridar el déficit y el endeudamiento público. Estamos, pues, ante el peor escenario posible. Para darle la vuelta a la situación, es fundamental un replanteamiento de las políticas de gasto, puesto que el margen para bajar impuestos depende, también, de la activación de medidas de eficiencia que ayuden a moderar los desembolsos acometidos por las Administraciones. En este sentido, el Instituto de Estudios Económicos ha estimado que España podría recortar sus niveles de gasto por un monto cercano a los 60.000 millones sin que ello resulte en una menor eficiencia a la hora de prestar servicios básicos".

Partiendo de esa base, el estudio afirma que "hay una serie de reformas urgentes en el ámbito de la fiscalidad. Si nuestro país desea alcanzar posiciones más elevadas en el ICF y, por lo tanto, revertir la tendencia negativa de los últimos años, la primera línea de trabajo debe ser, indudablemente, una reforma de la fiscalidad aplicada sobre las empresas y el patrimonio de los contribuyentes".

¿"Hacerse el sueco"?

¿Qué pasaría si España adoptase un modelo de imposición empresarial y patrimonial similar al de Suecia? El estudioo apunta que "es bien sabido que el país escandinavo es frecuentemente citado como un referente a seguir en materia de gobierno, especialmente por parte de fuerzas políticas de izquierdas como las que ahora llevan la batuta de la política fiscal en España. Por lo tanto, la referencia parece afortunada. Además, puesto que Suecia ocupa el puesto 12 del ICF de 2024, la comparativa no parte de presupuestos excesivamente optimistas, sino que pasa, simplemente, por emular a un país con un resultado positivo".

Pues bien, "si España replicase el modelo sueco de fiscalidad empresarial y patrimonial, su nota, en la primera de estas dos categorías, pasaría a ser de 72,6 puntos, frente a los 50 puntos actuales, mientras que la calificación obtenida en la segunda categoría mencionada subiría también a 72,6 puntos, duplicando los 36,5 puntos actuales. En el agregado, España pasaría a registrar una nota final de entre 67 y 68 puntos, lo que significa que su posición en el ICF aumentaría con fuerza, hasta moverse en torno al número 15 del ranking. Obviamente, semejante mejora supondría un antes y un después, y elevaría, sustancialmente, la competitividad fiscal de nuestro país. Para lograrlo sería preciso reflexionar sobre los aspectos que penalizan nuestra puntuación en el índice y nos condenan a una posición tan mediocre como la que viene alcanzando nuestro país a lo largo de los últimos años. En lo tocante al Impuesto sobre Sociedades, por ejemplo, el tipo general aplicado en España es del 25%, frente al 20,6% de Suecia. Las deducciones aplicadas también son más generosas en Suecia que en España: cubren el 86% en el caso de la maquinaria, el 48% de la adquisición de suelo y bienes inmuebles y el 86% de la compra de activos intangibles, por encima del 78%, 39% y 74% aplicables en España. En cuanto a las reglas de inventario, España aplica el sistema de precio medio y Suecia, el método FIFO (first in, first out). Además, en el país escandinavo no se aplica un impuesto a los servicios digitales, mientras que, en España, sí rige la llamada tasa Google".

Todos estos diferenciales "explican la brecha entre ambos países y ofrecen una guía sencilla para la reforma. Algo parecido ocurre cuando desglosamos los distintos modelos de fiscalidad de la propiedad vigentes en ambos países. Los bienes inmobiliarios, por ejemplo, soportan una fiscalidad más onerosa en España, donde su recaudación equivale al 0,6% del stock de capital. En Suecia, esta rúbrica es un 40% más baja y ronda el 0,4%. Además, España aplica un Impuesto sobre el Patrimonio y un Impuesto sobre Sucesiones, dos gravámenes que no existen en la economía del país escandinavo. Otra diferencia notable radica en el cobro de la llamada tasa Tobin, que Suecia eliminó hace décadas pero que España ha introducido recientemente. Son estas diferencias las que, en el agregado, influyen más directamente en la tributación de un país y otro. Rectificando los aspectos mencionados en los párrafos anteriores, España pasaría a recalar alrededor del puesto 15 del ICF y se situaría, de hecho, cerca de Suecia. Por lo tanto, si bien es importante adoptar mejoras en el Impuesto sobre la Renta, el IVA y el tratamiento de las rentas internacionales, parece evidente que las actuaciones claramente prioritarias son aquellas ceñidas al Impuesto sobre Sociedades y la fiscalidad del patrimonio. Si España quiere mejorar su competitividad fiscal de forma drástica deberá centrarse en reformar la imposición empresarial y la tributación de la propiedad".