España definitivamente ha elegido el camino de la desvinculación de Europa. Esta primera semana de junio será, probablemente, una de las más importantes del proyecto europeo en el contexto de la crisis económica provocada por la Covid-19. Una semana en la que, sin embargo, el gobierno de la Nación ha estado más ocupado llenando portadas internacionales de incredulidad (y falta de credibilidad) a raíz de las cifras oficiales de afectados y fallecidos por la Covid-19, la independencia de instituciones fundamentales para el funcionamiento del Estado y los ataques a distintos miembros de la oposición dentro incluso de las propias instituciones.

Europa ha hablado, y lo ha hecho claro: al plan de 750.000 millones de euros aprobado la semana pasada esta semana ha añadido otros 600.000 millones de euros para el plan de estímulos cuantitativos (QE), que se amplía hasta junio de 2021.

Lo primero que debemos entender es la naturaleza de este impulso europeo tan decidido: Europa se enfrenta a una recesión sin precedentes en su historia.

El riesgo francés

En esta columna ya hemos advertido del riesgo económico al que se enfrentan España e Italia, por ser los países más vulnerables de la zona Euro. Lo que quizás muchos lectores no tengan claro es el enorme riesgo que corre Europa por el notable impacto que ha tenido la Covid-19 sobre economías estratégicas como es la francesa.

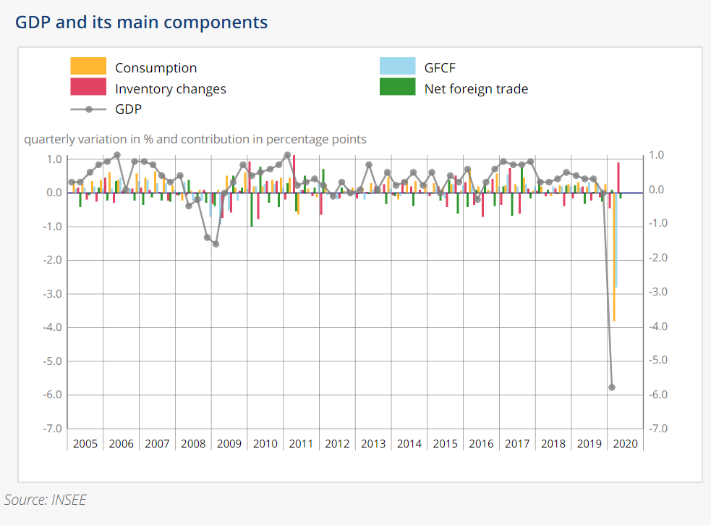

La soga aprieta cada vez más y, además, cada vez a países más importantes. Tanto es así que el dato del primer trimestre del año es una caída del 5,8% trimestral, y la economía francesa podría caer un 11% en 2020, una magnitud que prácticamente triplica la mayor caída durante la anterior crisis (-2,9% en 2009). Estas cifras, para un país que ha anotado el mayor déficit de la zona Euro en 2019 y que acumula una deuda cercana al 100% de su PIB son un problema serio para la Eurozona, especialmente si se trata de la segunda economía más importante.

Por otro lado, Alemania puede volver a adquirir una ligera vitalidad conforme el sector exterior se reactive. Francia, sin embargo, es mucho más dependiente de su mercado interior y su capacidad en términos fiscales son muy limitadas, teniendo en cuenta que:

-

Es el quinto país con mayor brecha fiscal al empleo asalariado, ascendiendo al 46,7% la diferencia entre el coste de empresa y el salario neto percibido por el trabajador, frente al 36% de media en la OCDE.

-

Ocupa el puesto número 61 en términos de brecha fiscal a empresas, donde el 60,7% de su beneficio bruto está destinado a pagar impuestos, frente al 40,5% registrado en el informe Paying Taxes que elabora la consultora PwC.

Si España o Italia ya fueron "muy grandes para caer" en la crisis de 2011, el problema francés encima de la mesa de cualquier burócrata europeo ya es de una magnitud tal que sólo queda tratar de adelantarse para que no explote en el peor momento.

Y ahí es donde entran en juego los dos planes anteriormente descritos.

La "desconexión bancaria" de Alemania

Un esfuerzo que, sin embargo, se puede quedar en papel mojado si las diferencias entre países del norte y del sur continúan agravándose, y muy especialmente si Alemania continúa avanzando hacia su recuperación económica de la mano de políticas de oferta y sin perder la ortodoxia fiscal.

Los 130.000 millones de euros durante los próximos 2 años que ha aprobado el Ejecutivo francés son el segundo misil contra las políticas antiprosperidad de la Unión Europea. Entre otras cosas, Alemania ha bajado 3 puntos porcentuales el tipo general de IVA (hasta el 16%, 5 puntos porcentuales menos que en España) y ha concedido ayudas al sector del automóvil, concretamente orientadas hacia la venta de vehículos eléctricos.

En total, no debemos olvidarlo, el gobierno de Angela Merkel ya lleva aprobadas medidas por valor de 1,3 billones de euros, y su proceso de reactivación está siendo una constante conforme avanzan las semanas. Un país que se lo puede permitir por mantener superávit presupuestario durante los últimos 5 años (el último, de 2019, fue del 1,5% del PIB) y un superávit fiscal que asegura una rápida recuperación de sus finanzas y una competitividad internacional elevada.

Un país, sin embargo, que se está enfrentando al Establishment europeo por la vía de los hechos y lo puede pagar. Muchos han asociado la bajada de la prima de riesgo española a 90 puntos básicos a una reducción del perfil de riesgo país como consecuencia del nuevo plan aprobado por el BCE.

Sin duda ha influido, pero no debemos dejar de lado el incremento de las rentabilidades exigidas a los bonos alemanes durante las últimas semanas. Dicho de otra manera: El mercado puede estar descontando tensiones de primer orden en Europa, y la "desconexión bancaria" de Alemania es sólo un síntoma.

Unas rentabilidades exigidas que, sin embargo, continúan estando en niveles muy bajos y, lo que es más importante, Alemania continúa siendo un país solvente. De hecho, es la única de las grandes economías que ha cumplido con los objetivos de Maastricht en el año 2019.

Conforme el plan del BCE se muestre como papel mojado (las reservas ya se han incrementado hasta los 2,1 billones de euros) los recursos volverán a los activos refugio, y la prima de riesgo se volverá a disparar de una forma incluso más brusca que en 2011.

El BCE no diluye el enorme riesgo que hay en países como España, sólo lo maquilla. Los 600.000 millones aprobados es una señal hacia los mercados, que no hacia las finanzas públicas pues continúa habiendo restricciones a la compra máxima de bonos.

Dicho de otra manera: el riesgo que corremos es inundar de liquidez el sistema, pero sin reformas estructurales los recursos quedarán ociosos en el balance del BCE. Ni los tipos de interés van a bajar más, ni el crédito va a fluir con más facilidad.