La inflación es siempre y en todo caso un fenómeno monetario. Como nos explicaron grandes economistas de la talla de Milton Friedman, una cosa es que se encarezcan unos u otros bienes, lo que puede suceder por circunstancias de la producción, la oferta y la demanda, y otra cosa muy distinta es que la subida de precios sea generalizada, lo que solo se explica por un aumento excesivo de la masa monetaria en comparación con los bienes y servicios que se están generando.

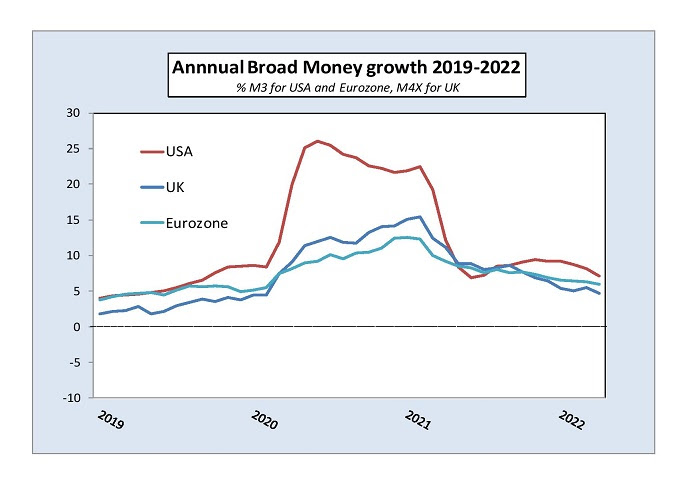

Si tomamos como referencia el último informe del Instituto Internacional de Investigaciones Monetarias de la Universidad de Buckingham y repasamos los tres últimos años, podemos ver que el aumento de la masa monetaria se aceleró con fuerza tras el estallido de la pandemia del coronavirus, llegando a alcanzarse tasas del 20-25% en Estados Unidos durante buena parte de 2020. En la Eurozona, el ritmo de aumento fue menos acusado, pero se movió también en cotas cercanas al 10%. Algo similar ocurrió en Reino Unido, cuya política monetaria ha sido similar a la implementada desde Frankfurt.

Cuando nos fijamos solamente en los doce últimos meses, encontramos que el crecimiento de la masa monetaria ha sido del 7% en Estados Unidos y del 6% en la Eurozona. Hay, eso sí, una importante divergencia a la hora de echar el freno: mientras que la Reserva Federal ha sido más contundente a la hora de frenar la impresión de dinero y subir los tipos de interés, el Banco Central Europeo está actuando con más lentitud y menos firmeza. Esto significa que, de mantenerse esta senda divergente, la crisis inflacionista empezará a remitir antes en el país norteamericano y se prolongará más en el Viejo Continente.

No todos los bancos centrales lo han hecho tan mal. Japón, que no siempre ha sido un ejemplo a seguir en política monetaria, sí ha evitado los excesos que hemos visto en Occidente, puesto que su masa monetaria ha aumentado a tasas más moderadas del 2% o 3% anual. Esto explica el mejor desempeño del país nipón a la hora de evitar la crisis inflacionista, con un IPC que cerró mayo en el entorno del 1%. Tampoco lo ha hecho mal Suiza, donde la subida de precios está siendo del 3%, más de tres veces por debajo de los niveles que se están dando en países como España.

La situación española

Y, hablando de nuestro país, hay distintos motivos por los cuales nuestra crisis inflacionista está siendo peor que la de otras economías de nuestro entorno:

- Las medidas de choque del gobierno apuntalan la demanda de sectores con precios al alza, con subvenciones o descuentos fiscales al consumo de hidrocarburos que solo contribuyen a apuntalar tal consumo. En Alemania vemos el modelo opuesto: las ayudas se centran en el transporte público, para reducir la demanda y así empujar a la baja los precios.

- La política del Ejecutivo insiste en elevar todo tipo de rentas. Se habla de aumentar los desembolsos sociales, elevar las pensiones, transferir más rentas a los ciudadanos de ciertos niveles de ingresos, subvencionar a los sectores afectados, promover subidas salariales más intensas, etc. Por lo tanto, se apuntalan niveles de demanda crecientes que solo aceleran la subida de los precios, en una carrera de ratas que recuerda los errores de política económica de finales de la década de 1970.

-

No se están tomando medidas de contención presupuestaria, de modo que el déficit se sigue traduciendo en la entrada de más dinero de nueva creación, merced a un endeudamiento que enjuaga el Banco Central Europeo. Bajo gobierno de Pedro Sánchez, el déficit acumulado ha sido de 300.000 millones de euros, dinero de nueva creación que ha entrado a la economía española merced a las políticas monetarias que ha venido implementando Frankfurt y que contribuye a encarecer más aún los precios. Se estima que 60.000 millones de gasto público son pura ineficiencia, pero el Ejecutivo sigue manteniendo uno de los déficits más altos de Europa.

- Los fondos europeos, cuyo despliegue está siendo muy lento, generan aún más presión sobre la demanda, elevando artificialmente la actividad de ciertos sectores con lo que podríamos describir como "dinero caído del cielo". En total, el programa Next Generation EU puede inyectar hasta 70.000 millones de euros en nuestra economía, sobrecalentando más aún la situación de nuestra estructura productiva.

De modo que, considerando todo lo anterior, hay motivos de sobra para pensar que el durísimo golpe de la inflación, que no solo arrasa los salarios sino también los ahorros, seguirá en pie durante 2022 y se extenderá al menos hasta el primer semestre de 2023. Por puro efecto estadístico, la comparativa interanual irá suavizándose (por ejemplo, si en junio de 2022 tenemos un altísimo IPC del 10%, en junio de 2023 se calculará el aumento a partir de dicha tasa, de manera que la subida parecerá más suave), pero precisamente por eso vale la pena recalcar que la única forma de recuperar el poder adquisitivo perdido sería bajo un escenario de deflación que, hoy por hoy, parece poco probable.