Los salarios medio-altos serán los que carguen con el mayor peso del incremento en el gasto en pensiones durante las próximas décadas, tanto si hablamos de sueldos en sentido estricto como si nos referimos a los ingresos de los autónomos. Más o menos, podemos plantear una horquilla de los 55.000-60.000 a los 120.000 euros. Los que queden fueran de esos tramos, por arriba o por abajo, también pagarán más que ahora, por supuesto; pero el palo será menor para ellos.

El diseño de la reforma de las cotizaciones que ha desarrollado el equipo de José Luis Escrivá deja a un colectivo como el claro perdedor: los que, sin ser millonarios ni mucho menos, tienen salarios bastante elevados. Personal cualificado, pequeños empresarios, profesionales liberales... todos ellos deberían ir echando cuentas porque, en los próximos años, les tocará rascarse el bolsillo (y mucho) para mantener las cuentas de la Seguridad Social más o menos equilibradas.

Esta semana, el Ministerio de Inclusión, Seguridad Social y Migraciones publicaba el informe: "Proyecciones del Gasto Público en Pensiones en España". Podríamos decir que se trata de la memoria de la reforma de las pensiones, el documento en el que están recogidas todas las medidas adoptadas o planteadas, los escenarios de ingresos y gastos, las previsiones del Ministerio (desde demográficas a macroeconómicas), las tablas con el impacto de esas medidas...

En estos momento, el gasto total en pensiones (contributivas + no contributivas + clases pasivas) supone un 13,1% del PIB. Sin las reformas planteadas por este Ministerio (y que, en el lado del gasto, se concentran fundamentalmente en el retraso de la edad efectiva de jubilación) esa cifra pasaría al 15,8% a mediados de siglo. Sin embargo, tras el ahorro que se producirá (siempre según los cálculos del equipo de Escrivá) porque trabajaremos hasta una edad más avanzada, el gasto total en pensiones estará rondando el 14,7% del PIB en 2050.

Como vemos, el Ministerio anticipa una subida del gasto importante (punto y medio del PIB) pero inferior a la que prevén la mayoría de los expertos. La clave de esta menor subida del gasto/PIB respecto del que recogen otros estudios está en las proyecciones que hacen unos y otros: en general, Escrivá es más optimista respecto a casi todas las variables involucradas (creación de empleo, mejoras de productividad, natalidad, tasa de ocupación, retraso en la edad de jubilación, etc...)

Los ingresos

Pero, incluso así, a pesar de este optimismo, el Gobierno quiere amarrar también la otra parte de la ecuación, la de los ingresos. De hecho, el esfuerzo que se pedirá a los trabajadores, actuales y futuros, será muy superior a la subida del gasto prevista: según las cuentas de los autores del informe, las medidas destinadas e incrementar los ingresos del sistema ascenderán a 2,5 puntos del PIB, más del doble de lo que suponen las de contención del gasto (1,1 puntos de ajuste).

¿Y cuáles son esas medidas que ayudarán a que se produzca un aumento tan significativo de los ingresos? Pues el informe desgrana unas cuantas, algunas no directamente relacionadas con las pensiones, sino con el mercado laboral, como la reforma de 2022 o la subida del Salario Mínimo Interprofesional de los últimos años. En ambos casos, asegura que serán muy positivos para el empleo y los ingresos de la Seguridad Social: sus cálculos apuntan a que aportarán hasta medio punto de PIB en cotizaciones extra en 2050 (de hecho, estas medidas ya estarían sumando tres décimas de PIB de ingresos al sistema según las cuentas del Ministerio).

Pero el grueso de la nueva recaudación no tiene tanto que ver con la evolución del mercado laboral, sino con las subidas de impuestos anunciadas en los últimos meses (enlace en cada punto a la noticia de Libre Mercado en la que se detalla cómo se aplicará):

- Incremento de las cuotas a los autónomos (ya en marcha)

- Subida de la base máxima por encima del IPC y de la pensión máxima (1,2 puntos al año)

- "Cuota de solidaridad": es un impuesto extra que se cobrará a los sueldos más altos a partir de 2025. Así, la parte del sueldo no sujeta ahora mismo a cotizaciones (porque supera la base máxima y no genera derechos) tendrá que abonar un tributo especial. Esta "cuota" no es cotización, porque no genera derechos, es un impuesto. ¿A cuánto ascenderá? Pues irá desde el 5,5% para la parte del salario que supere hasta un 10% la base máxima; al 7% que pagarán los que tengan una retribución superior al 50% de la base máxima. Es verdad que esta "cuota de solidaridad" comenzará a aplicarse con tipos mucho más bajos (del 0,92 a 1,17% en 2025) y luego se irá incrementando paulatinamente hasta que en 2045 alcance esa horquilla del 5,5 al 7% del sueldo bruto.

- Mecanismo de Equidad Intergeneracional: un impuesto correspondiente al 1,2% del salario bruto. Se ha empezado a aplicar este año en el 0,6% e irá subiendo hasta el 1,2 en 2029. Recordemos que este impuesto tampoco genera ningún tipo de derecho a futuro, por lo que no se puede considerar parte de la cotización contributiva.

Todas las medidas eran conocidas. Llevamos meses explicándolas, pero hasta esta semana no las habíamos visto agrupadas de esta manera ni había un documento oficial que recogiese todo su impacto y los colectivos que se verán más perjudicados.

Porque no a todos los trabajadores les afectará igual. El MEI sí, supondrá un 1,2% para todos. Pero las otras dos medidas (cuota de solidaridad y subida de la base máxima) están diseñadas para castigar a los que superen un determinado nivel de ingresos, el que marca la base máxima. Este año, esa base máxima asciende a 4.495,50 euros al mes (en 12 pagas): 53.946 euros. Si usted tiene un sueldo bruto superior a esa cifra se verá afectado por la reforma en tres frentes: MEI + cuota + base.

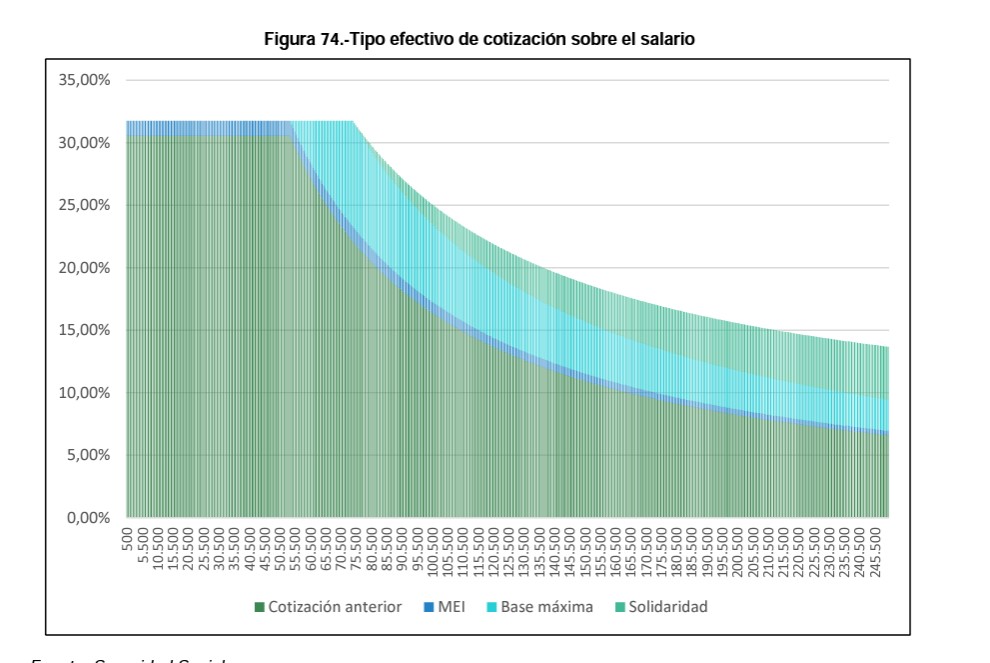

Quizás lo más claro sea ver los dos gráficos que el Ministerio ha incluido en el informe para explicar ese impacto:

En el primero, vemos los tipos efectivos por lo que el Ministerio llama "cotizaciones"; aunque, en realidad, las nuevas figuras son impuestos puros y duros, porque no generan ningún tipo de derechos. Como vemos, todos los trabajadores pagarán más por este concepto: es la diferencia entre el color verde oscuro "Cotización anterior" y el tope de la barra que le corresponda a su sueldo bruto. Pero los que ganan a partir de esos casi 54.000 euros que apuntábamos, pagarán mucho más que en la actualidad.

Puede que haya alguien al que le extrañe que el tipo por cotización caiga a partir de 80.000-85.000 euros: esto siempre ha sido así, precisamente porque existe un tope a la base máxima. Esa parte del sueldo, ni paga cotizaciones ni genera derechos. Ni antes, ni ahora. La diferencia es que a partir de este año, buena parte de ese montante sí pagará impuestos... a cambio de nada. Ni un euro de lo que se abone por encima de la base máxima generará derechos a futuro. Para los sueldos más altos, esta subida es sustancial: el Ministerio incluye en el documento el ejemplo de un salario de 186.500 euros al año, que verá un incremento en el tipo de cotización de 7,4 puntos porcentuales, lo que supondrá pasar de un nivel actual inferior al 10% a estar rondando el 16%. Y recordemos que un sueldo de este nivel ya soporta un marginal del IRPF muy elevado: del 43% en Madrid hasta casi el 50% que pagan en otras regiones (en Cataluña, por ejemplo, sería del 48%). A esos marginales, habría que añadirles ahora un coste en cotizaciones creciente.

Aquí habría que apuntar un matiz: ahora ya tampoco lo que se paga cerca de la base máxima genera derechos a una pensión más alta en el futuro: esto lo explicábamos hace unas semanas; se trata del que denominábamos "impuesto oculto" de las pensiones (siguiendo el trabajo de Ángel de la Fuente, de Fedea). Como la pensión máxima es inferior a la base máxima, los trabajadores con sueldos altos abonan una cotización que no es tal (porque no genera derechos) sino un impuesto. De la Fuente calcula que esa cifra estará este año por encima de los 6.500 millones. La reforma de las pensiones no sólo no termina con esta realidad, sino que esa cifra seguirá creciendo con fuerza, como vimos en el anterior gráfico, en las próximas tres décadas.

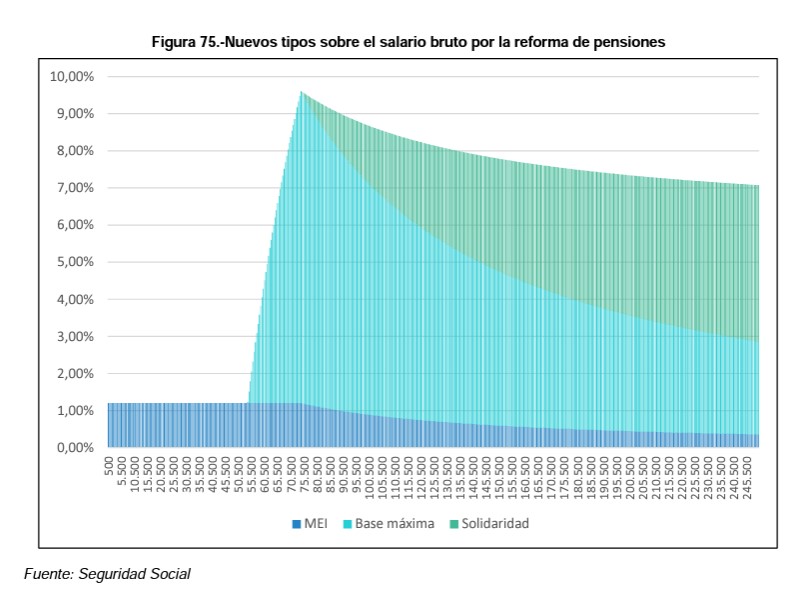

El segundo gráfico indvidualiza los nuevos tipos que sufrirán estos trabajadores tras la reforma. No es el acumulado de lo que pagarán en total por cotizaciones, sino lo que corresponde a las nuevas normas. Pues bien, como vemos, hablamos de hasta nueve puntos extra de tipo impositivo sobre el trabajo respecto a lo actualmente vigente. Como decíamos antes, estos sueldos ya sufren un marginal muy elevado en el IRPF: depende de la autonomía y del tramo de renta, pero hay varias regiones con tipos máximos por encima del 50%.

En realidad, desde los 60.000 euros de rendimiento neto, no hay ninguna comunidad autónoma en la que se pague menos del 43% de marginal en el IRPF. Si a ese marginal le añadimos un tipo por cotización (sumando parte empresarial y del empleado) superior al 32-33% sumando costes del empleado y del empleador, como indican los gráficos de la Seguridad Social, estaríamos hablando de un enorme coste fiscal en esos tramos de renta. Y no en sueldos de un millón de euros, sino en salarios de 75.000-80.000 euros brutos

- Nota y actualización: establecer una cifra exacta sobre cuánto se le cobrará a cada trabajador entre IRPF y Cotizaciones es prácticamente imposible. Aquí entran en juego la comunidad autónoma en la que vive, cómo serán los tipos del IRPF en las próximas dos décadas de implantación de la reforma, sus circunstancias familiares en el Impuesto sobre la Renta.

Para empezar, cuando hablamos del marginal del IRPF, debemos descontar los gastos que el propio Impuesto permite para calcular el rendimiento neto (cotizaciones del trabajador a la Seguridad Social, esa casilla de "otros gastos deducibles" del IRPF y que suponen 2.000 euros, etc...). Hablamos de una cifra que se mueve entre los 5.000-6.000 euros en la mayoría de los casos pero que varía en función de diferentes aspectos. Y sí, todo esto lo hemos tenido en cuenta. Por eso, podemos decir con bastante seguridad que un salario de 75.000-80.000 euros estaría rondando marginales al total de las rentas del trabajo en el entorno del 65% salvo que haya una bajada masiva del IRPF que ahora mismo nadie plantea

En una versión previa del artículo hablábamos de un "marginal" cercano al 75%; en realidad, esa cifra sería la que saldría si comparamos el coste fiscal total con la subida del sueldo bruto; intentaremos aclarar a continuación los datos de forma más precisa.

En estos niveles de remuneración, hablaríamos de:

- Marginales en el IRPF que no bajan del 43% en el IRPF y que en muchas regiones están en niveles cercanos al 50%

- Como explicábamos en este artículo hace unos meses, el coste en cotizaciones antes de esta reforma de las pensiones ya rozaba el 32% del sueldo bruto legal (más o menos el 25% del coste laboral total)

- A esto hay que añadirle el nuevo MEI: 1,2 puntos más del sueldo bruto (0,2 puntos para el trabajador y 1 punto para la empresa ) cuando termine su desarrollo a finales de esta década

Lo explicaremos con cifras, para que quede más claro:

- A un trabajador con un sueldo bruto cercano a la base máxima, su empresa le quiere aplicar una subida de 10.000 euros

- La empresa sabe que una parte sustancial de esa subida la tiene que dedicar a pagar los costes en concepto de cotizaciones sociales a cargo del empleador. Aquí hay cierta variabilidad, en función del tipo por contingencias profesionales (del 1,5 al 7,15% del salario bruto). Podríamos ofrecer un cálculo aproximado del 27-28% como coste, incluyendo la parte empresarial del MEI

- Por lo tanto, la subida del sueldo bruto se quedaría en 7.200 euros.

- A ese sueldo habría que quitarle en primer lugar las cotizaciones sociales a cargo del empleado por ese tramo (6,65% del sueldo bruto una vez que termine el desarrollo del MEI): 479 euros

- Y, por supuesto, hay que contar con el marginal del IRPF que pagará de esa subida: podemos aplicarle un tipo del 43-44% (dependerá de la región en la que viva y del nivel exacto del salario) y nos salen unos 2.890 euros, que corresponden al 43% la subida del sueldo bruto menos las cotizaciones ya pagadas por ese tramo

- Por lo tanto, de los 10.000 euros de subida de costes laborales que su empresa le ha anunciado, a este empleado le llegarán a su cuenta unos 3.830 euros.

- Tipo marginal sobre el total de costes laborales: 62-63%. Subida anunciada de salario: 7.200 euros. Neto: algo más de 3.800 euros. Coste fiscal total para empresa y empleado: más de 6.000 euros.

Por supuesto, los salarios algo más bajos también pagarán tipos algo más reducidos. Tampoco hay que asustarse demasiado con los nuevos tipos, porque ya estamos en niveles cercanos a esas cifras para estos salarios. En realidad, la gran novedad para los que ganan por debajo de la base máxima es el MEI que aporta sólo 1,2 puntos. Eso sí, aunque parezca un coste menor, se añade a todo lo que ya había.

El despliegue

Hay un colectivo para los que ese coste para la Seguridad Social era algo más bajo en términos relativos: aquellos que, por tener un sueldo más alto que la base máxima, tenían una parte del salario que no pagaba cotizaciones. También es verdad que pagaban los marginales del IRPF más elevados y que el no pagar cotizaciones tenía una lógica contributiva: no generaban derechos. Ahora, ese colectivo, que seguirá pagando los mismos tipos de IRPF, ve cómo le suben el coste por cotizaciones de forma sustancial.

El alivio (en términos relativos) que tenían estos trabajadores en cotizaciones por la parte que superaba la base máxima ahora será menos alivio: habrá tramos más amplios de sus rentas que pagarán cotizaciones. Y esos marginales disparados sobre las rentas del trabajo impactarán en más salarios.

Para finalizar, varios apuntes: el primero, para tranquilizar algo a los afectados. Como decimos, todas las medidas de esta reforma se van a ir implantando de forma paulatina. Las bases máximas un 1,2% más al año; el MEI del 0,6 al 1,2 hasta 2029; la "cuota de solidaridad" irá desplegándose hasta 2045, la subida para autónomos a lo largo de la década... El resultado final es el que muestran los gráficos, pero no llegará mañana. También es verdad que la parte del gráfico de la "cotización anterior", que es lo que ya pagamos, es lo suficientemente elevada como para que no haya mucho margen para el relax.

El segundo aspecto relevante tiene que ver con la contributividad del sistema. Y aquí sí, el lenguaje del Gobierno no puede ser más equívoco. Los nuevos impuestos se han planteado como cotizaciones extra o complementos a las mismas. Incluso los nombres (Mecanismo de Equidad Intergeneracional, Cuota de Solidaridad) los acercan a ese modelo contributivo que el ministro Escrivá dice que quiere defender. Pues bien, no lo son. Hablamos de impuestos de manual: se cobra al trabajador un coste extra que no genera ningún tipo de derecho futuro al cobro de una prestación. A un ministro tan decidido a ejecutar eso que llaman "separación de las fuentes de financiación" se le podría reclamar que fuera más preciso al respecto. ¿Vamos a separar? Pues separemos también en los ingresos: lo que es cotización contributiva, que se apunte como tal; y lo que es impuesto al trabajo al margen del sistema (como lo es el IRPF), también.

Por último, lo que afecta al mercado laboral. En los informes del Gobierno, la reforma de las pensiones se plantea como neutral respecto a la creación de empleo; pero no lo es. Como vemos en los gráficos del Ministerio, supondrá un recargo extra muy relevante para las rentas salariales, especialmente para las más altas. Hablamos de trabajadores cualificados y directivos. Los que más cobran y, en teoría, los de más elevada productividad. Cuando comparamos a España con los países más ricos de nuestro entorno (y decimos que queremos que nuestro mercado laboral se parezca al de Dinamarca o Suiza), siempre destacamos la productividad de sus empresas y las excelentes condiciones salariales de las que disfrutan sus trabajadores. Este tipo de medidas, ¿servirán para atraer o expulsar a estos empleados? Sobre esto no hay demasiado en el informe del Ministerio.